Beursblog: waarom u niet bang hoeft te zijn voor recordkoersen

De beurs staat op een hoogtepunt. Voor velen is dat een teken om te verkopen. Volgens honderd jaar aan data zou dat een slecht idee zijn.

De Amerikaanse sterindex S&P 500 staat op een absolute recordhoogte. De uitdrukking ‘all-time high‘ rolde de afgelopen weken vaak over de beleggerstongen.

Recordkoersen meer gebruikelijk dan gedacht

Maar bij sommige beleggers doen recordkoersen alarmbellen afgaan. Van daar kan het alleen maar bergaf gaan, is de instinctieve reactie. Sommigen zien in all-time highs een onverbloemd verkoopsignaal.

Dat zou een verkeerde reflex zijn, volgens de strategen van de vermogensbeheerder Schroders en de Amerikaanse bank Bank of America Merrill Lynch (BofAML). Beide brachten onafhankelijk van elkaar een rapportje uit over beleggen in tijden van recordkoersen.

De Schroders-analisten stelden zich de vraag of het een goed idee zou zijn om telkens wanneer de beurs op recordkoersen staat een maand aan de zijlijn te gaan staan door in cash te gaan. Het antwoord is, zoals ze zelf zeggen, “zonder enige twijfel NEE!”

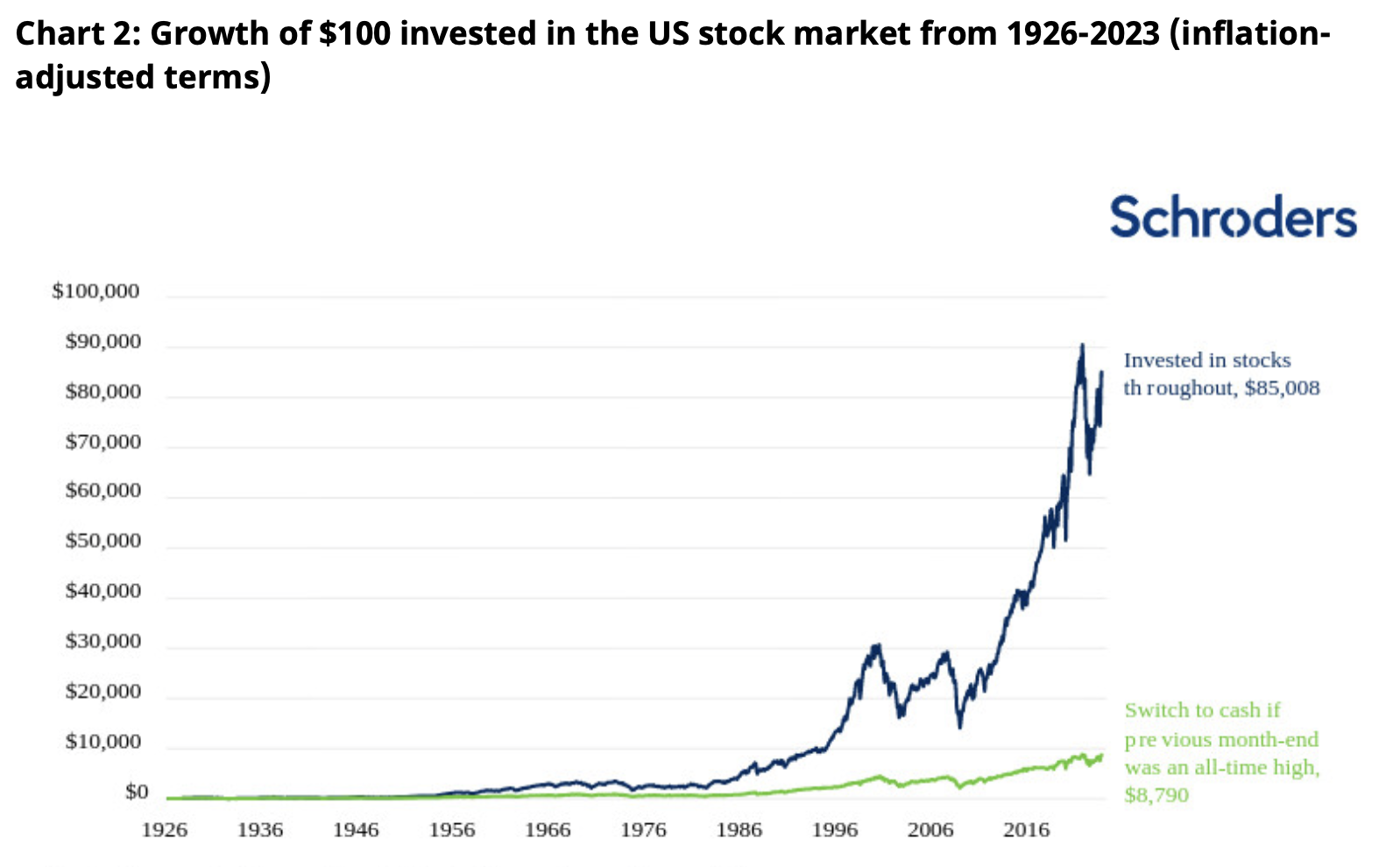

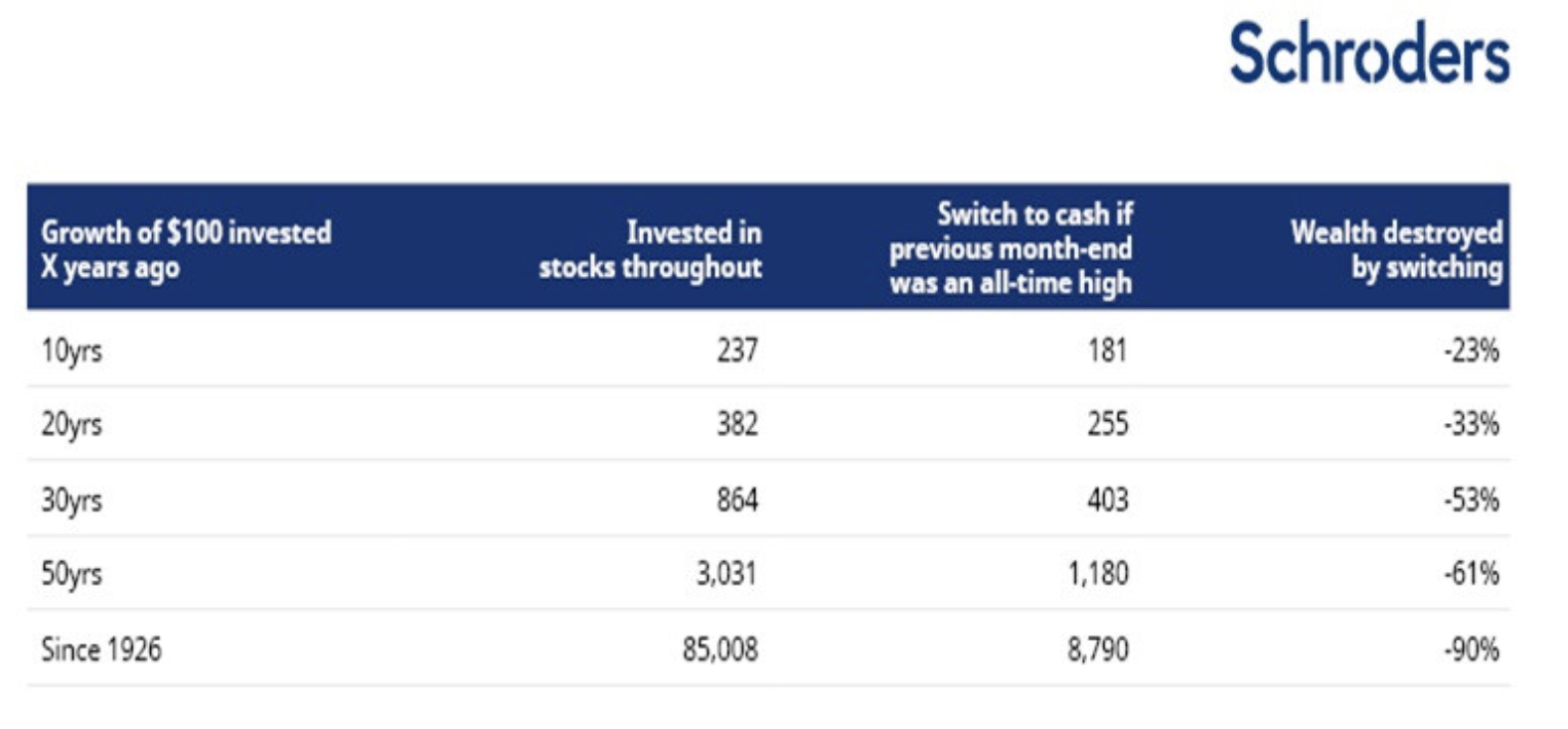

Ze gingen terug tot in 1926 en deden een fictieve test van die strategie. Wie toen 100 dollar in de S&P zou hebben belegd en laten staan, zou nu 85.000 dollar hebben. Wie elke keer als de S&P een recordkoers aantikte een maand aan de kant zou hebben gestaan, zou nu met slechts 8.790 dollar overblijven. Dat is tien keer minder.

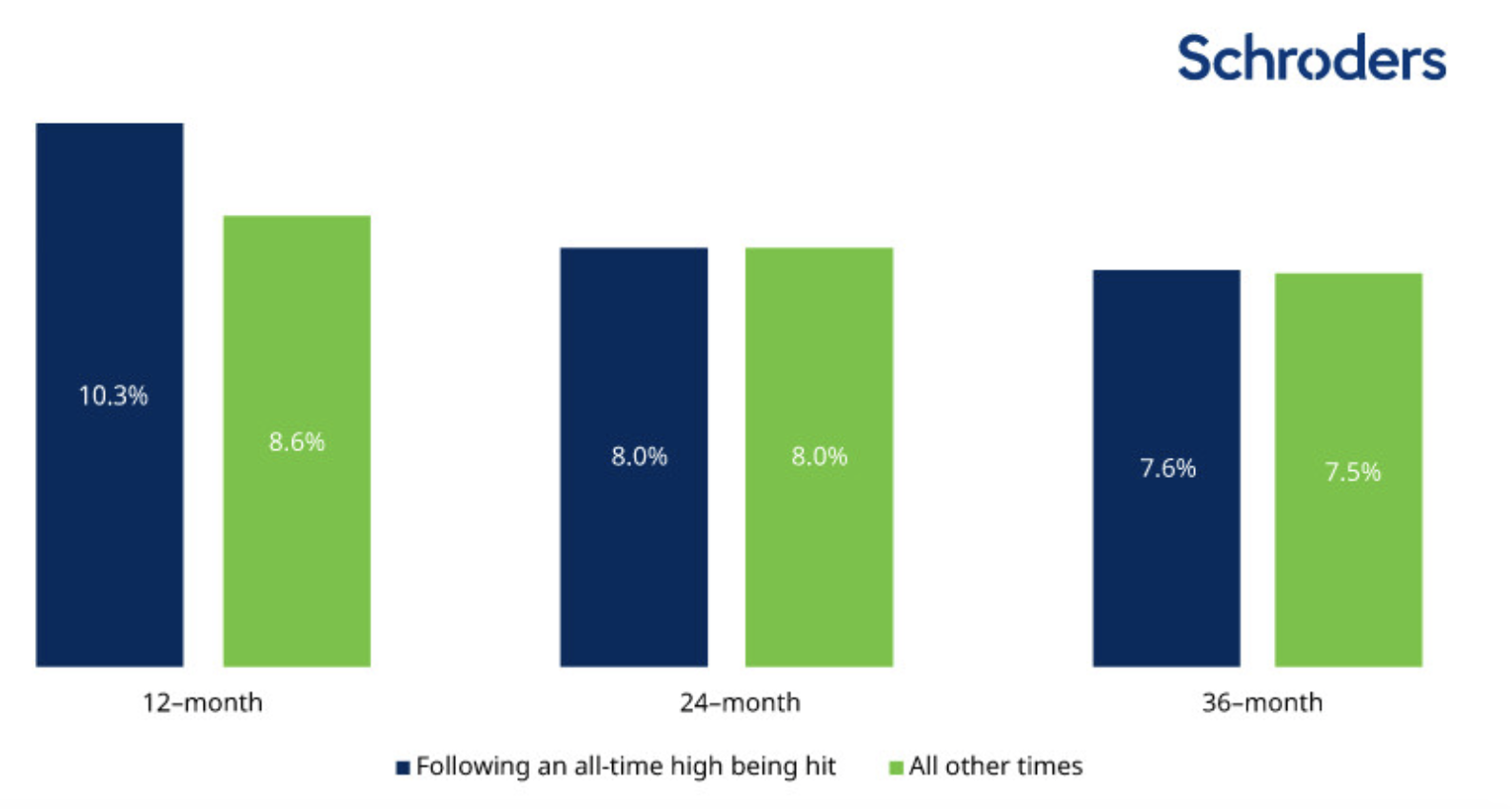

Blijkbaar staat de beurs vaker op een recordkoers dan we zouden denken. Van de 1.176 maanden sinds 1926 was dat in 354 maanden het geval, een derde van de tijd. Die recordkoersen bleken trouwens een goed signaal om in te stappen. In de twaalf maanden volgend op zo’n top was het rendement 10,3 procent, tegenover 8,6 procent op andere momenten.

Waardering niet van tel

Honderd jaar is natuurlijk een lange periode om dergelijke oefening uit te testen. Maar zelfs over kortere periodes zou het geen goed idee geweest zijn om uit te stappen.

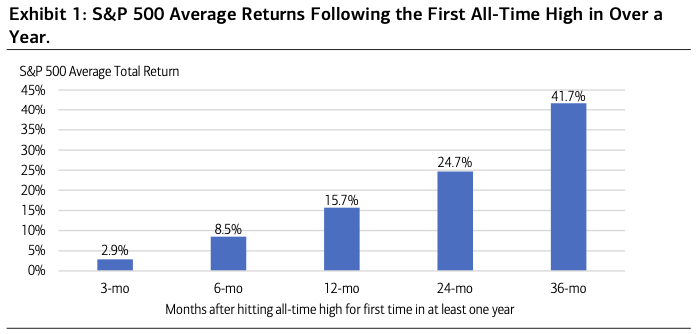

De BofAML-analisten stellen dat het een risico is om geen risico te nemen door te beleggen in tijden van topkoersen.

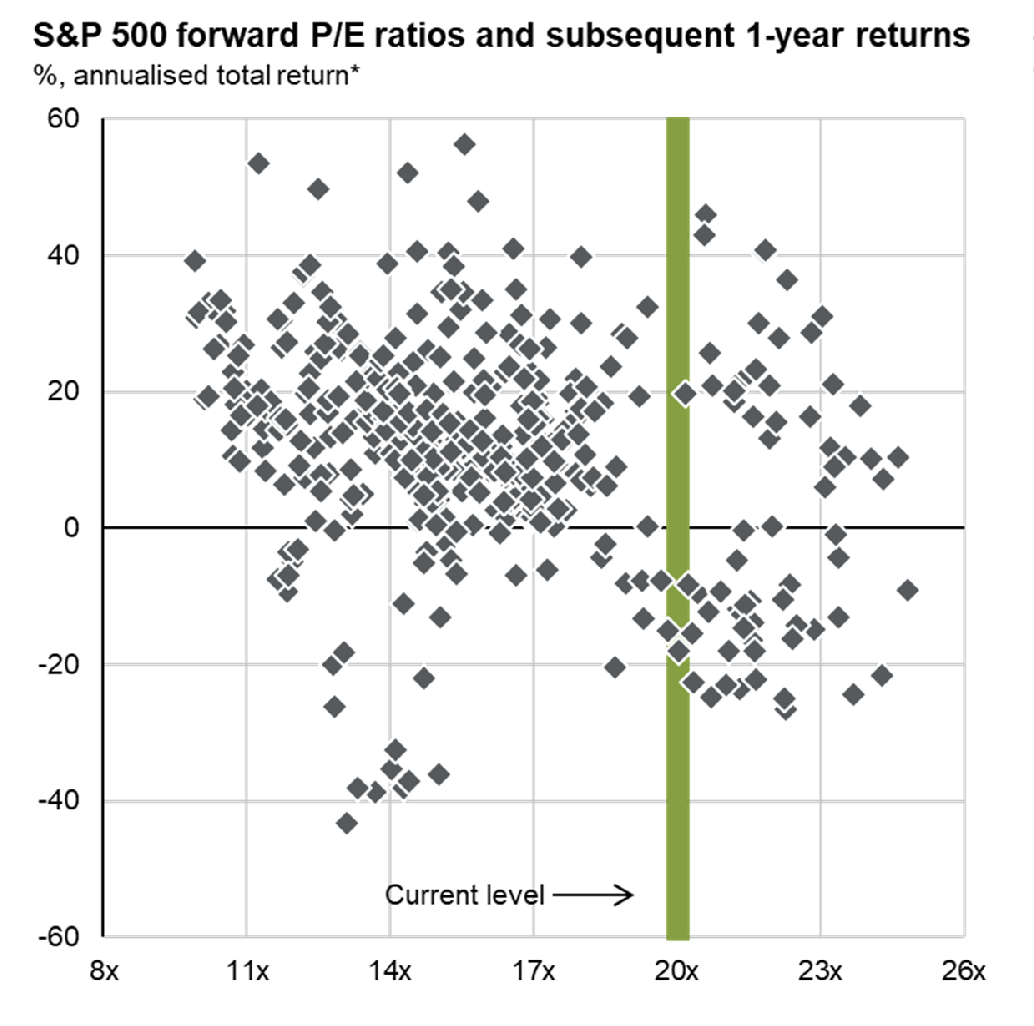

Zij zeggen ook dat waardering niet de beste basis is voor je beleggingsbeslissingen. De hoge waarderingen van nu zouden beleggers dus niet mogen tegenhouden om in de markt te stappen of blijven.

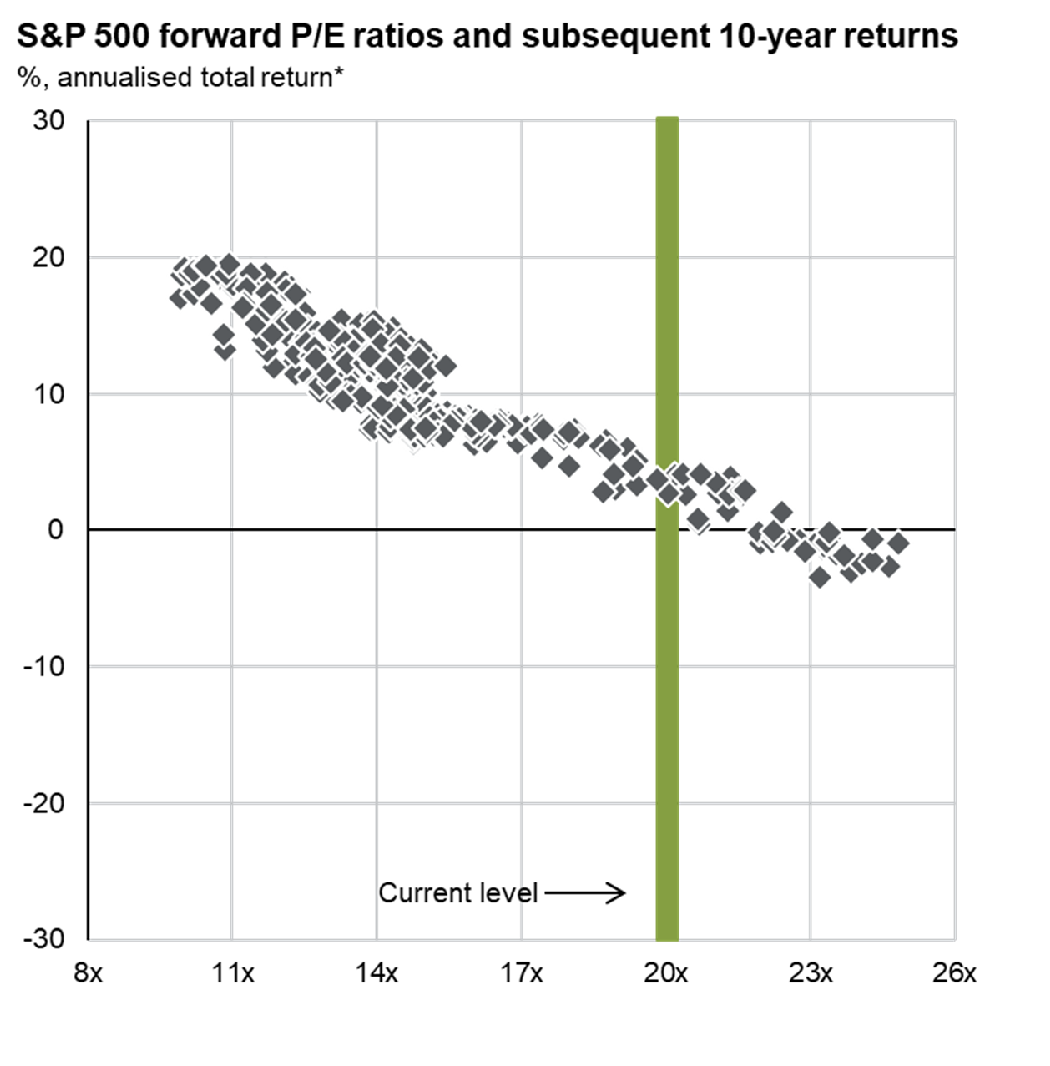

Ik lees het graag, maar dat gaat heel erg in tegen een van de grafieken waar ik steeds naar teruggrijp om het belang van waardering erin te hameren.

Anderzijds, naast die grafiek staat de volgende. Waardering is dus zeer bepalend voor je rendement in de daaropvolgende tien jaar, maar niet voor dat van de volgende twaalf maanden. Dat komt op hetzelfde neer als wat de strategen van Schroders zeggen.

Er is natuurlijk nog een belangrijk verschil tussen belegd blijven wanneer je al een langlopende portefeuille hebt en er net aan beginnen. In dat eerste geval moet je minder vrezen voor een terugval van enkele tientallen procenten, omdat je normaal gezien wel hebt geprofiteerd van de opwaartse rit voorafgaand aan de daling. Die kun je wel verteren. Maar beginnen aan de top, dat lijkt me toch lastiger. Stapsgewijs en gespreid in de tijd beleggen is dan de boodschap.

De beursblog van Trends

Fout opgemerkt of meer nieuws? Meld het hier