Uitzendreuzen wapenen zich: ‘Voelen als eerste dat er een einde komt aan de vette jaren’

De internationale groeivertraging weegt op ‘s werelds grootste uitzendbedrijven. Daarom focussen ze meer op hogere profielen. Topspelers als Randstad, Adecco en Manpower gebruiken artificiële intelligentie om hun positie online te versterken. Want daar liggen ook giganten als Google en Facebook op de loer.

Beleggers in aandelen van de uitzendreuzen hebben zich de voorbije weken meer dan eens in hun koffie verslikt. De Zwitserse topspeler Adecco verraste eind februari met een afschrijving van 270 miljoen euro op zijn activiteiten in Duitsland. Het Nederlandse Randstad, dat met Adecco strijdt om het wereldleiderschap, boekte 103 miljoen af op de in 2016 overgenomen vacaturewebsite Monster. Maar vooral: de resultaten van 2018 wijzen op een slabakkende groei, vooral in Europa.

Bij Adecco neemt de organische groei al verschillende kwartalen af: van 7 procent eind 2017 tot zelfs een lichte krimp (-1%) eind 2018. Bij Randstad bedroeg de groei van 5 procent uit het eerste kwartaal van 2018 aan het einde van het jaar nog 0,3 procent. De omzetgroei van Manpower, het nummer drie, ging van 4 procent in het tweede kwartaal naar 1 procent in het derde.

De beurskoersen van de groten in de uitzendmarkt zakken al maanden. Het aandeel van Randstad zakte van 58 euro midden maart 2018 naar goed 46 euro nu. Adecco ging van 70 naar 52 Zwitserse frank. Volgens ING-analist Marc Zwarstenburg is daar een eenvoudige uitleg voor: “De internationale groeivertraging veroorzaakt een negatief sentiment rond uitzendbedrijven. Die voelen als eerste dat er een einde komt aan de vette jaren.” Uitzendbedrijven zijn de kanaries in de koolmijn van de economie.

Vooral een krimp in Duitsland

Al zijn er wel verschillen tussen landen. In België kende de groei van Randstad geen krimp en in Nederland stegen de activiteiten eind vorig jaar met 3 procent. Maar in Duitsland incasseerde de Nederlandse uitzendgroep een krimp van 7 procent. Idem voor Adecco, dat zelfs 9 procent kromp. Bij Manpower was het nog erger: -14 procent in het derde kwartaal van 2018. Duitsland ontsnapte eind vorig jaar dan ook maar nipt aan een recessie. Bovendien lijden de uitzendbedrijven er onder de stagnatie in de autosector. Adecco haalt 30 procent van zijn omzet in Duitsland uit de auto-industrie. Daar komt nog bij dat de Duitse wetgeving is aangepast. Bedrijven mogen uitzendkrachten niet langer dan achttien maanden voor zich laten werken.

De woelige wateren waarin de uitzendbedrijven zwemmen, zijn niet alleen het gevolg van de groeivertraging. Grote uitzendbedrijven moeten zich aanpassen aan de wijzigende arbeidsmarkt in Europa. Jarenlang waren ze vooral volumespelers, die veel arbeidskrachten leverden aan grote industriële bedrijven. Maar dat segment aan laaggeschoolde arbeiders en bedienden krimpt door de robotisering en de digitalisering, schreef Andy Grobler, een analist van Credit Suisse, begin dit jaar in een kritisch rapport over de sector.

Toch is de situatie bij de uitzendbedrijven zeker niet dramatisch. Vorig jaar haalden ze nog altijd fraaie resultaten. De omzet van Randstad groeide in 2018 met bijna 2 procent, naar 23,8 miljard euro. De nettowinst steeg tot 704 miljoen euro, 12 procent meer dan in 2017. De ebitda-marge steeg licht van 4,6 naar 4,7 procent. Adecco zag zijn ebitda-marge toenemen van 4,6 naar 4,8 procent. De omzet van Adecco voor 2018 is nog niet bekend, maar hij zou hoger uitkomen dan de 23,7 miljard euro van 2017. Manpower zag de omzet met een paar procent stijgen naar 22 miljard dollar, en ook de winst van 797 miljoen dollar (+1%) ging licht vooruit.

Meer gespecialiseerde profielen

De uitzendreuzen voelen de conjuncturele schokken en hebben hun strategie de voorbije jaren structureel bijgestuurd. Zo zetten ze meer dan vroeger in op hogere profielen ( professional staffing). De marges in dat segment zijn een stuk hoger, vaak tot 10 procent en soms zelfs meer. Het rendement is veel hoger door de krapte op de arbeidsmarkt, die het vinden van zulke profielen bemoeilijkt en duurder maakt.

In die strategiewijziging passen verschillende overnames. Randstad kocht in 2017 de Franse detacheerder van ingenieurs, IT’ers en financiële profielen Ausy. Een andere overname was het Nederlandse advies- en detacheringsbureau BMC, dat een sterke positie heeft in de lokale overheid en in de markt voor professionals. Voorts is er Careo, een detacheerder van technisch en IT-personeel in Japan. Het Amerikaanse uitzendconcern Manpower nam de voorbije jaren verschillende takken (in Spanje, Nederland en Noorwegen) van de IT-detacheerder Ciber over.

De platformeconomie

Nog belangrijker zijn de overnames die deel uitmaken van een technologische inhaalbeweging, waaraan de uitzendbedrijven al een tijd bezig zijn. Aan het begin van dit decennium werden vacatures voor 70 procent online gezocht, intussen is dat 90 procent. Bovendien raakt de wervings- en selectiemarkt meer en meer verstrengeld met de platformeconomie.

Randstad kocht al in 2016 de Amerikaanse vacaturebank Monster, wat toen een verrassing was. De vacaturesite zag zijn omzet al jaren dalen en de technologie achter de site werd als verouderd beschouwd. Monster blijft sindsdien met groeipijnen kampen. Daarom werd vorig jaar 103 miljoen euro afgeboekt. Monster was eigenlijk een tweede keuze, nadat Randstad naast de overname van Indeed.com, een zoekmachine voor vacatures, had gegrepen. Indeed.com werd overgenomen door het Japanse Recruit, een van de snelste groeiers op de hr-markt. Recruit wil de komende jaren het koptrio Randstad-Adecco-Manpower naar de kroon steken. De acquisitie vorig jaar van Glassdoor, een van de grootste jobsites in de Verenigde Staten past in die strategie.

Succesvoller voor Randstad was de overname van de start-up Twago, een onlineplaftorm voor freelancers. Adecco kocht dan weer de Amerikaanse Vettery. Daarmee versterkt het zijn positie in digitale hr-platformen, waar het met Adia en Yoss al nieuwe onlinejobmatchingtools had. Vettery richt zich vooral op vaste banen voor hoogopgeleiden in IT, sales en financiën. Het maakt gebruik van algoritmes om geschikte kandidaten voor te stellen aan opdrachtgevers.

Dankzij algoritmes en artificiële intelligentie kan een match sneller, eenvoudiger en zelfs zo goed als automatisch gaan. Bigdatatoepassingen maken het voor uitzendbedrijven ook gemakkelijker kandidaten te blijven volgen. Nu verdwijnt iemand met een uitzendbaan weleens van de radar, wanneer hij of zij een vaste baan aangeboden krijgt.

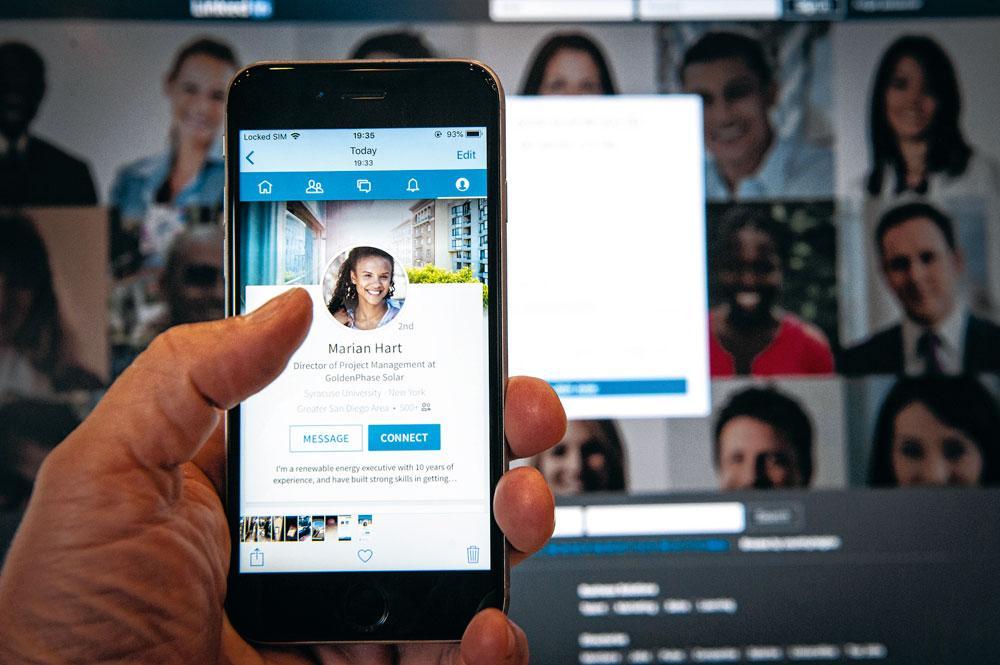

Google als grote concurrent

Kapers op de kust verplichtten de klassieke spelers de weg van onlinematching met bigdatatoepassingen in te slaan. Er kwam concurrentie van LinkedIn, dat almaar beter in staat is kandidaten aan vacatures te koppelen. Ook Microsoft, Facebook en Google gooien zich via hun sociale netwerken op de markt van werving en selectie. Facebook heeft daarvoor Workplace en Google heeft Google for Jobs, dat gebruikmaakt van zelflerende algoritmes om relevante matches aan te reiken. Een studie van ING voorspelt dat tot 70 procent van de markt van de flexibele arbeid (uitzendarbeid, detachering, zelfstandigen, freelancers, …) zal verlopen via platformen, zowel die van de sociale media als van de klassieke spelers.

90 procent

van de vacatures wordt online gezocht, aan het begin van dit decennium was dat nog 70 procent.

Fout opgemerkt of meer nieuws? Meld het hier