‘De kluizen van de private-equityfondsen puilen uit van de ongebruikte cash’: herstel in zicht in de overnamemarkt

Na de zware dreun van vorig jaar klautert de Belgische overnamemarkt in 2024 opnieuw recht, aldus de M&A Monitor van Vlerick Business School. De kastijding heeft louterend gewerkt: duurzaamheidscriteria zijn een vast onderdeel van het overnameproces geworden.

Wat hoog vliegt, kan laag vallen. In het voorbije decennium kende de wereldwijde overnamemarkt een ongeziene boom, dankzij goedkoop en overvloedig geld. Het hoogtepunt kwam in 2021, toen voor 5.700 miljard dollar aan overnamedeals afgesloten werd. Oorlog, piekende energieprijzen en vooral stijgende intrestvoeten maakten een brutaal einde aan het feest. Tegen 2023 was het bedrag aan deals ineengezakt tot zowat 2.900 miljard dollar.

Ook in België ontsnapte de overnamemarkt niet aan de ontnuchtering, leert de elfde editie van de M&A Monitor, een jaarlijkse enquête door Vlerick Business School. Twee op de drie van de 138 ondervraagden – zakenadvocaten, consultants, investeerders en andere specialisten – zagen vorig jaar een krimp van het aantal overnames. Een kleine helft spreekt daarbij over een krimp van 10 procent of meer. “Zo’n uitgesproken pessimisme heeft onze jaarlijkse enquête nog nooit laten zien”, zegt Mathieu Luypaert, professor bedrijfsfinanciering aan de Vlerick Business School en auteur van de M&A Monitor, samen met doctoraal onderzoekers Sarah Muller en Tom Floru.

‘De kluizen van de private-equityfondsen puilen uit van de ongebruikte cash. Ze willen die cashberg zo snel mogelijk aan het werk zetten’

Mathieu Luypaert, Vlerick Business School

De zwaarste klappen vielen bij de overnamedeals van meer dan 50 miljoen euro. Volgens zes op de tien ondervraagden is de terugval in dat segment groter dan 10 procent. De kleinere transacties daarentegen hielden goed stand, vooral overnames van minder dan 5 miljoen euro. Hoe groter de overname, hoe crisisgevoeliger blijkbaar. “Bij grote overnames komt het initiatief meestal van de koper. Vaak is dat een private-equityfonds. Dat laat zich meer leiden door de intrestkosten van de overnamefinanciering”, zegt Luypaert. “Bij de kleinere transacties spelen andere motieven. De bedrijfsleider heeft bijvoorbeeld de pensioenleeftijd bereikt en gaat op zoek naar een koper. Of het bedrijf koopt een sectorgenoot op omwille van de synergievoordelen. Bij zulke strategische overnames zijn intrestkosten minder belangrijk. Ze zijn dan ook minder teruggevallen dan overnames door private-equityfondsen.”

Intrestvoeten

Dit jaar lijkt de overnamemarkt haar appetijt terug te vinden. De enquête liep in het voorjaar. Liefst 81 procent van de respondenten verwacht geen verdere achteruitgang van de markt in de rest van 2024. Er is vooral optimisme over de grote deals. Driekwart van de ondervraagden ziet dat marktsegment dit jaar weer opveren. Waar komt het herstel opeens vandaan? “De kluizen van de private-equityfondsen puilen uit van de ongebruikte cash, een erfenis van de bonanza in het vorige decennium. De fondsen willen die cashberg zo snel mogelijk aan het werk zetten”, zegt Luypaert.

Een andere belangrijke verklaring is de stabilisering van de intrestvoeten. “De markt verwacht geen stijging meer”, zegt Luypaert. “Interessante deals die de voorbije jaren uitgesteld waren wegens de intrestkosten, worden nu uit de koelkast gehaald.” Dat bevestigt Dominic Dhaene, specialist familiale opvolging en overdracht bij Bank Van Breda. “Er is meer business. Niet alleen de intrestvoeten zijn gestabiliseerd, ook de grondstoffenprijzen en de personeelskosten. Bij een overname kun je nu een financieel plan opstellen dat je over een maand niet in de vuilnisbak moet gooien.” Wat niet wil zeggen dat het overnameproces minder lang duurt, integendeel. Dhaene: “Kopers en verkopers doen er meer tijd over om alle onzekerheden weg te werken in een goed contract.” Dat blijkt ook uit de enquête: voor 72 procent van de ondervraagden neemt een overname meer dan een half jaar in beslag, tegen 53 procent twee jaar geleden.

Duurzaamheid

Als deals meer tijd vergen, dan komt dat misschien omdat overnemers letten op duurzaamheid. Het is dé grote nieuwigheid in deze editie van de M&A Monitor, aldus Luypaert. “Toen we twee jaar geleden aan private-equityfondsen vroegen of ze duurzaamheidscriteria in rekening brachten bij overnames, antwoordde slechts 38 procent bevestigend. Dit jaar is dat aandeel gestegen tot maar liefst 84 procent, een complete ommekeer in twee jaar tijd.”

‘De intrestvoeten, de grondstoffenprijzen en de personeelskosten zijn gestabiliseerd. Je kunt nu een financieel plan opstellen dat je over een maand niet in de vuilnisbak moet gooien’

Dominic Dhaene, Bank Van Breda

Al is de duurzaamheidsijver niet altijd even groot. Van de 84 procent zegt een flink deel – 35 procentpunt – slechts zijdelings duurzaamheid in rekening te brengen. “Niettemin, op de overnamemarkt is het besef doorgedrongen dat duurzaamheid niet langer een vakje is om af te vinken”, zegt Luypaert, “maar een strategie die mee de waarde van het bedrijf bepaalt.” De praktijk bevestigt dat, aldus Luc Wynant, vennoot van zakenadvocatenkantoor Van Olmen & Wynant. “Duurzaamheidsinspanningen stemmen de koper gunstig, die daarom bereid is een hogere overnameprijs te betalen.” Bovendien draait duurzaamheid allang niet meer om milieuzorg alleen. Wynant: “Steeds meer private-equityfondsen hanteren ook sociale criteria, zoals uitsluiting van kinderarbeid en respect voor diversiteit.”

Artificiële intelligentie

De M&A Monitor peilde ook naar het gebruik van artificiële intelligentie (AI) en data-analyse. Slechts 8 procent van de overnamespecialisten zegt vertrouwd te zijn met AI, nog eens 32 procent is matig vertrouwd. Als AI al gebruikt wordt, is het vooral om interessante bedrijven te detecteren en hun boekhouding te screenen. AI geeft ook een beter inzicht in de waarde van het bedrijf. Wat niet betekent dat AI ook de overnameprijs bepaalt. “Dat is nog altijd mensenwerk, voorlopig toch nog”, zegt Luypaert.

Waarom maken overnamespecialisten zo weinig gebruik van AI? Ze mochten drie redenen aanduiden. Slechts 42 procent vinkt ‘gebrek aan expertise’ aan. Veel hoger scoren ‘beperkte toegang tot relevante data’, goed voor 70 procent, en ‘gebrekkige kwaliteit van de data’, met 56 procent. “AI is maar zo goed als de data die ze gebruikt”, zegt Dhaene. “Vaak zijn bedrijfsdata van matige kwaliteit. En zelfs bij goeie cijfers oordeelt AI niet altijd correct. Een grote voorraad legt te veel beslag op het werkkapitaal, zou je kunnen besluiten op basis van AI. Maar wat als het bedrijf dankzij de grote voorraad snel kan leveren, daardoor een hogere winstmarge haalt, en zo meer waard is? Bij een overname moet je nog altijd je hersenen laten werken.”

Een bedrijf, wat mag dat kosten?

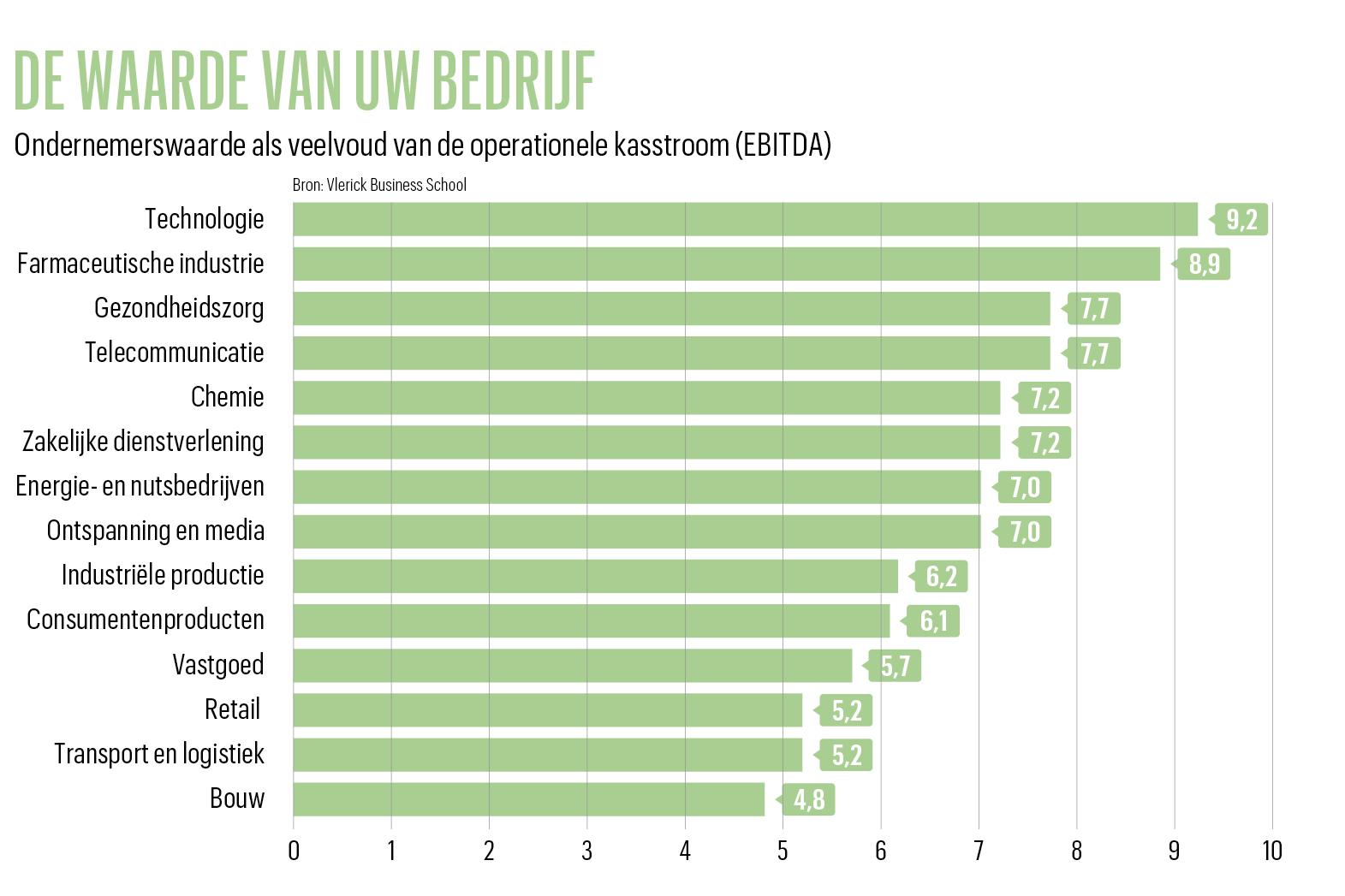

Voor een bedrijf werd vorig jaar gemiddeld 6,4 keer de operationele cashflow betaald, aldus de M&A Monitor. Dat betekent een lichte daling tegenover 2022, toen de zogenoemde multiple 6,7 bedroeg. Maar dat gemiddelde verbergt grote verschillen. Bij de kleine overnames van minder dan 5 miljoen euro schommelt de multiple al jaren rond 5. Grotere overnames zijn traditioneel duurder, maar daar is de multiple de voorbije jaren sterker teruggevallen. Voor overnames groter dan 20 miljoen werd vorig jaar 7,8 keer de multiple betaald. In 2020 was dat nog 8,5. De grotere overnames zijn crisisgevoeliger, wat zichtbaar is in de prijs.

De multiple hangt ook af van de sector. Technologiebedrijven zijn het duurst, met vorig jaar een multiple van 9,2 (zie grafiek De waarde van uw bedrijf). Het goedkoopst zijn retail, transport en bouw, waar een overnemer zowat 5 keer de operationele cashflow betaalt. “Groei is de voornaamste verklaring”, zegt Mathieu Luypaert. “Vaak zijn techbedrijven niet zo winstgevend. Toch ben ik bereid een hoge multiple te betalen, omdat ik verwacht dat de cashflow sterk zal groeien in de daaropvolgende jaren. In traditionele sectoren als transport en bouw is die groei veel bescheidener. Bovendien moeten die sectoren een groot stuk van hun cashflow gebruiken voor zware investeringen in materiaal, zoals vrachtwagens en kranen. Bij techbedrijven speelt dat veel minder.”

Lees ook:

Fout opgemerkt of meer nieuws? Meld het hier