De Belgische woningmarkt staat als een huis. In de jongste vijftig jaar hebben de huizenprijzen in ons land geen correctie die naam waardig gekend. Er zijn goede redenen voor die onverwoestbaarheid, ook al worden huizen steeds meer onbetaalbaar.

De Belgische vastgoed- en bouwsector publiceerde op 3 mei een alarmerende open brief. Belgische woningen worden steeds meer onbetaalbaar waardoor er op termijn een woningcrisis dreigt. Trends publiceerde enkele weken geleden een uitgebreid verhaal met alles wat u moet weten over de huidige stand van de Belgische woningmarkt. Hieronder deel 1.

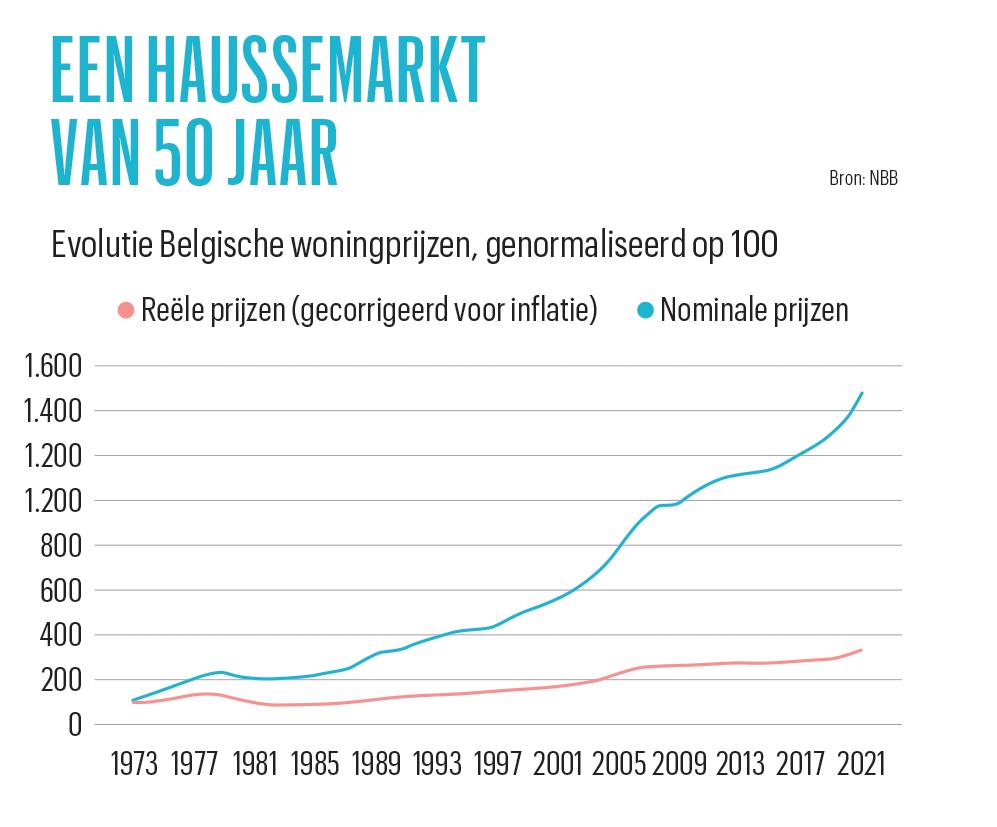

Al decennia wordt gezegd dat de Belgische woningmarkt overgewaardeerd is. Om de zoveel tijd lost een bank of onderzoeksinstelling een analyse die stelt dat woningen x aantal procent te duur zijn en een correctie onvermijdelijk is. Maar uiteindelijk komt die er vrijwel nooit. De jongste daling van de woningprijzen dateert al van het begin van de jaren tachtig, en dat was dan nog een zeer milde. In de afgelopen vijftig jaar zijn de prijzen bijna onafgebroken gestegen. In nominale termen zijn ze in die periode maal vijftien gegaan, in Vlaanderen zelfs maal achttien. Maar zelfs in reële termen, gecorrigeerd voor inflatie, zijn ze verdrievoudigd.

“De Belgische en Vlaamse woningprijzen schommelen onmiskenbaar veel minder dan die in andere landen”, zeggen Geert Langenus en Peter Reusens. Als economen bij de Nationale Bank van België (NBB) volgen zij de ontwikkelingen van de woningmarkt van nabij.

3 redenen

Er zijn goede redenen waarom de woningprijzen onverwoestbaar lijken, merken ze op. “Een eerste houdt verband met de financiële vermogens van de Belgen; die zijn bij de hoogste in Europa”, klinkt het. Dat zorgt er mee voor dat veel mensen hogere prijzen kunnen blijven betalen.

Daarnaast is de relatief ‘saaie’ hypotheekmarkt een rots in de branding. “Onze financiële gewoontes en hypotheekmarkten zijn niet zo avontuurlijk of exotisch als die in andere landen. De meeste Belgen sluiten bijvoorbeeld een woonkrediet met een vaste rentevoet af. Dat zorgt voor een zekere stabiliteit en de kredietnemers zijn daarmee beschermd, ook als andere economische factoren zoals de rente hevig schommelen”, zeggen de economen. Volgens de Beroepsvereniging van het Krediet was meer dan 90 procent van de woonkredieten in 2023 vastrentend.

De Belgische en Vlaamse woningprijzen schommelen onmiskenbaar veel minder dan die in andere landen

“Een laatste belangrijke reden is de automatische indexering van de lonen en de andere inkomens. Dat betekent dat het gemiddelde gezinsinkomen relatief goed beschermd is tegen een inflatieopstoot”, voegen Langenus en Reusens toe. Dat de inkomens mee stijgen met de inflatie, zorgt ervoor dat hypotheeknemers beter de kredietaflossingen kunnen dragen die nodig zijn om duurdere woningen te kunnen kopen. Sterker nog: de aflossingen van vastrentende leningen wegen dan minder zwaar, omdat het gezinsinkomen stijgt.

Vergelijk op deze kaart de referentieprijzen per gemeente voor het voorjaar van 2024:

Vraag en aanbod

De forse prijstoename in de afgelopen decennia heeft vooral met vraagfactoren te maken. “Bovenop de reële inkomenstoename, zijn de hypotheekrentes in de jongste decennia steevast gedaald. Daardoor konden gezinnen steeds meer lenen om woningen te kopen en dat heeft de prijzen gestut”, voegen ze nog toe. “De huidige stijging van de reële hypotheekrente blijft al bij al vrij beperkt in vergelijking met de niveaus die in het verleden werden bereikt, en lijkt al wat te keren volgens de jongste cijfers.”

Voorts speelt ook de Belgische demografie een rol. In de afgelopen twintig jaar is het aantal gezinnen in België sterk gegroeid, van 4,1 tot 5,1 miljoen. Dat heeft de vraag naar woningen en dus de prijzen stevig ondersteund.

Tot slot speelt ook het aanbod een rol. “In de periode van lage rentes is heel veel investeringskapitaal naar de vastgoedmarkt gevloeid, omdat er op de financiële markten weinig rendement te halen viel. Dat heeft de prijsgroei nog wat gedrukt. Nu zien we het omgekeerde fenomeen: het aanbod neemt veel trager toe, wat de groei van de vastgoedprijzen allicht verder zal ondersteunen.”

Betaalbaarheid onder druk

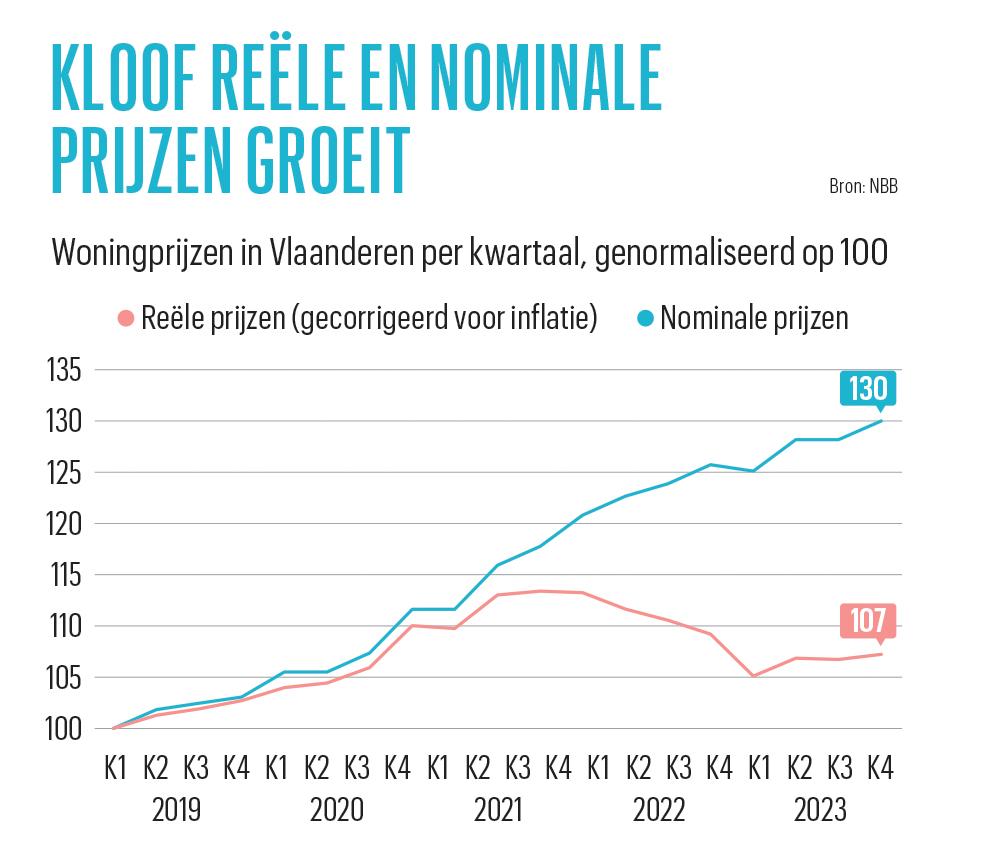

In de afgelopen vijf jaar is het verschil tussen de nominale en reële stijging van de woningprijzen in Vlaanderen groter dan gewoonlijk. Dat komt door de abnormaal hoge inflatie. Om die te bestrijden verhoogde de Europese Centrale Bank (ECB) in ongezien tempo haar beleidsrente van -0,5 procent tot de huidige 4 procent. Daarop ging in ons land de hypotheekrente van 1,4 procent begin 2022 tot 3,4 procent nu.

Hogere rentes betekent duurdere leningen. Voor dezelfde afbetalingslast kunnen mensen minder lenen. De NBB-economen berekenden dat met een maandelijkse afbetaling van 1.000 euro op een lening van 25 jaar, mensen daar nu 200.000 euro voor kunnen lenen. Met de lagere rente van twee jaar geleden was dat nog 250.000 euro.

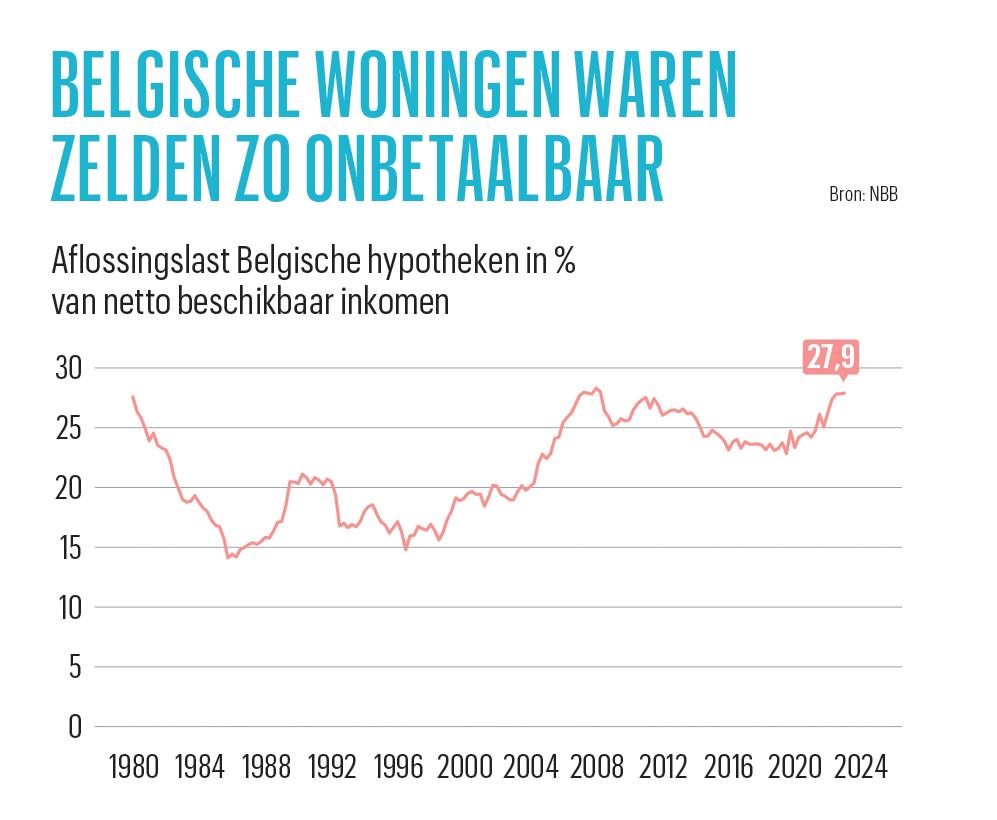

Mensen die nu evenveel willen lenen als toen, moeten dus meer aflossen. En dat heeft een impact op de Belgische woningmarkt. “De betaalbaarheid staat wel degelijk onder druk. De stijging van de woningprijzen en de rente is sterker dan die van de gezinsinkomens”, zeggen beide onderzoekers. “Daarmee staat de afbetalingslast tegenover het netto gezinsinkomen op het hoogste niveau sinds 2007 en op dat van de jaren tachtig”.

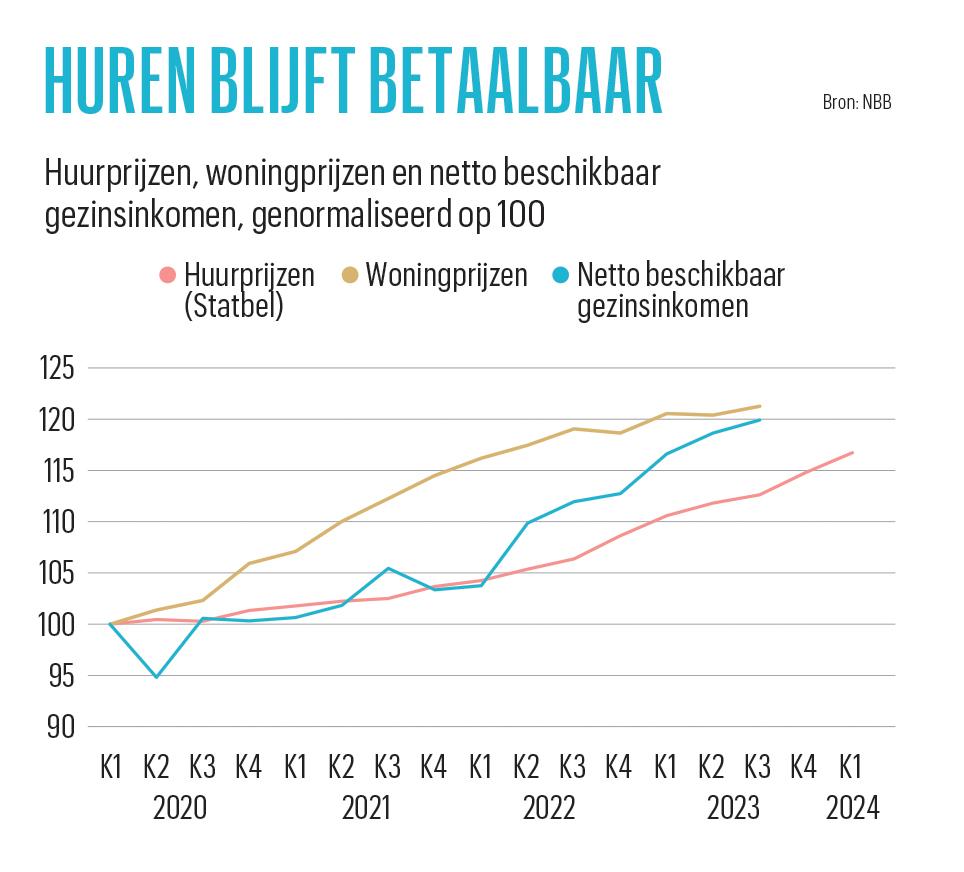

Huren is wel goedkoper geworden

Op de huurmarkt staat de betaalbaarheid minder onder druk, blijkt uit de recente cijfers van de NBB. “In tegenstelling tot kopen, is huren de afgelopen jaren goedkoper geworden. Ook al zijn nominaal de huren wel gestegen”, zeggen de NBB-onderzoekers. “Men leest in de media vaak artikels genre ‘In stad x bedraagt gemiddelde huurprijs voor het eerst meer dan 1.000 euro’. Maar men vergeet daar vaak bij te zeggen dat de inkomens dankzij de indexering ook zijn gestegen, en in verhouding meer gestegen dan de gemiddelde huur”.

Bekijk hieronder de toelichting van Jef Poortmans in de studio van Kanaal Z

Van D naar A: subsidieer eerder warmtepompen dan isolatie

Het Belgische woningenpark is verantwoordelijk voor een aanzienlijk deel van onze CO2-uitstoot. Daarom hebben de drie gewesten nieuwe regels uitgevaardigd om de energie-efficiëntie van woningen te verhogen. Tegen 2050 moeten alle woningen energielabel A hebben, wat overeenkomt met een energieverbruik van maximaal 100 kWh per vierkante meter per jaar. Momenteel is D het gemiddelde energielabel van het Belgische woningenpark.

In haar jaarverslag werpt de Nationale Bank op dat die nieuwe regels te veel de nadruk leggen op energie-efficiëntie en te weinig op het koolstofvrij maken, of decarboniseren, van woningen. “De investeringen om tegen 2050 alle woningen tot label A te krijgen, zijn gigantisch”, zeggen Geert Langenus en Peter Reusens van de NBB. “Het gaat gemiddeld om 65.000 euro per woning en er zouden er 185.000 per jaar gerenoveerd moeten worden. Dat is in totaal 350 miljard euro. Alleen maar op energiezuinigheid focussen is niet de meest efficiënte manier om de klimaatdoelstellingen te halen.”

Die 350 miljard is zelfs niet het grootste knelpunt, zeggen de onderzoekers. “Het tekort aan werkkrachten in de bouwsector is een groot struikelblok. We hebben niet de arbeidskrachten om 185.000 woningen per jaar diepgaand te renoveren”, zeggen ze.

Daarom opperen ze dat er meer nadruk moet worden gelegd op het uitstootvrij maken van de verwarmingsinstallaties van woningen, in combinatie met het energiezuinig maken. Dat eerste zal ook minder druk zetten op de bouwsector. Dat kan onder andere door meer op warmtepompen in te zetten, en zo de uitstoot van woningen tot nul te herleiden. Onder de huidige regels kan een zeer energiezuinige woning wel nog CO2 uitstoten als ze bijvoorbeeld met een gasketel verwarmd wordt. Een woning met label C daarentegen kan CO2-neutraal zijn als ze elektrisch verwarmd wordt en die elektriciteit uit hernieuwbare bronnen komt.