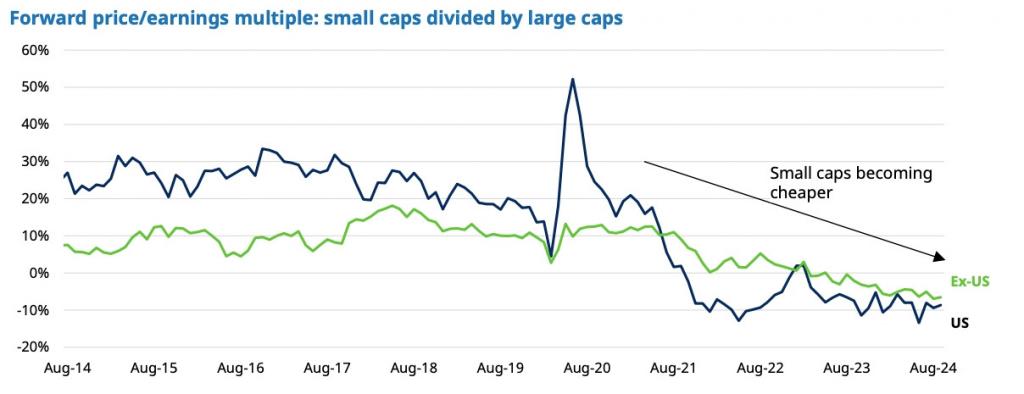

Smallcaps hebben lange tijd de reputatie gehad dat ze bovengemiddelde rendementen neerzetten, maar die tijd lijkt voorbij. De redenen om in kleine beursbedrijven te beleggen, zijn nu eerder cyclisch dan structureel.

De afgelopen vijftien jaar bedraagt het totaalrendement van de Russel 2000, de aandelenindex van de kleine Amerikaanse beursbedrijven of smallcaps, afgerond 400 procent. Niet slecht. Maar de grote beursbedrijven in de S&P 500 zetten in dezelfde periode een totaalrendement van 650 procent neer.

Vooral de afgelopen zes jaar is de prestatiekloof tussen klein en groot op de Amerikaanse beurs enorm toegenomen. Dat komt onder meer door de enorme concentratie onder die grote beursbedrijven.

Dat maakt dat smallcaps in vergelijking met hun grotere evenknieën zelden zo goedkoop noteerden als nu.

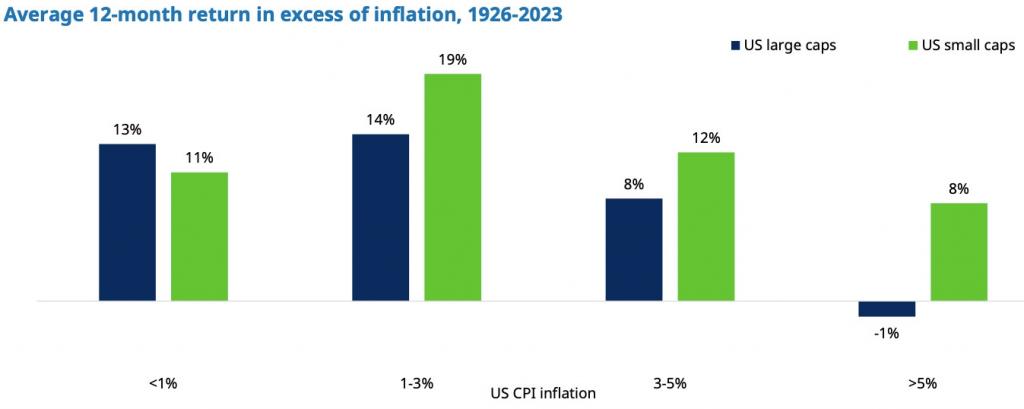

De macro-economische omgeving is zich momenteel ook aan het zetten tot de meest rendabele voedingsbodem voor kleine beursspelers.

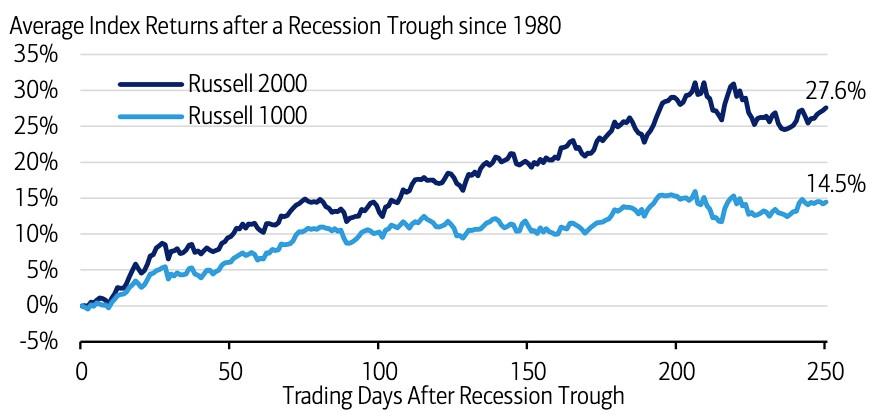

Verder hangen smallcaps sterker af van de algemene economische conjunctuur, waardoor ze na economische vertragingen forser herstellen dan grote beursbedrijven.

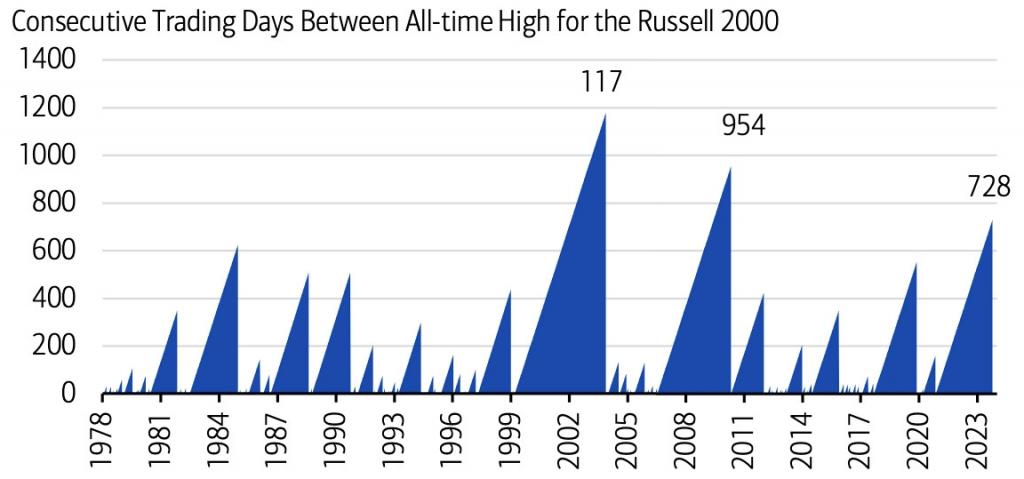

En ze staan al lang te trappelen om nieuwe piekkoersen neer te zetten.

In het verleden zijn er ook maar twee periodes geweest waarin het zo lang duurde voordat die piek er kwam.

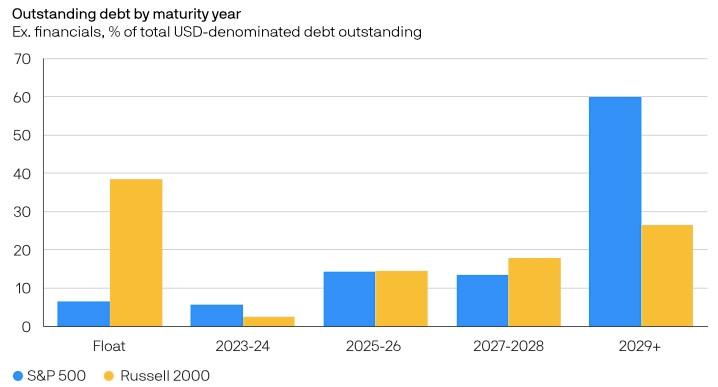

Nu, goedkope waarderingen zijn geen garantie op een snel en risicoloos rendement. Het kredietrisico bij smallcaps is groter, een groter percentage financiert zich met variabele rentes.

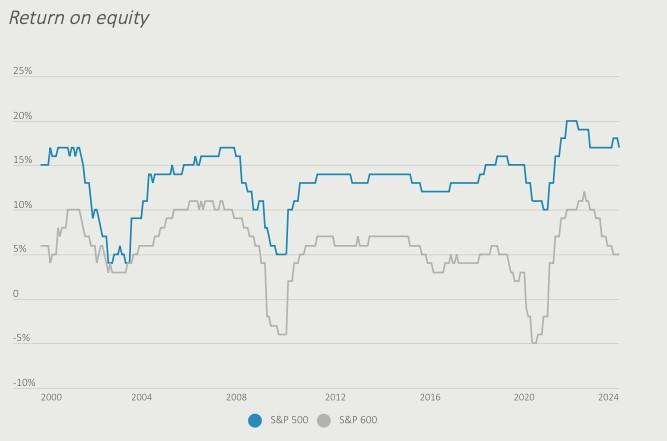

Daarnaast zijn ze ook een pak minder rendabel. En er zit bij smallcaps veel meer kaf tussen het koren dan bij indexen met grotere beursbedrijven.

Is het dan een goed idee om dat smallcapsegment op indexniveau aan te vliegen via bijvoorbeeld trackers? Ja en nee. Ja, wanneer de waarderingskloof tussen groot en klein te groot is geworden, zoals nu het geval is, of wanneer er een cyclische heropleving aankomt waarin smallcaps het doorgaans beter doen dan het marktgemiddelde. Smallcaps zijn dan eerder een cyclische positie op korte of middellange termijn.

Maar er zijn steeds minder argumenten waarom ze het op lange termijn structureel beter dan gemiddeld zouden doen. De bovengemiddelde rendementen van smallcapindexen van vroeger waren vooral te danken aan een paar uitschieters, die uitgroeiden tot grotere beurskampioenen – smallcaps die het maakten tot largecaps. Maar die zijn er steeds minder. Die kampioenen van de toekomst worden steeds vaker uitgebroed in durfkapitaalnesten en dan verkocht aan private equity.

Dat maakt dat de rommel onder de smallcaps steeds zwaarder weegt en hun algemeen rendement niet langer bovengemiddeld is.