Beleggers mogen niet klagen over de beursrendementen dit jaar, maar ze staan het best wel even stil bij de drijfveren erachter en wat die betekenen voor toekomstige rendementen.

Aandelenbeleggers mogen niet klagen dit jaar. De meeste aandelenindexen staan mooi in het groen sinds 1 januari. De ene al wat meer dan de andere. Op zich is dat goed nieuws.

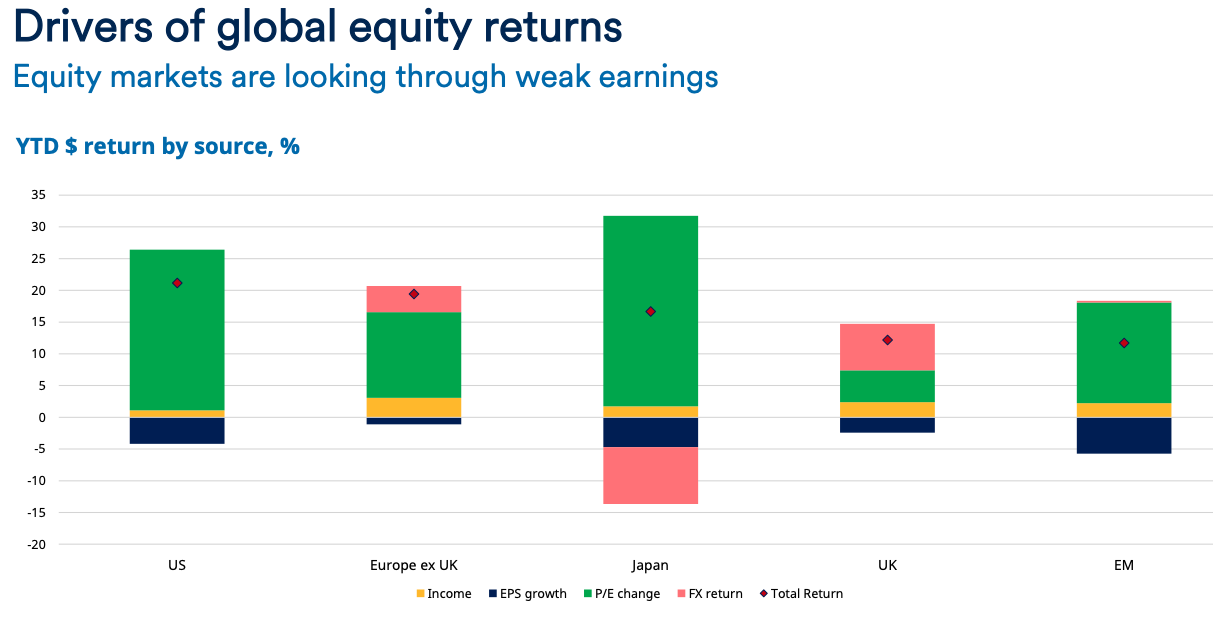

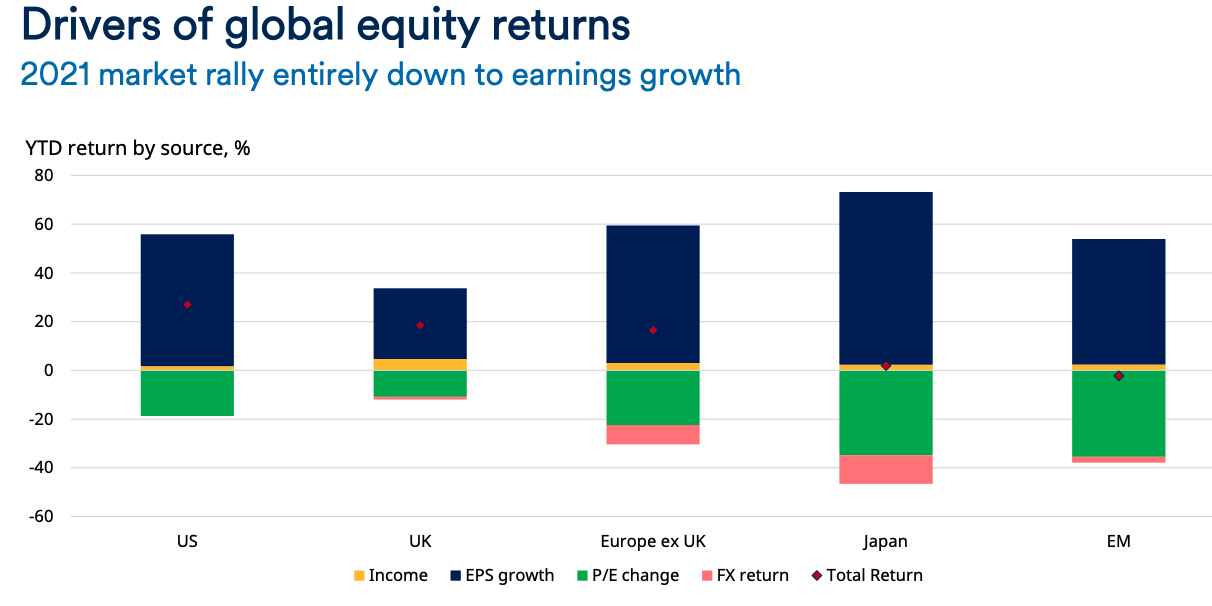

Het minder goede nieuws is dat de koersstijgingen bijna volledig te danken zijn aan oplopende waarderingen. Dat toont de grafiek van Schroders hieronder duidelijk aan. In sommige gevallen is de winstgroei van bedrijven zelfs negatief, wat een rem zet op de koersen, maar toch zijn ze in het algemeen omhoog gegaan.

Aandelen zijn dus opnieuw duur(der). Ze zijn sinds eind 2021 gegaan van ‘duur’ naar ‘minder duur’ naar ‘opnieuw duur’. De koersstijgingen zijn vooral op het conto van de groeiaandelen te schrijven. Die hebben sterk geprofiteerd van de hype rond AI-aandelen en van het, misschien wel naïeve, geloof van de markten dat het gros van de renteverhogingen achter de rug is en we stilaan zullen terugkeren naar renteniveaus van voor corona. Of die twee veronderstellingen kloppen, zullen we pas over enkele jaren weten.

Het huidige beeld van de koersdrijfveren is het tegenovergestelde van dat van 2021. Ook toen zetten de aandelenmarkten sterke rendementen neer, maar die waren grotendeels te danken aan de stijgende winstgroei bij bedrijven door de economische heropleving na corona, wat zich in hogere koersen vertaalde. De waarderingen gingen in 2021 daarentegen naar beneden.

Beleggers staan daarmee opnieuw waar ze in 2019 aan de vooravond van de covid-crisis stonden en begin 2022 toen de centrale banken nog niet waren begonnen met agressieve renteverhogingen en de aandelenmarkten op de piek van hun post-covid-stierenmarkt zaten.

Nieuwe concurrentie

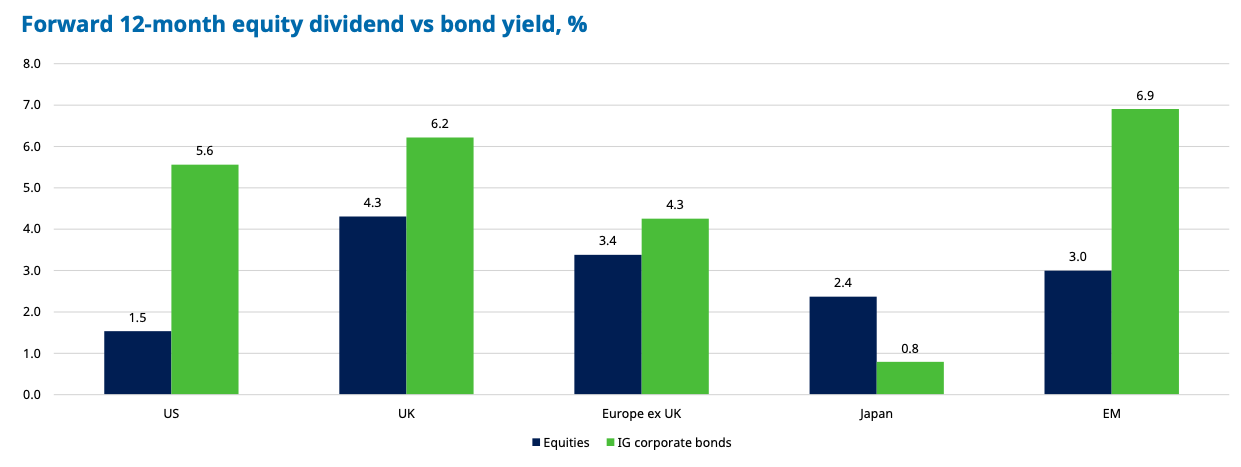

Een belangrijk verschil met toen is dat aandelen nu niet langer de enige activaklasse zijn waarmee enig rendement te halen valt. Ze hebben aan obligaties opnieuw een te duchten concurrent. Dat kan een tegenwind blijken voor de beurzen. Als minder beleggers aandelen kopen omdat ze tevreden zijn met het rendement van obligaties, dan zet dat extra druk op de aandelenkoersen. De obligatierendementen zijn in alle markten, behalve in Japan, aanzienlijk boven de dividendrendementen van aandelen gegaan.

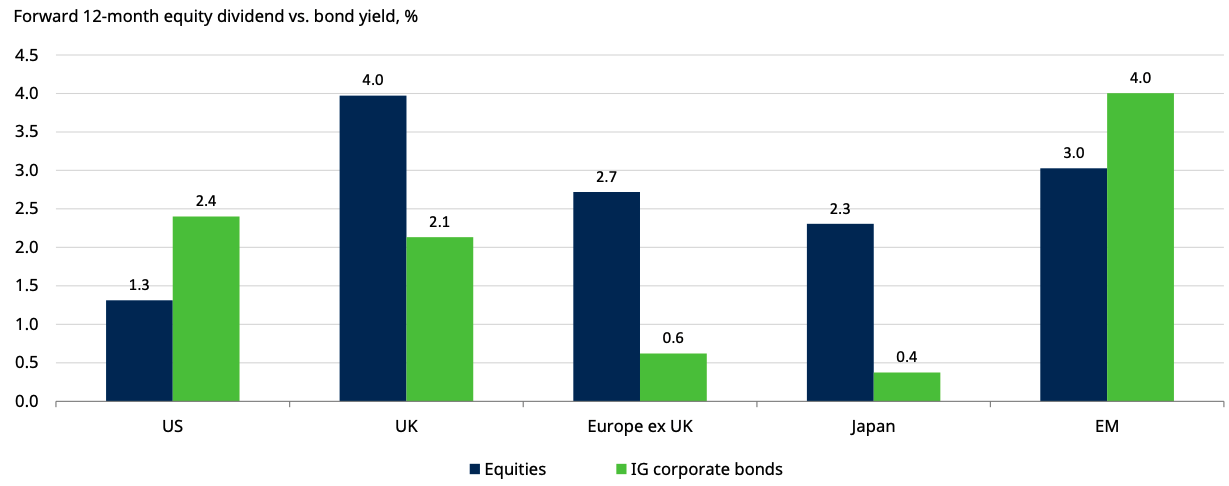

Dat was anderhalf jaar geleden ook helemaal anders. Toen zaten centrale banken nog in hun lagerentemodus, waardoor het dividendrendement in de meeste markten behoorlijk aantrekkelijk was.

Concentratie alom

Een ander gevolg van die stijgende koersen en waarderingen is dat het concentratierisico voor aandelenbeleggers weer de kop opsteekt. De Schroders-analisten wijzen erop dat de grootste zeven beurskapitalisaties – allemaal Amerikaanse aandelen – een groter gewicht hebben in de wereldindex MSCI World dan alle Franse, Chinese, Britse en Japanse aandelen in die index, die uit bijna 3.000 aandelen van over de hele wereld bestaat.

Die vaststelling is het herhalen waard om het belang ervan te laten doordringen. De grootste zeven Amerikaanse beursbedrijven zijn even veel waard als alle voornaamste Franse, Chinese, Britse en Japanse beursbedrijven bij elkaar.

Die zeven hebben met hun rendementen sinds begin dit jaar de rest van de wereldwijde markt het nakijken gegeven.

Beleggers zouden voor minder hun portefeuilles omgooien richting die megacaps met hun megakoerswinsten, maar het team van de vermogensbeheerder Verdad Capital reikt het nodige historische perspectief aan, dat moet aanzetten tot enige terughoudendheid.

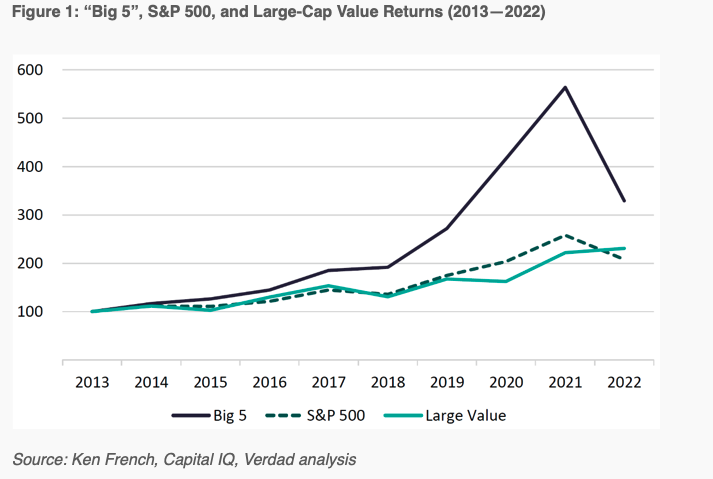

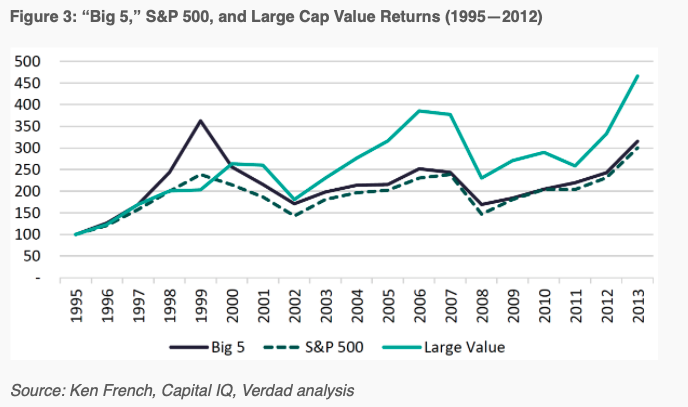

Ook de Verdad-analisten is de buitengewone beursprestaties van de grootste beurskapitalisaties niet ontgaan. Alleen spreken zij niet van de Super Seven, maar van de Big Five, de grootste vijf beursbedrijven. Die hebben in de afgelopen tien jaar buitensporige rendementen neergezet tegenover de bredere indexen.

Maar dat is volgens hen een historische anomalie. Als je uitzoomt en tussen 1995 en 2012 de beleggingsstrategie zou hebben aangehouden om telkens de grootste vijf beursbedrijven in portefeuille te hebben, dan ziet dat rendementsplaatje er heel anders uit dan in de afgelopen tien jaar.

Lees ook: