Robo-adviseurs zijn een nieuw fenomeen. Ze vormen een eenvoudig, goedkoop en toegankelijk alternatief voor klassiek financieel advies en vermogensbeheer.

Geautomatiseerde oplossingen zorgen voor een omwenteling in de sector van het vermogensbeheer. Er zijn al een tiental zogenoemde robo-adviseurs op de Belgische markt, gaand van gespecialiseerde start-ups tot initiatieven van de grootbanken Belfius en BNP Paribas Fortis. Ze bouwen vaak voort op twee innovaties van de vorige eeuw.

Minder kosten

De eerste en belangrijkste innovatie is het beursgenoteerde indexfonds, ook wel ETF of tracker genoemd. In tegenstelling tot traditionele fondsen die actief worden beheerd door een team, kopiëren die fondsen gewoon een benchmark. De bekendste benchmarks zijn beursindexen zoals de Stoxx Europe 600 en de Amerikaanse S&P 500, maar er zijn ook indexen voor de obligatie- of grondstoffenmarkten.

De eerste indexfondsen werden in de jaren zeventig gelanceerd door The Vanguard Group, dat in 1974 was opgericht door John Bogle. In de beginjaren bleef dat passieve beheer een goed bewaard geheim, maar sinds het begin van deze eeuw is steeds meer geld richting dat segment gevloeid. Vandaag zit er meer dan 11.000 miljard dollar in zulke indexfondsen. De rage is het gevolg van twee vaststellingen: meer dan 90 procent van de actief beheerde fondsen doen het minder goed dan hun benchmark; en indexfondsen zijn veel goedkoper. De meeste ETF’s rekenen vergoedingen van 0,1 tot 0,5 procent per jaar aan, te vergelijken met 1 tot 2 procent gemiddelde kosten voor actief beheerde fondsen.

Commissies op de verkoop van producten of andere financiële voordelen zijn doorgaans afwezig bij de robo-adviseurs, wat zich in goedkopere producten vertaalt’ Better Finance

Het persagentschap Bloomberg wijst erop dat Vanguard in de Verenigde Staten meer dan een kwart van het vermogen in fondsen beheert, maar slechts 5 procent van de inkomsten int.

Moderne portefeuilletheorie

De andere innovatie die door robo-adviseurs nieuw leven wordt ingeblazen, is de moderne portefeuilletheorie die in 1952 werd geïntroduceerd door Harry Markowitz, die in 1990 de Nobelprijs voor economie kreeg. Als beleggers kunnen kiezen tussen twee wegen naar hetzelfde beleggingsdoel of hetzelfde rendement, zullen ze kiezen voor de weg met de minste hobbels of de minste schommelingen. Volgens de theorie moet een portefeuillesamenstelling rekening houden met de correlatie van activa om de best mogelijke verhouding tussen risico en rendement te verkrijgen.

De meeste spelers gebruiken die portefeuilletheorie op de een of andere manier, omdat het beheer via algoritmen kan worden geautomatiseerd. Dat vermindert de kosten, net als het gebruik van indexfondsen.

Volgens Better Finance, de Europese federatie van beleggers en gebruikers van financiële diensten, ligt de sleutel van het succes van de robo-adviseurs bij de lage kosten. “Hun diensten zijn veel goedkoper dan die van hun traditionele tegenhangers. Commissies op de verkoop van producten of andere financiële voordelen zijn doorgaans afwezig bij de robo-adviseurs, wat zich ook in goedkopere producten vertaalt.”

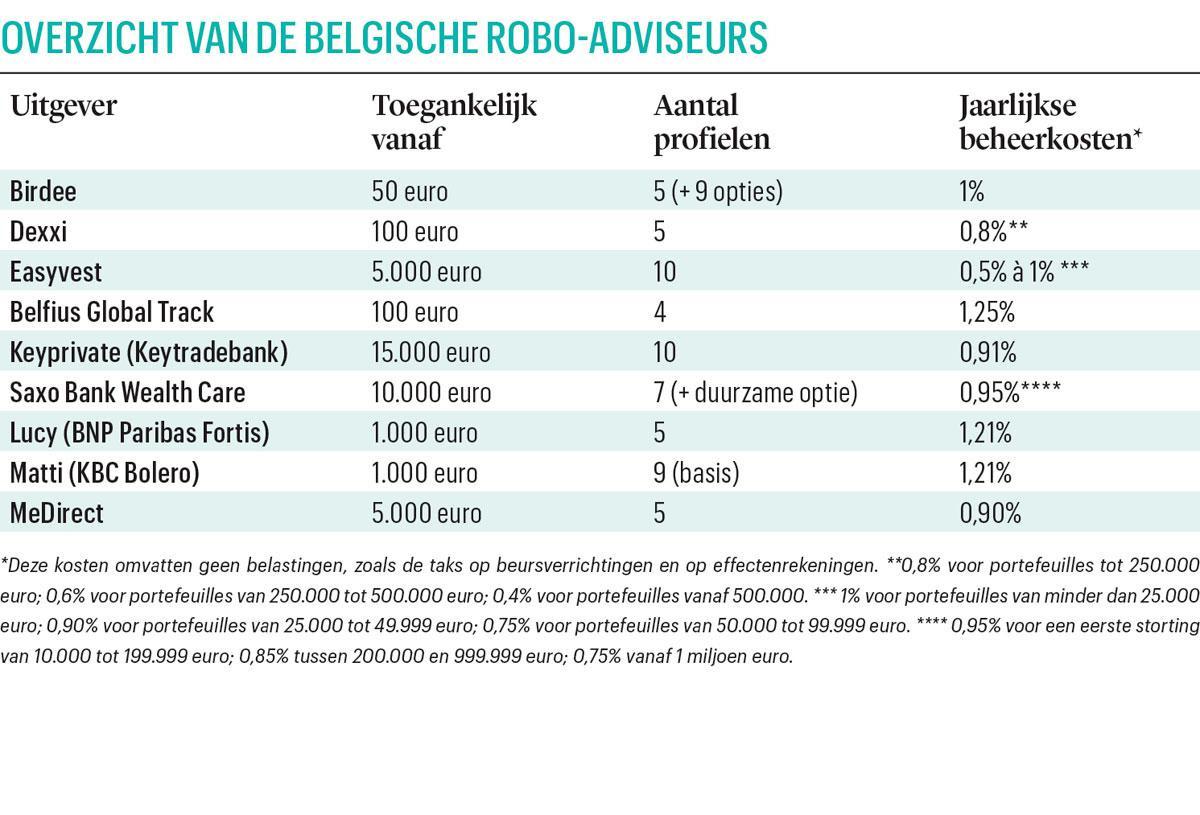

De geautomatiseerde oplossing is ook veel toegankelijker, met investeringsdrempels van 50 tot 5.000 euro. Velen bieden beleggingsplannen aan, waarmee op regelmatige tijdstippen kleine bedragen kunnen worden belegd.

Eenvoud

Een ander voordeel van geautomatiseerde beheeroplossingen is hun relatieve eenvoud. “Elke belegger begint met het simuleren van een beleggingsplan op onze website. Er worden enkele vragen gesteld over de beleggingsdoelstelling, de tijdshorizon, de risicobereidheid en de bedragen die de belegger aanvankelijk en geleidelijk willen beleggen. De belegger krijgt vervolgens een beleggingsplan dat bij zijn risicoprofiel past. Alle aanbevolen portefeuilles zijn samengesteld uit dezelfde basisbouwstenen, dat wil zeggen een wereldwijd aandelenindexfonds en een overheidsobligatiefonds voor de eurozone. Financiële ervaring en vermogensgrootte zijn niet van invloed op de samenstelling van de aanbevolen portefeuille”, zegt Corentin Scavée van Easyvest.

“Het is belangrijk in gedachten te houden dat robo-adviseurs producten en diensten gebruiken die vereisen dat klanten financieel onderlegd zijn en vertrouwd met bepaalde financiële concepten”, waarschuwt Better Finance. De belegger moet zich ervan bewust zijn dat de algoritmen die op de moderne portefeuilletheorie zijn gebaseerd, bedoeld zijn om het voor risico gecorrigeerde rendement op lange termijn enigszins te verbeteren. Maar ze bieden geen echte bescherming tegen de marktvolatiliteit.

Breed aanbod

Tot slot: ga niet te snel naar de eerste de beste robo-adviseur en kijk niet alleen naar de vergoedingen. Ook al zijn de basisprincipes vaak vergelijkbaar, toch probeert elke speler zijn aanbod uniek te maken. Easyvest biedt bijvoorbeeld ook aanvullende pensioenproducten voor zelfstandigen en bedrijfsleiders aan. Birdee heeft drie thematische opties voor dynamische, gematigde en defensieve profielen. SaxoWealthCare biedt de optie Duurzaam Plus voor de verschillende beleggersprofielen. Andere, zoals Birdee en BNP Paribas Fortis, maken gebruik van indexfondsen waarin duurzaamheidscriteria zijn opgenomen. Key Private van Keytrade Bank heeft het scala aan activa in de portefeuilles uitgebreid met ETF’s op goud en industriële metalen, naast de traditionele aandelen- en obligatiemarkten. Het beleggingsplan van MeDirect onderscheidt zich in verschillende opzichten. Ten eerste is het gebaseerd op actieve beleggingsfondsen van grote, buitenlandse namen zoals Legg Mason, Robeco, Comgest en BlackRock. Die fondsen hebben het sinds 2016 eerder slecht gedaan tegenover de benchmarks. Ten tweede heeft MeDirect voor het beheer samengewerkt met Morningstar, een specialist in fondsenbeoordelingen.