De banken beginnen de rente op spaarrekeningen te verlagen. Om de koopkracht van uw spaargeld op peil te houden, heeft u meer rendement nodig. Met een beleggingsplan kunt u begeleid uw eerste stappen op de beurs zetten.

Bolero start met periodiek beleggen en MeDirect voert promotie rond het beleggingsplan MeManaged. U kunt bij Bolero en andere brokers uw eigen beleggingsplan opstellen of u kunt het geld laten beleggen door een bank als MeDirect. Hoe werkt zo’n beleggingsplan?

Slaagt u erin elke maand, elke drie of zes maanden of jaarlijks een mooi bedrag opzij te zetten op uw spaarrekening? Heeft u uw spaargeld de komende jaren niet nodig voor verbouwingen, een kind dat begint te studeren of een of ander groot project? Dan kunt u overwegen van sparen naar beleggen over te schakelen.

Wacht u op het juiste moment om te beginnen met beleggen? Dan begint u er misschien nooit mee. Investeert u uit enthousiasme ineens al uw centen tegelijk in één aandeel? Dan riskeert u alles kwijt te zijn bij een faillissement van het bedrijf dat de aandelen heeft uitgegeven. Met een beleggingsplan is dat allemaal minder een issue. Met zo’n plan belegt u op regelmatige tijdstippen een klein, vast bedrag in een korf van aandelen en/of obligaties. Door gespreid in de tijd en mondjesmaat te investeren in uiteenlopende zaken kunt u de risico’s beperken en de kansen op succes maximaliseren.

Wat beleggers soms missen, is discipline. Op momenten dat de wereld lijkt te vergaan, durven ze niet of niet veel meer te beleggen. Wanneer de bomen tot in de hemel lijken te groeien, stoppen ze bedrijven veel meer geld toe dan verstandig is. Met een vast bedrag op vaste tijdstippen kunt u meer aandelen of obligaties kopen als ze goedkoop zijn en minder als ze duur zijn.

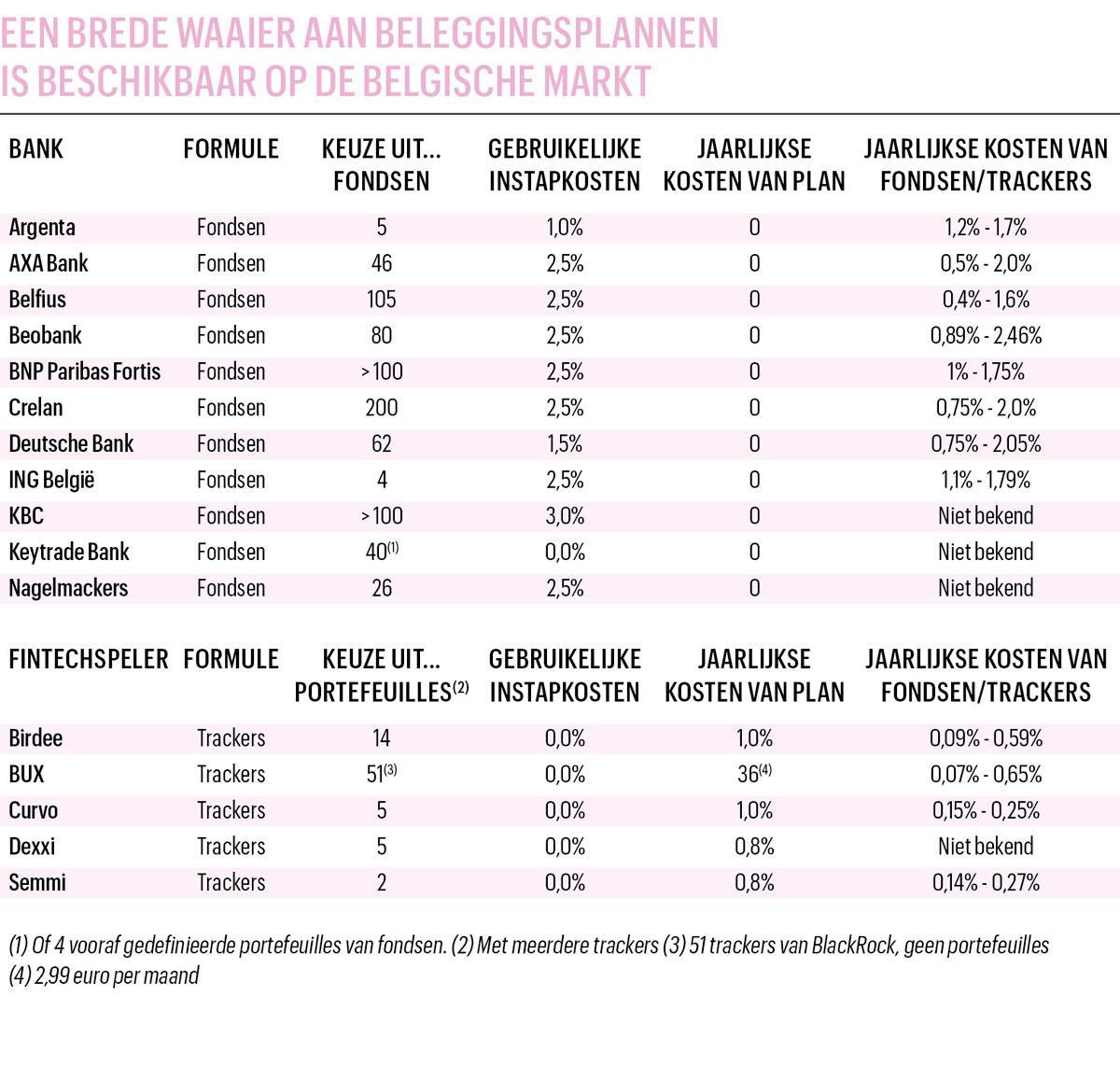

Op de Belgische markt bieden een twintigtal spelers beleggingsplannen aan, maar u kunt ook zelf een plan opstellen als u de principes goed begrijpt en kunt toepassen. We leggen eerst uit hoe de plannen in elkaar zitten en wat er zoal op de markt is. Daarna kunt u nog altijd kiezen om uw geld te laten beleggen of het zelf te beleggen.

Er zijn verschillende niveaus aan zo’n plan:

1. U stort geld op een rekening (en haalt het er aan het einde van de rit weer af).

2. U koopt en verkoopt aandelen of deelbewijzen van een beleggingsvennootschap of een beursgenoteerd indexfonds.

3. De beleggingsvennootschap of het indexfonds koopt en verkoopt op haar beurt aandelen en/of obligaties.

Bij het openen van een plan doorloopt u de stappen van boven naar beneden. Bij het afsluiten van beneden naar boven.

1. De rekening

Wanneer u een bankkantoor binnenstapt om een beleggingsplan af te sluiten, weet u vrij zeker dat uw geld op een Belgische rekening terechtkomt. Bij de internetspelers is dat minder zeker. Zelfs op een website waar u de taalkeuze krijgt tussen Nederlands en Frans en waarvan de url eindigt op .be, kunt u uitkomen op een buitenlandse rekening. Bij BUX, Curvo, Dexxi en Semmi bijvoorbeeld opent u een Nederlandse rekening en bij Birdee een Luxemburgse. Dexxi en Semmi hebben overigens aangekondigd dat ze voortaan zullen samenwerken.

De Belgische beursvennootschap Easyvest werkt samen met het Belgische Leleux Associated Brokers om het geld en de beleggingen te bewaren. We hebben die speler niet in ons overzicht opgenomen, omdat er bij de start minstens 5.000 euro geïnvesteerd moet worden. Dat past niet helemaal in de stapsgewijze en gedisciplineerde opbouw van een beleggingsportefeuille. Dat geldt ook voor MeManaged van de Belgische bank MeDirect, eveneens met een startbedrag van minstens 5.000 euro. MeDirect heeft ook het duurzame beleggingsplan MeGreen dat met 2.500 euro opgestart kan worden.

Er is niet echt iets mis met een buitenlandse rekening, behalve dat er een paar formaliteiten bij komen kijken. U moet die rekening aangeven bij het centraal aanspreekpunt (CAP) van de Nationale Bank en elk jaar een extra vinkje zetten op uw belastingaangifte en een paar vakjes invullen. Daarnaast moet u checken of de internetspelers alle nodige belastingen afhouden. Indien niet, moet u die zelf aangeven (zie kader, helemaal onderaan).

25 euro

per maand is de minimuminleg in een spaarplan die heel wat banken vragen.

Hoeveel u maandelijks of jaarlijks opzij kunt zetten, bepaalt voor een deel met wie u in zee kunt gaan. Bij de onlinebroker BUX en bij ING België kunt u met 10 euro per maand een beleggingsplan opstarten. De vraag is alleen of het sop de kool dan waard is. Elke maand haalt BUX 2,99 euro kosten van de rekening van zijn klanten. Wie slechts 10 euro stort in de eerste maand van het plan, betaalt daar dus 29,9 procent kosten op. Dat is uiteraard veel te veel. Naarmate u meer geld stort, weegt die maandelijkse 2,99 euro minder zwaar. Bij ING Easy Invest worden de instapkosten in procent uitgedrukt: 2,5 procent op elke storting. De meeste banken vragen een minimuminleg van 25 euro per maand. Niet alleen het minimumbedrag is belangrijk, maar ook de flexibiliteit van het plan. Stel dat het u een keertje niet lukt om die maand 50 euro opzij te zetten. Dan is het belangrijk om te weten dat de klanten van Beobank wel een maand kunnen pauzeren, maar dat ze dat moeten aanvragen bij een adviseur van de bank. Bij Curvo is er ook een minimum van 50 euro, maar u kunt op elk moment het plan stopzetten of weer opzetten of het maandelijkse bedrag aanpassen in de app.

De meeste plannen laten niet alleen toe om de hoogte van het bedrag aan te passen, maar ook de frequentie. De standaard is maandelijks, bijvoorbeeld meteen na het storten van uw loon, maar bij de meeste banken kan het tempo wat hoger of lager. Bij Belfius hebben de klanten allicht de grootst mogelijke keuze aan frequenties. De opsomming van de woordvoerder blijft maar duren: wekelijks, om de twee weken, twee keer per maand, maandelijks, maandelijks behalve juli en augustus, om de twee, drie, vier of zes maanden en jaarlijks. Het kan allemaal.

2. De structuur

De meeste fondsen op de Belgische markt zijn beleggingsvennootschappen met veranderlijk kapitaal (bevek). Het type fonds is vooral belangrijk voor de belastingen (zie verder). Beleggingsvennootschappen worden opgericht, en ook weer opgedoekt, door vermogensbeheerders. Die verdienen geld door het geld van anderen te beleggen. Sommige beheerders werken nauw samen met banken, zoals KBC Asset Management met KBC Bank. Via het beleggingsplan van KBC kunt u enkel in ‘de huisfondsen’ beleggen. Andere banken, zoals ING België, hebben een speciale band met verschillende vermogensbeheerders of staan open voor de aanbiedingen van gelijk welke vermogensbeheerder.

Met een beleggingsplan stapt u dus in het kapitaal van een of meer beleggingsvennootschappen, door aandelen of deelbewijzen te kopen. U wordt met andere woorden voor een stukje eigenaar van de beleggingsvennootschap, die we vanaf hier consequent beleggingsfonds of kortweg fonds zullen noemen. Het fonds koopt vervolgens met het kapitaal van de beleggers aandelen, obligaties, en/of deelbewijzen van andere fondsen.

Sinds een tiental jaren hebben de traditionele beleggingsfondsen een te duchten concurrent. Uit de Verenigde Staten kwamen de exchange traded funds (ETF) overwaaien. Die beursgenoteerde fondsen worden ook trackers genoemd, omdat ze in het spoor (track) lopen van een index of een bestaande korf van aandelen, obligaties of andere activa, zoals goud. Bij trackers is het beheer doorgaans meer geautomatiseerd. Omdat er minder menselijke handelingen bij komen kijken, kunnen ze tegen een lagere kostprijs aan de beleggers worden aangeboden.

De traditionele banken bieden alleen beleggingsplannen met fondsen aan, wellicht omdat ze daar meer op kunnen verdienen. “Onze onlinebroker Bolero biedt wel ETF’s aan, maar voorlopig geen beleggingsplannen met ETF’s”, stipt een woordvoerder van KBC aan. “De klant kan wel zelf een maandelijks aankooporder inleggen en op die manier als het ware een beleggingsplan nabootsen.” Dat kan uiteraard ook bij de andere brokers.

MeDirect heeft beleggingsoplossingen met trackers van BlackRock (MeGreen) en fondsen van Goldman Sachs Asset Management (MeManaged) in huis, maar zoals hierboven beschreven moet u dan meteen starten met 5.000 of 2.500 euro in één keer te storten.

Keytrade Bank biedt geen plan aan met ETF’s, maar heeft met Keyprivate wel een andere oplossing in huis. Keyprivate is zo’n beetje de alternatieve private bank van Keytrade voor mensen die de dienstverlening van een echte private bank niet kunnen of willen betalen. De kosten bedragen 0,91 procent per jaar, exclusief de belastingen. Er is een minimuminleg van 15.000 euro. Bolero heeft met Matti een vegelijkbare geautomatiseerde dienstverlening met ETF’s, vanaf 1.000 euro en tegen een kostprijs van 1 procent per jaar.

De klanten van BUX kunnen sinds februari een beleggingsplan opstellen met een of meer trackers van BlackRock. Ze hebben de keuze uit 51 trackers. Keuzevrijheid kan ook omslaan in keuzestress. De meeste spelers werken met portefeuilles, waarin ze al een selectie van trackers gemaakt hebben. Curvo bijvoorbeeld werkt met BlackRock, Vanguard en BNP Paribas, maar kauwt portefeuilles voor met telkens twee tot vijf trackers. Bij BUX kunt u ook beleggingsplannen met fracties van aandelen opstellen. Die aandelenplannen zijn minder gediversifieerd dan fondsen- of trackerplannen, met honderden of duizenden onderliggende effecten.

3. De beleggingen

Zowel fondsen als trackers beleggen op hun beurt in aandelen, obligaties of een mix van aandelen en obligaties. Met aandelen deelt u in de winst of het verlies van bedrijven. Sommige bedrijven zullen een deel van de winst in de vorm van dividenden uitkeren aan de aandeelhouders, andere niet. Als bedrijven veel winst maken, zal de koers van het aandeel op lange termijn stijgen en kunnen de aandeelhouders hun aandelen met winst verkopen.

Met obligaties leent u in feite geld aan bedrijven, die u dat geld na verloop van tijd met rente moeten terugbetalen. Aandeelhouders lopen het meeste risico, want zij komen na de obligatiehouders aan de beurt. Voor de aandeelhouders valt er meestal niets of weinig uit een faillissement te recupereren.

Door in één keer in verschillende bedrijven te investeren, die liefst actief zijn in verschillende sectoren en in verschillende landen of delen van de wereld, loopt u minder risico op verlies. Er zullen verliezers en winnaars in uw portefeuille zitten. In slechte beursjaren zullen er meer verliezers zijn dan winnaars.

De voorbije veertig jaar hebben obligaties in slechte beursjaren vaak voor een buffer gezorgd. Wanneer aandelen volledig onderuitgingen, boden de inkomsten uit obligaties een troost. Door de jarenlange daling van de rente stegen obligaties in de portefeuille van fondsen en trackers in waarde. Aan de nieuwe obligaties hingen wel steeds kleinere (rente)coupons. Vandaag is de trend voor de rente opwaarts, waardoor obligaties dalen in waarde. Zolang de fondsen en de trackers meer rente opstrijken dan de obligaties in waarde zakken, kunnen ze voor hun beleggers geld verdienen met obligaties. Maar die oefening is de komende jaren allicht iets moeilijker dan vroeger.

Zelfs met trackers of fondsen die in een mix van obligaties en aandelen investeren, kunt u sommige jaren geld verliezen. Daarom is het belangrijk om te beginnen te beleggen met geld dat u minstens enkele jaren kunt missen. Zo kunt u wachten tot de beurshemel weer opklaart en er weer meer plussen dan minnen in uw portefeuille staan.

4. Verzekeringen

Bij de beleggingsplannen die verzekeraars aanbieden, komt er nog een niveau bij. U sluit dan eerst een verzekeringscontract af, vooraleer u het geld op de rekening stort. Weet wel dat er op elk bijkomend niveau ook bijkomende kosten aangerekend kunnen worden.

De plannen van de verzekeraars zijn net zo toegankelijk als die van de banken. Vanaf 30 euro per maand kunnen de klanten van BNP Paribas Fortis instappen in een fondsenspaarplan. “Een zeer vergelijkbare oplossing is het Easy Fund Plan, een tak23-verzekering, waarop je ook kunt inschrijven vanaf 30 euro per maand”, laat een woordvoerder van de bank weten.

Een belangrijke troef van de formule met de verzekeringsstrik rond het pakket fondsen, is dat ouders op deze manier geld kunnen beleggen voor hun kinderen en de controle kunnen bewaren. “Het geld komt pas vrij bij het overlijden van de ouders of bij een afkoop van het verzekeringscontract op de gewenste leeftijd van het kind”, klinkt het bij BNP Paribas Fortis.

Voor het beleggingsplan van de verzekeraar Athora moeten beleggers minimaal 450 euro per jaar storten, wat neerkomt op 37,5 euro per maand. De woordvoerder van Athora vindt dat een verzekeringsformule niet zomaar vergeleken mag worden met de andere formules. “Een bankenfonds vergelijken met een verzekeringsfonds is een beetje als appelen met peren vergelijken.” De instapkosten kunnen oplopen tot 5 procent en bedragen minstens 1 procent.

“Een bankenfonds vergelijken met een verzekeringsfonds is als appelen met peren vergelijken”

De woordvoerder merkt op dat er bij een tak23-verzekering een bevrijdende instapbelasting is van 2 procent voor natuurlijke personen en 4,4 procent voor rechtspersonen. “Daarna is er geen belastingdruk meer.” Dat wil zeggen geen taks op beursverrichtingen (TOB) en ook geen roerende voorheffing op meerwaarden voor fondsen of trackers die voor meer dan 10 procent uit obligaties bestaan (zie kader).

“Daardoor zijn overdrachten bij de bankenfondsen delicater. Wanneer de klant zijn geld van een bankfonds naar een ander overbrengt, zal hij of zij soms roerende voorheffing moeten betalen op de gerealiseerde meerwaarde in het eerste fonds en taks op beursverrichtingen”, stelt de woordvoerder. Tussen neus en lippen vertelt hij er nog bij dat er regelmatig acties zijn bij Athora, waarbij de verzekeringsmaatschappij de premietaks voor haar rekening neemt. De beleggers mogen voor het beleggingsplan van Athora vijf lijnen kiezen uit het aanbod van 49 fondsen en één tracker. Er is een minimale storting van 12,5 euro per fonds vereist.

Conclusie

Of u kiest voor een Belgische bank, een buitenlandse broker of een verzekeraar, met een beleggingsplan koopt u aandelen en obligaties op een gediversifieerde manier en dat zowel tijdens pieken en dalen op de beurs. Het vaste maandelijkse bedrag is ook een handig trucje om uw emoties uit te schakelen. Ideaal dus voor uw eerste stappen op de beurs.

Het kluwen van de beleggersbelastingen ontrafeld

De belastingen op fondsen en trackers zijn vrij ingewikkeld. De Belgische banken handelen dat voor u af, maar de internetspelers niet of niet volledig. Birdee int bijvoorbeeld wel de beurstaksen, maar niet de roerende voorheffing. Curvo houdt niets in, maar legt wel goed uit hoe u de beurstaksen moet aangeven en op welke rekening u die moet storten. Andere spelers gebaren van krommenaas.

Wat de roerende voorheffing betreft, moet u zich slechts twee vragen stellen.

1) Keert het fonds of de tracker elke maand, elk kwartaal of elk jaar winsten uit? Dan betaalt u 30 procent belasting op die dividenden.

2) Zit er meer dan 10 procent obligaties in de onderliggende beleggingen van de tracker of het fonds? Dan betaalt u bij de verkoop van uw deelbewijzen 30 procent roerende voorheffing op het deel van de winst dat voortkomt uit de obligaties.

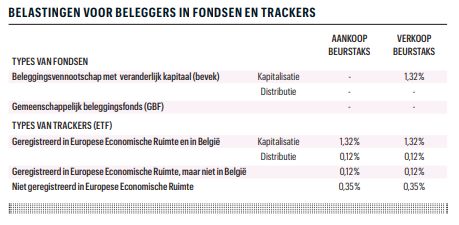

Als het antwoord op beide vragen nee is, betaalt u geen belasting op de roerende inkomsten. Om te weten of u belastingen betaalt bij de aan- of verkoop, heeft u het onderstaande overzicht nodig (zie tabel Belastingen voor beleggers in fondsen en trackers).

De klanten van Curvo moeten de belastingen op de transacties niet vrezen. “Wij werken met institutionele indexfondsen, die zijn vrijgesteld van de beurstaksen”, zegt oprichter Yoran Brondsema. Curvo kan dat doen omdat het werkt met ‘een beleggersgiro’, een typisch Nederlands vehikel om beleggingen van klanten samen te voegen. Ook verzekeraars investeren overigens in die institutionele fondsen. Bij de andere plannen komen wel de gebruikelijke beurstaksen om de hoek kijken.