Als het woelt op de beurzen, hebben beleggers de neiging om te handelen. De data wijzen uit dat ze dat beter niet doen. Stilzitten is de boodschap.

Het was een bewogen anderhalve week op de financiële markten. In de Verenigde Staten werden de gemoederen vooral opgeschud door de val van Silicon Valley Bank (SVB) die in haar zog nog een paar financiële instellingen in de problemen bracht. SVB kwam in de problemen, omdat ze haar beleggingsportefeuille met verlies moest verkopen om tegemoet te komen aan alle klanten die in een groeiende paniek steeds meer geld bij de bank weghaalden.

In Europa was er eveneens tumult in de financiële sector, waar de Zwitserse grootbank Credit Suisse het zwarte schaap was omdat ze in de afgelopen jaren in allerlei schandalen is beland en daarmee stilaan het vertrouwen van haar aandeelhouders en beleggers verloor.

De problemen bij beide banken waren totaal verschillend, maar ze moesten wel allebei gered worden. SVB werd overgenomen door het Amerikaanse waarborgfonds en Credit Suisse kreeg een miljardenlening van de Zwitserse centrale bank.

Daarbovenop is er een heleboel onzekerheid over wat de centrale banken met de rente zullen aanvangen. De Europese Centrale Bank (ECB) heeft al aangegeven dat ze oog heeft voor de bankenperikelen, maar prioriteit blijft geven aan de strijd tegen de inflatie. De Fed zal daar deze week haar ei over leggen.

Die opeenvolging van problemen en oplossingen veroorzaakte veel volatiliteit op de beurzen, en leidt vooral tot een slecht beleggerssentiment. Op zulke momenten wordt het zengehalte van beleggers danig op de proef gesteld. Dan helpt het om een paar vuistregels van beleggen en een aantal langetermijnvaststellingen voor de financiële markten voor ogen te houden.

Dalingen horen erbij

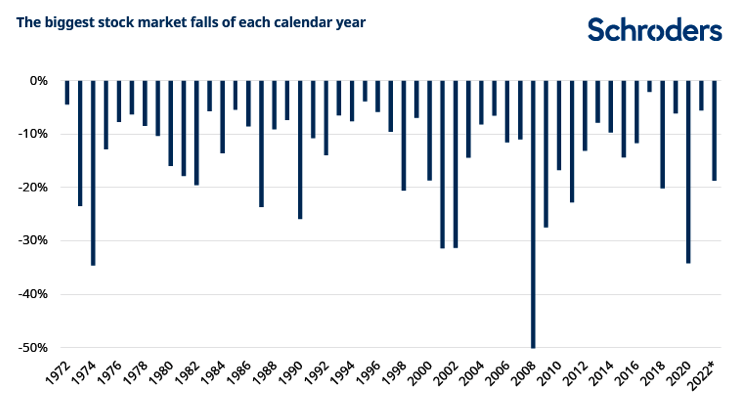

Beleggen blijft een langetermijnsport. Volatiliteit op korte termijn mag vooral niet leiden tot paniek of paniekverkopen. Zoals vermogensbeheerder Schroder heeft voorgerekend, gebeuren koersvallen van 10 procent in één op de twee jaar en koersvallen van 20 procent in één op de vijf jaar. Maar over langere periodes blijft de algemene trend van de beurzen opwaarts.

Liefst geen paniek

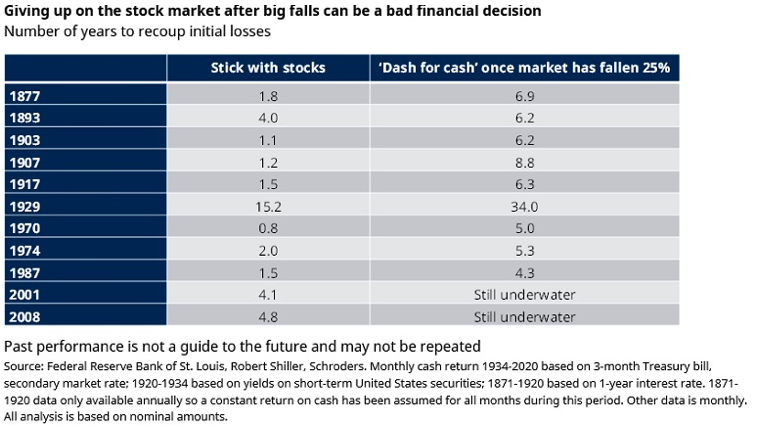

Het slechtste wat een belegger op zo’n moment van beurspaniek en dalende koersen kan doen, is alles verkopen. Dan riskeert je langetermijnverliezen. Als beleggers ten tijde van de dotcomcrisis na de eerste koersval van 25 procent alles in cash hadden omgezet, zouden ze vandaag nog steeds hun inleg nog niet terugverdiend hebben, zo rekenden de analisten van Schroders voor.

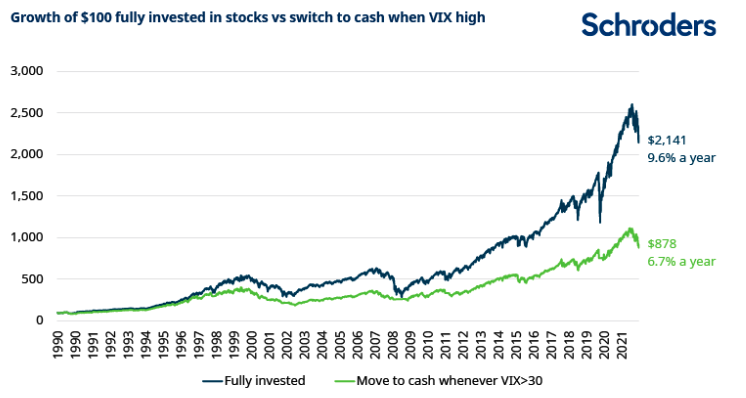

Beleggers die in het verleden verkochten wanneer de paniekbarometer van de beurs – de VIX – hoger dan gemiddeld stond, haalden veel lagere rendementen dan beleggers die volledig belegd bleven.

Timing versus time in

Veel beleggers hebben in tijden van veel koersschommelingen de neiging om de markt te timen en uit te stappen op hoogtepunten en weer in te stappen op dieptepunten. In de praktijk doen de meesten, overweldigd door emoties, op zo’n moment vaak het tegenovergestelde, wat een dodelijke combinatie is. Een bekende leuze onder beleggers is dan ook: “Time in the market counts, not timing the market.”

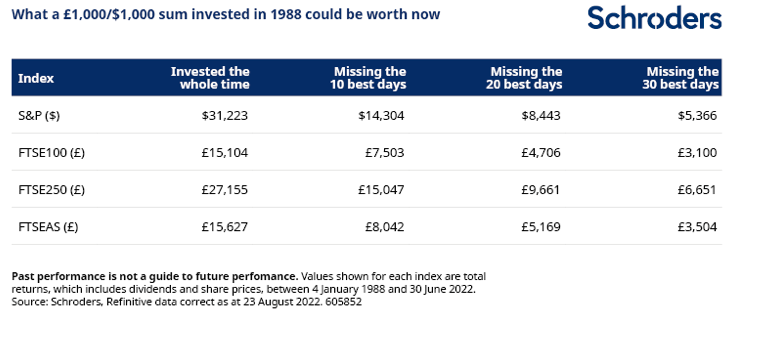

Beleggers die 35 jaar geleden 1.000 dollar belegd hebben in de Amerikaanse sterindex S&P 500 en die belegging met rust lieten, hebben dat kapitaal volgens de vermogensbeheerder Schroders zien groeien tot meer dan 30.000 dollar nu. Als ze daarentegen in een poging de markten te timen de dertig beste beursdagen in die perioden hadden gemist, zou die belegging nu maar 5.000 dollar waard zijn. Ook al stormt het op de beurs, voor lange termijnbeleggers is op de vingers gaan zitten de boodschap.