Met gemengde beleggingsfondsen combineert u een beetje het beste van twee werelden. Omdat dat type van fondsen zowel in aandelen, obligaties als cash belegt, surft u mee bij een beurshausse én verzacht u de verliezen bij een beurscorrectie.

Door de lage rente en de hoge inflatie bent u de geldontwaarding van uw spaargeld beu. U wil daarom een deel van uw spaarcenten beleggen. Alles in aandelen stoppen vindt u wat te gewaagd. Daarom wilt u ook een deel in cash aanhouden en een deel investeren in defensieve beleggingen, met name obligaties. U kunt dat eigenhandig doen, en zelf aandelen en obligaties selecteren. Of u kunt ervoor kiezen die strategie in de handen van een professionele beheerder te leggen, namelijk de beheerder van een gemengd fonds, ook gemengde beleggingsvennootschap of bevek genoemd.

Die tweede optie biedt behoorlijk wat voordelen. In plaats van zelf verschillende aandelen en obligaties te kopen en dus verschillende investeringen te doen, koopt u in één keer een korf met aandelen, obligaties en cash. Concreet koopt u bij uw financiële instelling of vermogensbeheerder een deelbewijs van een gemengde beleggingsvennootschap. Dat deelbewijs vertegenwoordigt de onderliggende korf van aandelen, obligaties en cash.

Omdat de beheerder van het fonds dagelijks het reilen en zeilen op de markten volgt, en dus sneller signalen zal opvangen wanneer aandelen of obligaties beter of slechter zullen presteren, kan hij snel bijsturen. Als hij verwacht dat er een stevige beurscorrectie aan zit te komen, zal hij het gewicht van de aandelen in het fonds afbouwen en het gewicht van de obligaties verhogen. Hij kan ook beslissen een deel van de aandelen in de portefeuille te verkopen en wat meer cash aan te houden.

Omgekeerd zal hij het gewicht van de aandelen weer verhogen als hij meent dat de correctie op haar laatste benen loopt en de beurzen opnieuw hoger zullen koersen. Gemengde fondsen dragen dus bij tot uw rendement als de beurzen goed presteren en zorgen er tegelijk voor dat het rendement niet al te zeer wordt aangetast als de aandelenmarkten kopje-onder gaan.

Hoge coupures

Een ander voordeel is dat een beheerder toegang heeft tot beleggingen die een particuliere belegger niet of moeilijk kan kopen. Steeds meer uitgiften van obligaties bijvoorbeeld worden uitgegeven per 100.000 euro. Als u wat spreiding wilt inbouwen in uw obligatieportefeuille, kost u dat meteen een heel stevige duit. Gemengde fondsen hebben een enorme pool aan middelen – alle intekeningen van hun beleggers – en kunnen moeiteloos die hoge coupures kopen.

In het aandelendeel kan de beheerder putten uit een groot beleggingsuniversum en investeren in bedrijven waarvan u het bestaan misschien niet eens kent. Kent u het bedrijf wel, dan beschikt u mogelijk niet over voldoende informatie om het grondig te kunnen doorlichten.

Nog een voordeel van gemengde fondsen: u vindt een fonds op de maat van elk profiel. Bent u veeleer risicoavers, dan kunt u kiezen voor een fonds dat meer in obligaties en minder in aandelen belegt. Kunt u emotioneel goed om met tussentijdse beursverliezen en hebt u geen schrik om in aandelen te beleggen, dan sluit een fonds met een offensiever profiel allicht beter bij uw wensen aan.

Op de Belgische markt kunt u, naargelang uw risicoprofiel, kiezen tussen vier grote categorieën van gemengde fondsen. Fondsen met een defensief profiel beperken het percentage aandelen tot 35 procent. Fondsen met een neutraal profiel hebben een percentage aandelen dat varieert tussen 35 en 60 procent. Bij de dynamische gemengde fondsen liggen de drempels op 65 en 85 procent. De vierde categorie zijn de zogenoemde flexibele fondsen. In die categorie heeft de beheerder een heel grote vrijheid en kan hij doorgaans tussen 0 en 100 procent in aandelen beleggen.

Kosten en belastingen

Tegenover de voordelen staan ook enkele minpunten. Naast eventuele in- en uitstapkosten – eenmalig te betalen bij de aankoop en de verkoop van het fonds – betaalt u ook jaarlijks weerkerende beheerkosten. Die zijn een vergoeding voor het professionele beheer van het fonds en de administratie die in het fonds gebeurt. Die kosten ziet u niet van uw rekening gaan en passeren dus schijnbaar achteloos. Ze worden geleidelijk afgeroomd van de waarde van het deelbewijs dat u bezit en weegt dus op het rendement van het fonds. Bij een fonds met jaarlijkse beheerkosten van 1 procent moeten de onderliggende beleggingen al minstens 1 procent renderen vooraleer u een positief rendement begint te halen op uw inleg. Check dus op voorhand of u instap- of uitstapkosten dient te betalen en hoeveel de jaarlijkse beheerkosten bedragen.

Wat u zeker ook moet vragen, is in welke mate belastingen een impact hebben op het rendement. U moet rekening houden met drie heffingen: de beurstaks, de roerende voorheffing en een meerwaardeheffing op de inkomsten die de vastrentende beleggingen in het fonds opbrengen.

In welke mate u beurstaksen en roerende voorheffing betaalt, hangt af van het type fonds dat u koopt. U kunt opteren voor een fonds dat jaarlijks een bedrag uitkeert (distributietype) of een fonds dat zijn inkomsten toevoegt aan de waarde van de deelbewijzen en die dus kapitaliseert (kapitalisatietype). Op de jaarlijkse coupon die u ontvangt uit een fonds van het distributietype, betaalt u 30 procent roerende voorheffing. Op een fonds van het kapitalisatietype, waar er dus geen uitkering is, betaalt u geen roerende voorheffing. U betaalt dan wel een relatief stevige beurstaks van 1,32 procent op het moment dat u uw gemengd fonds verkoopt. Die belasting wordt berekend op de volledige verkoopwaarde. Een distributiefonds kunt u zonder beurstaks verkopen.

De gemengde fondsen staan ook bloot aan een meerwaardeheffing bij de verkoop, als ze minstens 10 procent in vastrentende effecten beleggen, wat de meeste gemengde fondsen doen. Op de meerwaarde en de inkomsten die de obligaties en andere vastrentende effecten van het fonds sinds de aankoop hebben geboekt, betaalt u bij de verkoop een belasting van 30 procent. Die taks slaat in principe enkel op de kapitalisatievariant. Toch kunnen ook distributiefondsen – die wel dividenden uitkeren – onder de belasting vallen. Dat is het geval als hun prospectus niet duidelijk vermeldt dat het fonds alle inkomsten uit het vastrentende deel uitkeert in de vorm van een dividend. De meeste Belgische fondsenhuizen hebben die aanpassing in hun prospectus gedaan, maar bij buitenlandse fondsenhuizen is dat vaak niet het geval .

Als u opteert voor een gemengd fonds van een buitenlandse financiële instelling of vermogensbeheerder, is het dus zeker raadzaam op voorhand te vragen of u een meerwaardeheffing op het fonds moet betalen.

Meer aandelen

Hoe positioneren gemengde fondsen zich vandaag in de markt? Beleggen ze gemiddeld meer in aandelen dan ze doorgaans doen, of juist minder? Die positionering geeft meteen aan of de beheerders nog altijd positief zijn over aandelen, of verwachten dat het vet van de soep is na de stevige beursprestaties van de afgelopen jaren.

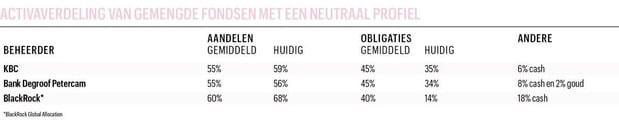

“Met onze gemengde fondsen voor klanten met een neutraal profiel, waarbij we gemiddeld 55 procent in aandelen beleggen en 45 procent in obligaties en andere vastrentende effecten, investeren we vandaag voor 59 procent in aandelen”, meldt Dirk Thiels, beleggingsstrateeg van KBC.

“We stellen vast dat de onderstroom van het economische nieuws heel goed blijft. Tegelijk schatten analisten de groei van de bedrijfswinsten dit jaar vrij conservatief in. Ze gaan ervan uit dat de gemiddelde groei van de bedrijfswinsten dit jaar wereldwijd 7 à 8 procent zal bedragen. Omdat de economie goed blijft presteren, sluiten we niet uit dat die conservatieve inschatting in de loop van het jaar opwaarts wordt herzien. We houden rekening met een gemiddelde return van 5 à 10 procent voor aandelen wereldwijd en positioneren ons daarom voor aandelen hoger dan het referentiegewicht van 55 procent.”

“Obligaties en andere vaste vastrentende effecten hebben vandaag slechts een gewicht van 35 procent in onze gemengde portefeuilles”, zegt Thiels. “Hoewel de rente geleidelijk gaat stijgen, blijft die historisch bekeken laag en blijft het dus moeilijk met obligaties extra rendement te halen. Toch spelen obligaties een belangrijke rol in gemengde portefeuilles, omdat ze fungeren als een soort veiligheidsnet als de aandelenmarkten tussentijds corrigeren.” Behalve aandelen en obligaties houdt KBC ook een deel cash aan in zijn gemengde fondsen.

Bank Degroof Petercam, de grootste zakenbank van het land, hanteert in haar gemengde fondsen met een neutraal profiel voor obligaties nagenoeg hetzelfde gewicht als KBC, namelijk 34 procent. “De prioriteit van het deel obligaties is de decorrelatie en het evenwicht van het totale risico van de portefeuille”, benadrukt Jean-Marc Turin, head of fund management. Ook hij rekent dus op de dempende factor van de obligaties in zijn gemengde portefeuilles.

Met een gewicht van 56 procent in aandelen geeft Bank Petercam Degroof eveneens aan dat er ook dit jaar via aandelen nog mooie rendementen in het verschiet liggen. Naast een deeltje cash belegt de zakenbank ook nog voor 2 procent in goud.

Ook BlackRock, ‘s werelds grootste vermogensbeheerder, blijft volop op aandelen inzetten. Zijn bekende gemengd fonds BlackRock Global Allocation is vandaag voor 68 procent belegd in aandelen, tegenover een referentiegewicht van 60 procent. BlackRock verwacht dat de economische groei in de Verenigde Staten en Europa ook dit jaar boven het historische gemiddelde zal uitkomen. Het verwacht bijgevolg ook aanhoudend hoge bedrijfswinsten.