De beurs is een gigantische waarderings- en veronderstellingsmachine in één. De veronderstellingen schieten alle kanten op en daarmee ook de waarderingen. Het debat over wat een aandeel waard is, is de laatste jaren nergens zo hevig gevoerd als rond big tech.

Er is al veel inkt gevloeid over de ongeziene beursrit van de zeven grote techbedrijven in de Verenigde Staten, de Magnificent 7. Er woedt ook een hevige discussie over wat die bedrijven waard zijn. Volgens sommigen zijn ze al jaren overgewaardeerd en zitten ze met hun laatste recordkoersen in zeepbel-territorium. Volgens anderen zijn de huidige koersen perfect te rechtvaardigen door de groei en de kasstromen die nog in het verschiet liggen.

Intrinsiek of relatief

Alles hangt natuurlijk af van hoe je waarde definieert. Er zijn twee manieren om aandelen te waarderen: relatief of intrinsiek. Belegger Luc Kroeze legt het verschil daartussen hier heel bevattelijk en uitgebreid uit. In het kort komt het op het volgende neer. Met een relatieve waardering kijk je naar een aantal waarderingsratio’s, zoals de koers-winstverhouding of de ondernemingswaarde (ev) op de ebitda, van een aandeel en vergelijk je die met de ratio’s van dat aandeel uit het verleden en met die van gelijkaardige aandelen.

Met een intrinsieke waardering maak je een inschatting van de vrije kasstromen die een bedrijf de komende jaren nog zal genereren. Die toekomstige kasstromen reken je tegen een bepaalde rentevoet terug naar wat die vandaag waard zouden zijn.

Over beide valt veel goeds en slechts te zeggen. Relatieve waarderingen kijken vooral naar het verleden en die waarderingsratio’s zijn slechts hulpmiddelen, die zonder bijkomende context en analyse niet veel zeggen. Sommige aandelen noteren terecht heel goedkoop tegenover concurrenten, bijvoorbeeld omdat ze slechtere resultaten neerzetten. Een intrinsieke waardering houdt dan weer veel veronderstellingen in die, als je ze iets hoger of lager inschat, een volkomen andere waardering opleveren.

Weten wat iets waard is

Maar dus, wat zijn de Magnificent 7 waard? In relatieve termen veel. Tegenover hun eigen historische gemiddeldes van de afgelopen jaren staan ze op recordwaarderingen.

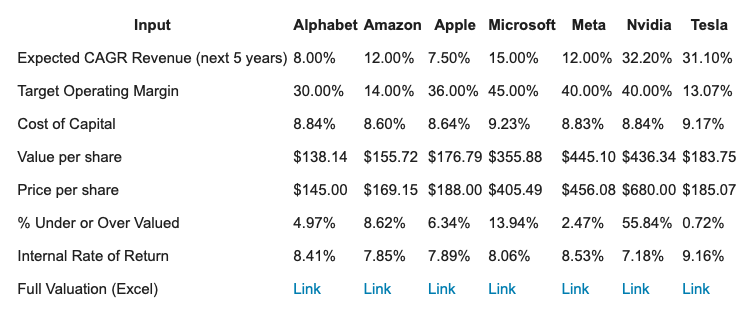

Voor de intrinsieke waardering moeten we bij de keizer van de aandelenwaardering zijn, Aswath Damodaran. Hij schreef onlangs een zeer lezenswaardige blogpost over zijn waardering van de Magnificent 7 en het eindresultaat daarvan bracht hij samen in een overzichtelijke tabel.

Behalve Nvidia en Microsoft, die stevig tot zeer stevig overgewaardeerd zijn, lijkt het met de andere vijf nog mee te vallen.

Nu, Damodaran geeft ook toe dat zijn waarderingen doorspekt zijn met zijn eigen veronderstellingen over hoe de kasstromen, de groei en de risico’s bij die bedrijven zullen evolueren en dat andere beleggers evengoed andere veronderstellingen koesteren. Zo zegt hij dat hij het effect van artificiële intelligentie op de kasstromen van Nvidia en Microsoft misschien wel onderschat en hij daarom tot een overwaardering komt.

Als je zijn waarderingsaanpak volledig in de diepte wilt ervaren, kun je hier terecht voor zijn waardering van Nvidia, of hier voor de laatste van een tiental waarderingen die hij al van Tesla heeft berekend. Bereid je wel voor op spreadsheets met honderden in te vullen cellen en verschillende tabbladen, maar de inzichten aan het einde van de tunnel zijn het waard.

Damodaran geeft ook nog mee dat, hoe dominant bepaalde bedrijven ook zijn en hoe goed hun aandelen het ook doen, er altijd momenten komen waarop de koers onder de waarde duikt. 2022 was daar een voorbeeld van. Toen waren de techaandelen de grote verliezers. Dat hebben ze vorig jaar ruimschoots goedgemaakt, maar het heeft volgens hem geen zin om nu nog op die trein te springen. De misgelopen koerswinsten ga je daar niet mee inhalen. Het is wachten tot de volgende keer dat ze onder hun waarde duiken. Maar daarvoor moet je van die waarde wel een inschatting kunnen maken.

Lees ook: