Er noteren almaar minder bedrijven op de beurs en dus wijken steeds meer beleggers uit naar bedrijven die niet op de beurs staan. Private beleggingen zijn niet enkel weggelegd voor de grootste vermogens. Ook minder bemiddelde, particuliere beleggers hebben er steeds meer toegang toe.

Bedrijven kunnen ervoor kiezen ‘publiek’ te gaan. Dat wil zeggen dat minstens een deel van hun aandelen in publieke handen terechtkomt, omdat die aandelen op een of meer beurzen verhandelen. Ondernemingen kunnen ook ‘privaat’ blijven of ervoor kiezen van de beurs te gaan. Niet-beursgenoteerde bedrijven worden in het Angelsaksische jargon aangeduid met de term private equity.

“Door de jaren is de wereld van private equity gegroeid, terwijl er steeds minder listed equity is. Als je enkel via de beurs belegt, loop je grote delen van de economie mis. De perceptie van private equity als activaklasse is daardoor veranderd. Veel meer mensen zijn erin beginnen te beleggen”, zegt Serge Langhendries, die verantwoordelijk is voor private beleggingen bij BNP Paribas Fortis.

Zijn collega Tim Derycke, managing director Investments bij KBC Wealth, beaamt dat. “Zowat 90 procent van de financiering via nieuwe aandelen wereldwijd gebeurt buiten de beurs om. Als klanten in hun portefeuille voeling willen houden met de reële economie, is een blootstelling aan die bedrijven een must.” Ook op de Brusselse beurs is het fenomeen onmiskenbaar: er verdwijnen meer bedrijven van de beurs dan erbij komen. De vijver waar beleggers uit kunnen vissen, is klein geworden.

Zowel start-ups als bedrijven die al langer bestaan, kunnen privaat zijn. Als investeerders kapitaal verschaffen aan start-ups, spreken we over durfkapitaal of venture capital, omdat met die investeringen doorgaans meer risico gemoeid is en ze dus weggelegd zijn voor durvers. Venture capital is een niche binnen private equity.

“Het is erg belangrijk de twee niet over dezelfde kam te scheren”, vindt Derycke. “Private equity is een volwaardige beleggingsklasse. Op de beurs heb je ook heel verschillende bedrijven met verschillende risico’s: van jonge biotechnologiebedrijven, die afhankelijk zijn van de ontwikkeling van een kandidaat-geneesmiddel, tot zeer mature, cashrijke bedrijven met gediversifieerde activiteiten, zoals Microsoft en Nestlé. Venture capital concentreert zich enkel op investeringen in jonge, meestal nog niet winstgevende, beloftevolle bedrijven.”

Een aantal zaken schrikt mensen af om op de beurs te beleggen. Zo houden ze niet van de grote koersbewegingen die de voorbije weken en maanden steeds vaker voorkwamen. Ze worden er niet gelukkig van, als ze moeten toezien dat hun investeringen dag na dag minder waard worden. Wie in private equity stapt, gaat een engagement van om en bij tien jaar aan. In die tijd zien de investeerders de waarde van hun belegging niet schommelen. Pas bij een exit, als bedrijven verkocht worden, krijgen ze weer een waarde te zien. Die kan hoger of lager liggen dan het bedrag dat ze betaald hebben.

Er zijn drie manieren om in private bedrijven te investeren: via beursgenoteerde holdings, via gespecialiseerde fondsen of rechtstreeks via een belang in de betrokken bedrijven. We beginnen met de meest toegankelijke en democratische manier.

1. Via de beurs

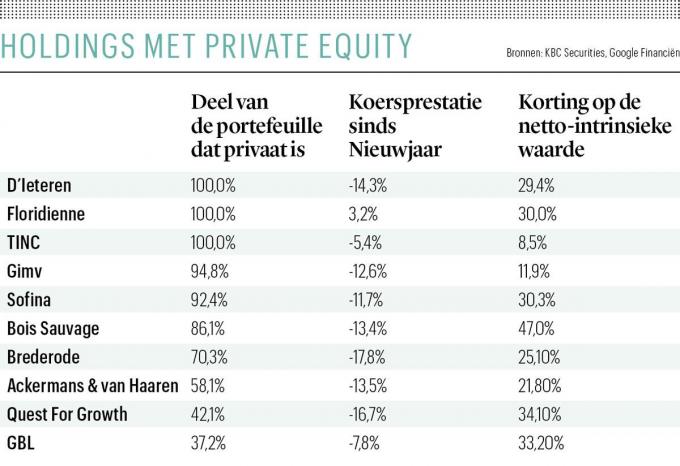

Op de beurs van Brussel noteert een tiental holdings of portefeuillebedrijven die een groot of klein deel van hun middelen investeren in niet-beursgenoteerde ondernemingen. Zij zijn voor kleine beleggers een toegangspoort tot een wereld die doorgaans het speelterrein van de rijken is. Holdings zijn gediversifieerd, al is de ene dat al wat meer dan de andere.

Belang van diversificatie

“Biobest maakt bijna 80 procent van mijn som-van-de-delenwaardering van de holding Floridienne uit”, zegt Guy Sips, executive director Research (Small & Midcaps Benelux) bij KBC Securities. Biobest is een bedrijf in Westerlo, dat gespecialiseerd is in biologische gewasbescherming en bestuiving. “Van een gediversifieerde holding mag je dan eigenlijk niet meer spreken.”

De waardering van Biobest leidt Sips af van de prijs die het bedrijf voor overnames betaalt. In juni nam Biobest bijvoorbeeld het Braziliaanse Biotrop over, met een geschatte bedrijfswaarde van 532 miljoen euro. Om die overname te financieren voert Biobest een kapitaalverhoging van 400 miljoen euro door, waar de Belgische holding Sofina aan deelneemt. “De andere participaties van Floridienne zijn moeilijker te waarderen, omdat ik daar niet of veel minder kan voortborduren op overnames”, stelt Sips. “SNAM, dat gespecialiseerd is in de recyclage van batterijen, kan meer waard zijn dan wat ik het vandaag waard acht, maar zelfs met een grote foutenmarge blijft Biobest heel belangrijk in de waardering van Floridienne.”

Sofina is een minderheidsaandeelhouder in Biobest (met een belang van 6%), terwijl Floridienne een meederheidsheidaandeelhouder is. Sofina investeert rechtstreeks in 79 bedrijven en onrechtstreeks via 496 fondsen. Bij de grootste tien participaties van Sofina zitten onder meer het Chinese moederbedrijf boven TikTok en het Belgische luierbedrijf Drylock. De grootste tien participaties zijn samen goed voor 27 procent van de waarde van alle rechtstreekse participaties van Sofina.

Als een participatie een te groot deel van de portefeuille uitmaakt, wordt een holding er erg afhankelijk van. Dat ondervond Sofina aan de lijve. De Indiase leerapp Byju’s maakte op zeker moment meer dan 10 procent van de intrinsieke waarde van de holding uit. Toen Byju’s in zwaar weer belandde, trok het Sofina mee de afgrond in. Het aandeel is nog altijd minder dan de helft waard dan op zijn hoogtepunt eind 2021. Al gooit de renteklim ook roet in het eten, want die drukt de waardering van alle groeibedrijven in de portefeuille van Sofina.

Belang van transparantie

Hans D’Haese, analist van ING, wijst erop dat beleggers en analisten door de hogere rente meer veiligheidsmarge inbouwen in hun waarderingsmodellen. “Bij portefeuillebedrijven als Ackermans & van Haaren krijgen beleggers alle instrumenten in handen om zelf te berekenen wat de onderliggende waarde van de bedrijven in de portefeuille is. Ackermans publiceert enkel de boekwaarde, die ver kan liggen van de huidige waarde. Gimv verschaft beleggers enkel de netto-intrinsieke waarde die de holding berekent voor de participaties. Je kunt met andere woorden alleen maar voortgaan op wat Gimv jou vertelt. Bij nog andere holdings weet je nagenoeg niets over de waarde van de onderliggende bedrijven.”

Een hogere rente leidt er in principe toe dat de waarderingen van de participaties dalen, want het wordt duurder en moeilijker om te lenen of kapitaal op te halen. “Niet elke holding gebruikt dezelfde waarderingsmethode”, legt D’Haese uit. “Hoe transparanter een holding is over de kwaliteit van de bedrijven in haar portefeuille, hoe geruster de belegger kan zijn.” Hij stelt vast dat de discount bij de Belgische holdings oploopt. Dat is de korting die de koers als instapprijs biedt op de bedrijvenportefeuille van de holdings.

De Belgische holdings hebben dit jaar slechter gepresteerd dan de Bel-20. Floridienne is zelfs de enige Belgische holding waarvan de koers niet rood kleurt in 2023. Dat heeft mogelijk ook te maken met het feit dat de holding veel minder verhandeld wordt dan de andere portefeuillebedrijven.

2. Via fondsen

Bij BNP Paribas Fortis kunnen de vermogende klanten via fondsen investeren in private equity, maar niet in venture capital. “Onze private-banking- en wealthklanten hebben samen voor 850 miljoen euro richting private equity gestuurd”, zegt Serge Langhendries. “We denken eind volgend jaar voorbij de grens van 1 miljard euro te gaan. Cliënten kunnen met een half miljoen euro toegang tot de diensten van private banking krijgen en vanaf 5 miljoen euro tot die van wealthmanagement.”

Private banking en wealth

“Voor de klanten in private banking hebben we ELTIF-fondsen”, legt Serge Langhendries uit. ELTIF staat voor ‘European long-term investment fund’, een nieuw type fonds dat in 2015 in het leven is geroepen, om beleggen in niet-beursgenoteerde aandelen, obligaties, vastgoed of infrastructuur te democratiseren en investeringen van pakweg 10.000 euro daarin mogelijk te maken. De klanten van BNP Paribas Fortis moeten wel minstens 125.000 euro in zo’n ELTIF investeren.

Voor de wealthklanten zette BNP Paribas Fortis fondsen op die beleggen in de fondsen van grote private-equityspelers als KKR en CVC. “Daarvoor ligt de instapdrempel op 250.000 euro.” Ook KBC biedt private equity aan, maar dan enkel voor de klanten in het wealthsegment met 5 miljoen euro vermogen of meer. Derycke: “Sommige fondsen hanteren bijzonder hoge instapdrempels, tot 10 miljoen euro en meer. Als we in zo’n fonds een meerwaarde zien, zetten we een tussenstructuur op, een zogenoemd feeder fund, waardoor de klant via de feeder tot fondsen van Blackstone en Neuberger Berman kan toetreden vanaf een inleg van 250.000 euro. Onze partners zijn gespecialiseerd in investeringen in zeer mature bedrijven, die vaak meer dan 5 miljard euro waard zijn.” Ook bij BNP Paribas Fortis wordt enkel geïnvesteerd in volwassen, winstgevende maar niet-beursgenoteerde bedrijven die geld nodig hebben om voort te groeien.

Voor de lange termijn

Derycke voegt er nog aan toe dat enkel klanten met een dynamische of heel dynamische risicovoorkeur in aanmerking komen. “Het belangrijkste is dat de klant zich zeer goed bewust is van het risico en de financiële draagkracht heeft om zijn of haar geld gedurende zeven tot soms zelfs vijftien jaar te kunnen missen.” Langhendries voegt eraan toe dat investeerders doorgaans de eerste vijf jaar enkel investeren. “Na zes tot acht jaar komt er stilaan wat geld terug. De jaren daarna wordt de meerwaarde gecreëerd.”

BNP Paribas Fortis mikt op 3 procent rendement boven op het rendement van de beurs. “We mikken op een nettorendement van 10 procent, anders wordt de illiquiditeit onvoldoende beloond. We bieden sinds 1998 aan onze klanten beleggingen in private-equityfondsen aan en hebben over die periode 11,5 à 12 procent return gehaald met private equity.”

De markt voor private equity is volop in beweging. ING België kondigt aan dat het mogelijk in de toekomst fondsen zal aanbieden aan private-bankingklanten, die maandelijks in- of uitstappen mogelijk maken.

Beperkt deel van de portefeuille

Zowel BNP Paribas Fortis als KBC adviseert zijn klanten niet meer dan 5 procent van hun roerende vermogen in één fonds te investeren. BNP Paribas Fortis raadt cliënten die het kunnen aan 10 à 15 procent van hun roerend vermogen in private equity te investeren, verspreid over verschillende fondsen. KBC spreekt over 15 à 20 procent, maar rekent er ook andere illiquide beleggingen bij, zoals vastgoed- en infrastructuurfondsen. “De belangrijkste reden om daar niet boven te gaan, is dat de meeste van onze ondernemende cliënten ook al een belangrijke blootstelling hebben aan hun eigen, in de regel niet-beursgenoteerde bedrijf”, merkt Derycke op.

“Je moet gespreid over verschillende fondsen, maar ook gespreid in de tijd beleggen, zodat je de effecten van de economische cyclus wat kunt aftoppen”, vindt Langhendries. “Door de investeringen te spreiden komen de terugbetalingen ook gespreid. Zo kunnen investeerders het kapitaal van een oud fonds recycleren voor een nieuw.”

Wie op zoek is naar fondsen die in kleine, startende, Belgische, niet-beursgenoteerde bedrijven investeren, neemt het best een kijkje tussen de leden van de Belgian Venture Capital & Private Equity Association. Daar staan namen tussen als Buysse & Partners, Fortino, Smartfin en andere.

3. Rechtstreeks in aandelen van bedrijven

Naarmate bedrijven groter worden, wordt het meer en meer onbetaalbaar voor individuele investeerders om een stukje van die ondernemingen te kopen. We zitten hier dus in het territorium van startende bedrijven. Investeerders willen doorgaans een belang van 10 tot 20 procent in een start-up nemen in ruil voor de inbreng van hun kapitaal, leert een rondvraag van een jaar geleden bij 885 investeerders in Europa, waar Vlerick Business School bij betrokken was.

De bevraagde investeringsfondsen stelden vast dat 45 procent van de investeringen mislukte of weinig opbracht. 9 procent van de investeringen was heel succesvol, waarbij de investeerders hun inleg wisten te vertienvoudigen. De fondsen halen een gemiddeld jaarlijks rendement van 13 procent. Van de honderden investeringsvoorstellen die zij krijgen, leidt slechts 6 procent tot een investering. Om maar te zeggen dat het niet zo gemakkelijk is uit startende bedrijven het winnende lotje te trekken. Er zijn verschillende netwerken van investeerders die u daarbij kunnen bijstaan, zoals BAN Vlaanderen of BeAngels voor heel België.

Beleggen met de club

In de schoot van het netwerk voor private investeerders BeAngels werd eind september onder impuls van venture partner Jaime Cuykens de beleggingsclub NXT opgericht. Die wil ondernemers verenigen die in start-ups willen investeren. “We hebben al voor meer dan 1 miljoen euro toezeggingen, maar er mogen nog leden bij komen”, zegt Cuykens. In de club zit een mix van jonge ondernemers en meer ervaren leden van BeAngels, onder wie Peter Verschelden, de voorzitter van Moore Belgium; Jan De Roeck, de voormalige directeur van Markit; en Sari Depreeuw, professor in intellectuele eigendom en mediarecht aan de UCL.

“In tegenstelling tot een klassieke beleggingsclub staat ons geld niet op een gemeenschappelijke rekening. We hebben wel afgesproken: als de meerderheid beslist te investeren, moet de rest ook meedoen”, legt Jaime Cuykens uit. De leden van de club moeten zich engageren om drie jaar na elkaar minstens 25.000 euro te investeren.

Sinds september biedt BeAngels ook een service op maat aan voor beleggingsclubs die in private bedrijven willen investeren. “Voor de volledige dienstverlening betalen clubs in het eerste jaar 2.000 euro. Wij nemen voor dat bedrag de hele backoffice over, van het opstellen van statuten tot de verwerking van financiële transacties. De leden van de club kunnen dan ook gratis deelnemen aan alle evenementen van BeAngels. Ze krijgen toegang tot de dealflow van BeAngels, zodat ze mee kunnen investeren. Ze kunnen opleidingen volgen. Vanaf het tweede jaar betalen de leden voor al die diensten nog 1.000 euro.”

BeAngels heeft ervaring met clubs, want er is al meer dan tien jaar een dertigtal clubs aangesloten bij BeAngels. “Het nieuwe is de à-la-carteformule. De clubs die al bestonden, werden allemaal volgens hetzelfde stramien opgericht. Nu kunnen investeerders à la carte kiezen in welke sectoren ze willen beleggen en hoeveel de minimuminvestering bedraagt.”

Bijna private equity op de beurs

“Er zijn nadelen aan een beursnotering. Sommige bedrijven die op de beurs staan, klagen erover dat ze veel informatie moeten prijsgeven, bijvoorbeeld over hun winstmarges. Die informatie is daardoor ook beschikbaar voor niet-beursgenoteerde concurrenten”, zegt Sips. “Een van de voordelen van een beursnotering is de naambekendheid. Analisten en journalisten schrijven veel meer over beursgenoteerde bedrijven dan over niet-beursgenoteerde.”

De Expert Market van Euronext is een soort niemandsland tussen beide. Drie Belgische wereldspelers noteren erop: het buizenbedrijf Aliaxis, de producent van bouwmaterialen Etex en de mineralengroep Sibelco. Hoewel particulieren die aandelen kunnen kopen, zijn deze ondernemingen officieel niet beursgenoteerd en hoeven ze dus niet te voldoen aan de verplichtingen van genoteerde bedrijven. Kleine beleggers kunnen die aandelen kopen en verkopen, maar er is niet elke dag handel in. Daardoor werken beleggers ook het best met limietprijzen, om niet voor onaangename verrassingen te staan.

Er zijn wel wat nadelen aan verbonden. Zo komen er meer transactiekosten bij kijken. Bij de onlinebroker Bolero kosten transacties minimaal 30 euro of 1 procent van het transactiebedrag in plaats van 7,5 euro (voor transacties tot 2.500 euro).

90 procent

van de financiering via nieuwe aandelen wereldwijd gebeurt buiten de beurs om.

Lees ook: