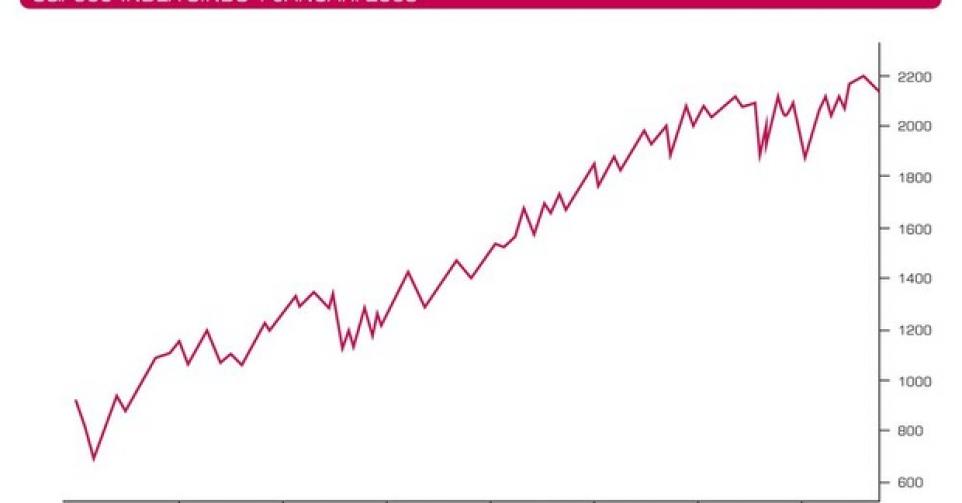

De haussemarkt op Wall Street duurt al 90 maanden. Het gemiddelde is 54 maanden. Maar dat fraaie Amerikaans plaatje kreeg niet hetzelfde vervolg op de Europese aandelenmarkten.

Op 9 maart 2009 liet niets vermoeden dat Wall Street vertrokken was voor de op twee na langste koersklim sinds 1900. Want negentig maanden – of zevenenhalf jaar – later houdt de opwaartse trend nog altijd aan. We spreken volgens de klassieke definitie van een hausse- of stierenmarkt (‘bull market’) als er vanaf de bodem een stijging is met meer dan 20 procent en die tendens blijft aanhouden. Een stierenmarkt eindigt als er een terugval met meer dan 20 procent plaatsvindt. Het was al enkele keren nipt, zoals begin dit jaar. Toen was er een correctie van 18 procent vanaf de top in 2015, maar dieper is ze niet gegaan. In augustus werd een nieuwe historische top bereikt, die bevestigde dat de haussemarkt nog altijd doorgaat.

De tabel bewijst dat dat vrij uniek is. Enkel in de jaren 1920 en 1990 waren er stierenmarkten die nog langer hebben geduurd. Als we tegen de zomer van volgend jaar geen daling van 20 procent hebben gekend, breken we het record. De gemiddelde duur van een haussemarkt is 54 maanden of vierenhalf jaar. Deze duurt dus al drie jaar langer.

Het voorbije anderhalf jaar was er veeleer een consolidatie aan de top, zonder dat er echt sprake is van een duidelijk stijgende tendens. Dat verklaart deels waarom deze stierenmarkt in kracht pas op de vijf plaats komt. De koers van de aandelen in de Standard&Poor’s500-index (de index van de vijfhonderd belangrijkste Amerikaanse beursgenoteerde bedrijven) is sinds maart 2009 gemiddeld meer dan verdrievoudigd tegenover een historisch gemiddelde van 136 procent. Maar de index moet nog eens verdubbelen om de omvang van de stijging van de jaren 1920 te evenaren. Dat is meer dan waarschijnlijk te hooggegrepen.

Europa loopt achterop

Dat fraaie Amerikaans plaatje kreeg niet hetzelfde vervolg op de Europese aandelenmarkten, toch niet volgens de klassieke definitie. De klim van de Eurostoxx50- en de Stoxx600-index werd al in 2011 een eerste keer onderbroken door een terugval met meer dan 20 procent. Begin dit jaar gebeurde dat nog eens. De Eurostoxx50-index bestaat uit de grootste vijftig bedrijven in de eurozone, de Stoxx600 uit de grootste zeshonderd ondernemingen in de Europese Unie.

Zelfs als we van die correcties abstractie maken, is de klim sinds maart 2009 nog altijd een stuk bescheidener voor de belangrijkste Europese indexen. Zo staat de Eurostoxx50 amper 65 procent hoger dan het dieptepunt van maart 2009 en nog 43 procent onder de piek van maart 2000. De cijfers voor de Stoxx600 zijn gunstiger, met een stijging van 115 procent sinds maart 2009 en slechts 18 procent onder de historische piek.

Opmerkelijk verschil

De oorzaken van de stierenmarkt sinds 2009 geeft ook meteen de verklaring voor het opmerkelijke verschil tussen de prestaties van de Amerikaanse en de Europese aandelenindexen.

Het ultrasoepele monetaire beleid van de centrale banken. De belangrijkste verklaring voor de spectaculaire haussemarkt op Wall Street zijn de nooit eerder geziene ingrepen van de centrale banken. Niet alleen herleidden ze de rente tot nul, ze pakten ook uit met quantitative easing (QE), het opkopen van overheidsobligaties voor duizenden miljarden dollars en euro’s. De Amerikaanse centrale bank trad veel sneller en krachtiger op dan de Europese Centrale Bank, die pas begin 2015 met kwantitatieve versoepeling is begonnen, of zowat vijf jaar na de Federal Reserve.

Het herstel van de bedrijfsresultaten. De Grote Recessie van 2009 hakte fors in op de bedrijfsresultaten. Maar door de snellere en kordatere aanpak van de Federal Reserve zijn die veel forser hersteld in de Verenigde Staten en bereikten de winstmarges er historische piekniveaus. In Europa herstelden de bedrijfswinsten later en minder uitgesproken.

Nieuwe crisissen blijven uit. Sinds 2009 hebben de Verenigde Staten geen economische, financiële of vastgoedcrisis meer gekend. De Europese Unie lijkt wel van crisis naar crisis te sukkelen. Van Griekenland tot de brexit: er is elk jaar wel een crisismoment dat de aandelenbeleggers in de gordijnen jaagt.

GEWAPEND TEGEN EEN TRENDOMMEKEER

We mogen ervan uitgaan dat de haussemarkt matuur is en naar een eindstadium evolueert. Maar het einde kan er volgende maand aanbreken, of pas over enkele jaren. Met deze tips kunt u met die rijpe stierenmarkt rekening houden bij het dagelijkse beheer van uw aandelenportefeuille.

1. Verminder het aandelenpercentage. Naarmate de beurzen verder stijgen, is het raadzaam het aandelenpercentage in uw portefeuille geleidelijk aan te verminderen, zodat u minder hard wordt getroffen door een plotse ommekeer.

2. Bouw een bescherming in. U kunt uw aandelenportefeuille beschermen door bijvoorbeeld een shorttracker op een beursindex te kopen. Die fungeert als soort verzekeringspremie tegen moeilijke tijden. Een voorbeeld voor de S&P500-index is Proshares Short S&P500 (notering op NYSE, ticker SH). De waarde van die tracker zal toenemen als de beursindex zakt. Maar er is een keerzijde: als de beursindex eerst nog verder stijgt, zal de tracker eerst in waarde dalen. De aandelenportefeuille zelf neemt wel in waarde toe.

3. Verkies achtergebleven sectoren. Aan het einde van een beursklim moet u vooral vermijden om nog massaal in te zetten op beursfavorieten. Als de trend keert, incasseren die nog zwaardere klappen dan het marktgemiddelde. De slotklim wordt meestal gedragen door sectoren die daarvoor weinig of niet hebben deelgenomen aan de algemene stijging. Vandaag zijn dat onder meer de energie-, de grondstoffen- en de landbouwsector.

4. Verkies opkomende markten boven westerse beurzen. Niet alleen Europa, maar vooral de groeilanden zijn achtergebleven op de stijging van de leidende Amerikaanse beurzen. De prestatieverschillen liepen de jongste jaren op tot tientallen procenten. Dit jaar zien we een kentering. We denken dat de opkomende markten de komende jaren beter blijven presteren.

5. Verkies waarde boven groei. Vele jaren deden de zogenoemde groeiaandelen het veel beter dan de valuewaarden. Tekenend daarvoor is de spectaculaire klim van Amazon tegenover Wal-Mart Stores. Maar ook daar zien we de afgelopen maanden een kentering. Bij de overgang van een hausse- naar een baissemarkt is de averij kleiner met een portefeuille die wordt gedomineerd door valueaandelen.