Op koopjesjacht in Oostenrijk

In de eurozone was het vooral voor Oostenrijk een annus horribilis, met een gemiddelde koersdaling van 19 procent. Welke aandelen zijn er nu een koopje?

2022 is een jaar om snel te vergeten. Blijkens de Stoxx Global 1800, daalden de wereldwijde beurskoersen alles bij elkaar met 14,3 procent. Het hele jaar door deinden de markten mee met corona, de oorlog in Oekraïne, de hoge energieprijzen, de gierende inflatie en de renteangst. Eigenlijk is het verwonderlijk dat de verliezen op de beurzen niet groter uitpakten.

Voor de Euro Stoxx gaat 2022 met een daling van 14,4 procent de annalen in als het slechtste beursjaar sinds 2008. Als gevolg van de kredietcrisis maakten de aandelenmarkten in de eurozone toen een snoekduik van 46,3 procent.

Achter een gemiddelde schuilen grote verschillen. Het verlies van de AEX mag met -13,7 procent dan wel in lijn liggen met het Europese gemiddelde, twee eurolanden scoorden in 2022 wel een plus. De beurzen van Athene en Lissabon profiteerden volop van de oorlog in Oekraïne en de energiecrisis. Het is verbazingwekkend dat de aandelenmarkten van de in 2008 zo geplaagde Zuid-Europese landen in het afgelopen jaar duidelijk beter presteerden dan de Noord-Europese.

Naast winnaar zijn er ook verliezers. In de eurozone was dat vorig jaar overduidelijk de ATX, de hoofdindex van de Wiener Börse in Oostenrijk. Door de bank genomen kelderden aandelen in Wenen met 19 procent. Oostenrijk onderhield lange tijd een vriendschappelijke relatie met Rusland en nu moet de economie op de blaren zitten.

Renteverhoging

Maar bij een breed gedragen daling van 20 procent gaan doorgewinterde beleggers op zoek naar goedkope aandelen. Eigenlijk is het de eeuwige vraag: welke aandelen kan ik op dit moment het beste kopen? Natuurlijk die waarvan je verwacht dat ze gaan stijgen. De renteverhogingen van centrale banken hebben geen directe invloed op de aandelenmarkten. De enige directe impact is dat geld lenen bij centrale banken duurder wordt voor commerciële banken, met als resultaat dat geld lenen bij een commerciële bank ook duurder wordt voor bedrijven en particulieren.

De gevolgen van een renteverhoging spreiden zich als een olievlek uit, over de economie en de aandelenmarkten. Maar niet alle aandelen zijn even gevoelig voor de stijgende rente. Dat heeft te maken met de toekomstige kasstromen en winsten, en de waardering daarvan. De waardering van de kasstromen en de winst wordt met de rente verrekend. Naarmate de rente stijgt, daalt de huidige waarde van de winst die in de toekomst zal worden behaald en omgekeerd.

Door de uitzonderlijk lage rente van de voorbije jaren zijn de waarderingen van de toekomstige winsten van aandelen aardig opgelopen. Maar nu de rente sinds vorig jaar stijgt, daalt de huidige waardering van de toekomstige winst en dalen bijgevolg de koersen van zogeheten groeiaandelen. Bij groeibedrijven ligt de focus op de lange termijn. Bij waardeaandelen daarentegen ligt de focus op de winstgevendheid op de korte termijn en het dividend. De keerzijde is wel dat ze een lager groeipotentieel hebben dan groeiaandelen.

Snel en eenvoudig

Om snel en eenvoudig te kunnen achterhalen welke aandelen goedkoop zijn, kan je ze het beste onderwerpen aan een vergelijkende test. Aandelen zijn vaak met een reden goedkoop. Bedrijven met goedkope aandelen zitten vaak in de problemen, torsen torenhoge schulden of kampen met teruglopende omzetcijfers.

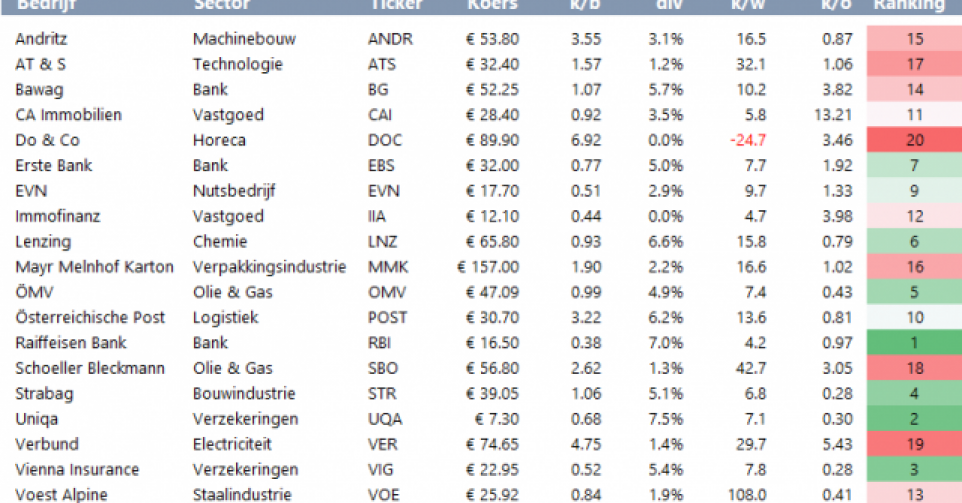

In de vergelijkende test worden aandelen onderworpen aan meerdere waarderingsratio’s. Daarbij wordt telkens de beurskoers afgezet tegen de boekwaarde (k/b), het dividend (div.), de nettowinst (k/w) en de omzet (k/o). De aandelen die op die vier punten het beste scoren (zie tabel), beschikken over goede kaarten voor het nieuwe jaar. De interesse voor waardeaandelen houdt wellicht nog enige tijd aan.

Fout opgemerkt of meer nieuws? Meld het hier