Let op voor de hype in artificiële intelligentie

De bewegingen in AI-aandelen volgen het typische patroon van een hype, zoals we dat ook gezien hebben in waterstof, cannabis en crypto.

Op 30 november vorig jaar liet het Amerikaanse techbedrijf OpenAI zijn chatbot ChatGPT op de wereld los. ChatGPT is artificiële intelligentie (AI) die op basis van miljarden documenten op verzoek teksten kan genereren. Sindsdien loopt er in de media een wedloop om het belang van die nieuwe ontwikkeling te duiden.

Niet de eerste hype

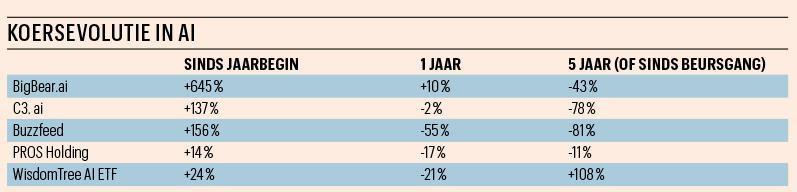

Los van de maatschappelijke deining die de chatbot heeft veroorzaakt, heeft hij op de financiële markten ook een en ander in gang gezet. Beleggers springen massaal op al wat met artificiële intelligentie te maken heeft en sturen de aandelenkoersen van sommige van die bedrijven de hemel in. Zo kondigde de Amerikaanse nieuwswebsite Buzzfeed aan dat het artificiële intelligentie zou gebruiken om artikelen te produceren. Daarop verviervoudigde de aandelenkoers, die op 200 procent winst staat tegenover begin dit jaar.

Nog zo’n uitschieter is BigBear.ai, een bedrijf dat onder meer artificiële intelligentie inzet om allerhande bedrijfsprocessen te optimaliseren en aan risicobeheer te doen. Sinds begin dit jaar staat BigBear op een koerswinst van meer dan 700 procent. Hetzelfde verhaal bij C3.ai, een bedrijf dat in allerhande AI-toepassingen voorziet, en waarvan de koers sinds het jaarbegin op +140 procent staat.

Ook ETF’s in artificiële intelligentie zitten sinds begin dit jaar in de lift. De Wisdomtree Artificial Intelligence ETF staat op 22 procent winst (zie tabel onderaan Top 10).

Zulke rendementen in zo’n korte tijd doen beleggers watertanden. Er is de jongste weken massaal veel aandacht en kapitaal naar AI-aandelen gevloeid. Alleen verkijken beleggers zich op die kortetermijnrendementen en verliezen ze de lange termijn uit het oog. Zo noteert Buzzfeed nog altijd 50 procent lager dan een jaar geleden en 78 procent onder de koers waarmee het via een lege beurshuls in 2021 naar de beurs kwam. Ook BigBear noteert nog meer dan 30 procent onder zijn introductieprijs van in 2021 en voor C3.ai is dat bijna -80 procent.

De nichespeler in artificiële intelligentie Pros Holding heeft al een wat langer trackrecord. Het ging in 2007 naar de Amerikaanse beurs en staat inmiddels 120 procent hoger in die vijftien jaar, maar het staat wel 90 procent lager dan de recordkoers van in 2019.

De bewegingen in AI-aandelen volgen het typische patroon van een hype, zoals we dat ook gezien hebben in andere sectoren, zoals waterstof, cannabis en crypto. Tussen april 2020 en januari 2021 verviervoudigde de Solactive Hydrogen-index van minder dan 90 tot meer dan 400 punten. Waterstof was toen overal. De Europese Commissie lanceerde haar waterstofstrategie en energiebedrijven maakten miljarden investeringen in waterstofprojecten bekend. Ondertussen staat de waterstofindex 50 procent onder die piekkoersen. Individuele waterstofaandelen vertoonden nog hogere pieken en lagere dalen.

Hetzelfde gebeurde met cannabisaandelen. Die zagen enorme koerspieken tussen eind 2017 en begin 2019, maar sindsdien is het steil bergaf gegaan. De cannabisindexen noteren meer dan 90 procent onder hun piekkoersen. Sommige individuele aandelen staan op 99 procent verlies. Beleggers die op de top van die hype hebben gekocht, zijn eraan voor de moeite. Een verlies van 90 procent goedmaken vergt een rendement van 900 procent.

De hypecyclus

De hype van artificiële intelligentie is heel sterk opgewaaid door ChatGPT, maar dat is maar een bepaald type AI, namelijk de generatieve of limited memory AI. Die is getraind om op verzoek inhoud zoals tekst of beeld te produceren. Daarnaast is er ook nog reactieve AI, die reageert op bepaalde prikkels. De aanbevelingsalgoritmes van websites of streamingdiensten zijn daar een voorbeeld van. Nog geavanceerder zijn theory of mind AI en zelfbewuste AI. Die zijn nog in de vroegste stadia van ontwikkeling. ChatGPT heeft dat hele spectrum van AI meegesleept. Al wat daarrond op de beurs noteert, is mee de hoogte in gegaan.

Lees het volledige dossier:

Artificiële intelligentie in een stroomversnelling: wat brengt de nabije toekomst?

De vooruitzichten voor artificiële intelligentie blijven veelbelovend. Zo schatte de consultant McKinsey in dat tegen 2030 70 procent van de bedrijven een of andere vorm van AI zullen gebruiken. Alleen dekt die term vele ladingen en is nog niet te voorspellen welke vormen van AI, laat staan welke bedrijven, tegen dan dominant zullen zijn.

Desondanks voeden beleggers mee de hype, ook al leert de geschiedenis dat hypes op de beurs nooit goed uitpakken. Ze volgen steevast hetzelfde patroon. In het begin springt iedereen op de nieuwe technologie, en volgen de koersen hetzelfde steile opwaartse traject als het aantal nieuwe gebruikers van die technologie. Maar dat enthousiasme piekt, waarna een periode volgt van ontgoocheling en soms zelfs afkeer, evenwel zonder dat de fundamentele langetermijnbeloftes van die nieuwe technologie zijn ontkracht. Na die eerste afkoeling, volgt het meer langzame opwaartse traject. Daarin vindt de nieuwe technologie structureel en met vallen en opstaan zijn weg in toepassingen in het bedrijfsleven en het leven van mensen.

Denkfouten en valkuilen

In de huidige fase van de AI-hype vallen veel beleggers ten prooi aan enkele klassieke denkfouten die tot slechte beslissingen leiden. Zo overschatten ze doorgaans wat een nieuwe ontwikkeling op de korte termijn kan betekenen voor de betrokken bedrijven, maar onderschatten ze wat die op de lange termijn teweeg kan brengen.

Voorts zijn mensen van nature geprogrammeerd tot handelen, zeker in tijden van opschudding. Alleen pakt dat op de beurs, zoals nu met de ophef rond AI, niet goed uit. Zomaar aandelen kopen van bedrijven die actief zijn in een bepaalde niche zonder er verder iets van te weten, is geen goed plan. Op zulke momenten gaan beleggers het best op hun handen zitten.

Hypes zijn steevast het resultaat van kuddegedrag en groepsdenken

Hypes zijn steevast het resultaat van kuddegedrag en groepsdenken, nog twee typische beleggingsvalkuilen. Vanuit evolutionair standpunt hebben die de mens voor veel onheil behoed, maar wederom doen ze op de beurs meer kwaad dan goed. Ook hier geldt niets doen als de beste remedie.

Tot slot leidt het beschikbaarheidseffect, recency bias in het Engels, ertoe dat beleggers geloven dat het recente verleden zich in de nabije toekomst zal voortzetten en handelen ze daarnaar. In het geval van de ChatGPT-hype is het idee dat artificiële intelligentie in alle geledingen van de economie dominant zal worden, omdat de chatbot de jongste weken zo sterk op de voorgrond trad in het nieuws, dat ze al wat naar AI ruikt in hun beleggingsportefeuille willen oppikken. Zo worden beurszeepbellen opgeblazen.

Hoe dan wel beleggen in AI?

De huidige fase van de hypecyclus is dus niet de meest gunstige om als belegger blootstelling te nemen aan het thema. Voor beleggers die dat op termijn wel willen, zijn er enkele vuistregels en denksporen.

Ten eerste is het een nichethema waar men geen te groot percentage van een beleggingsportefeuille aan mag wijden, zeker niet als er al een deel in andere groeithema’s of technologiebedrijven is belegd.

Als er al een moment is in de hypecyclus om met een langetermijnhorizon in nieuwe technologieën zoals AI te beleggen, dan is het in die vallei van ontgoocheling en afkeer. Het is belangrijk dat dan te doen via een breed gespreide ETF of een breed fonds. De kans dat men als particuliere belegger in technologische niches de langetermijnwinnaars eruit kan pikken, is zeer klein.

De WisdomTree Artificial Intelligence UCITS ETF (ISIN IE00BDVPNG13) volgt bijvoorbeeld de Nasdaq CTA Artificial Intelligence-index. Die telt zo’n zeventig bedrijven, waarvan sommige zich heel specifiek richten op artificiële intelligentie, zoals Pros Holding of C3.ai, maar evengoed gevestigde techwaarden zoals Apple, Atos of Infineon.

Een andere invalshoek om het AI-thema als belegger mee aan te snijden, is die van de computerkracht die nodig zal zijn. Die moet elke 3,5 maanden verdubbelen om de evolutie in artificiële intelligentie in dit tempo te laten verdergaan, zegt Microsoft.

Vooral fabrikanten van computerchips en processoren die de bron zijn van die noodzakelijke computerkracht, zullen daarvan profiteren. Dat zijn gevestigde spelers zoals Intel, AMD, Infineon en Nvidia. Dat laatste profiteerde ook heel sterk van die andere hype, het mijnen van bitcoins, wat heel veel rekenkracht verslindt. Zelfs de Google-moeder Alphabet maakt een processor, de Tensor, die geschikt is voor AI-toepassingen.

Een laatste manier om erop in te spelen is met de grote techbedrijven zelf. Voor hen is AI een topprioriteit, afgaand op hoe vaak ze er tijdens de jongste analistencalls over spraken. Ze investeren er ook sterk in. Ze hebben al een bewezen businessmodel en andere activiteiten die voor gigantische positieve kasstromen zorgen. Ook bij die techconglomeraten is artificiële intelligentie nog heel ver weg van een winstgevende activiteit te worden. Maar de kans is misschien wel groter dat zij het op een winstgevende manier in hun bedrijfsmodel kunnen integreren, het kunnen opschalen en daar hun waarde mee vergroten, dan dat je als belegger uit de beursgenoteerde AI-start-ups de paar winnaars van de toekomst kunt pikken.

Fout opgemerkt of meer nieuws? Meld het hier