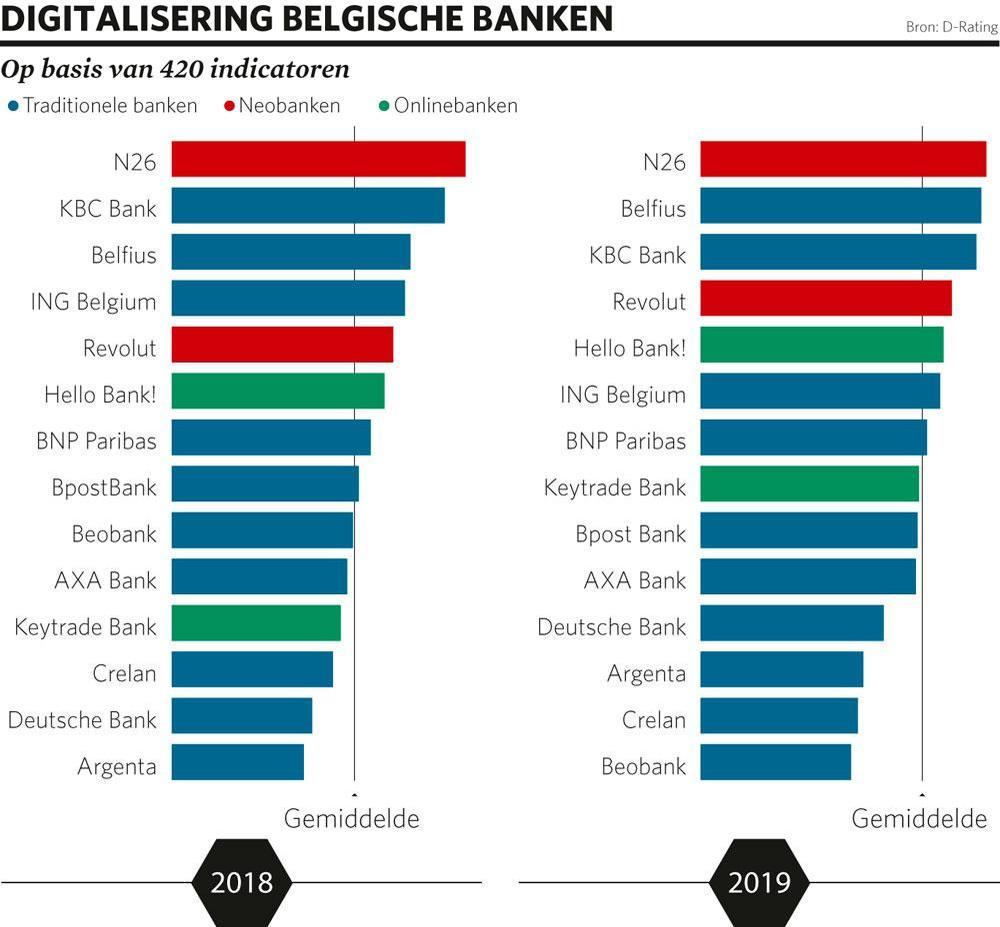

De Belgische grootbanken Belfius en KBC scoren digitaal even goed als de nieuwe spelers N26 en Revolut. Die zijn dan ook minder succesvol in ons land dan in andere landen. Dat blijkt uit een studie van D-Rating.

Het Franse agentschap D-Rating publiceerde zopas de tweede editie van zijn onderzoek naar het digitale aanbod van de retailbanken die in België actief zijn. Daartoe analyseerde het de prestaties van 14 banken op basis van 420 indicatoren die het niveau van digitalisering, de doeltreffendheid van de digitale communicatiekanalen, en de prestaties van de klantentrajecten meten.

Net zoals vorig jaar haalt de Duitse neobank N26 de beste score. Een neobank is een start-up die enkel online en/of mobiel actief is. Maar het verschil met de grootbanken Belfius en KBC is verwaarloosbaar geworden. Vorig jaar kwam enkel KBC in de buurt van N26, dit jaar heeft Belfius zowel KBC als N26 bijgebeend.

“Traditionele spelers zoals Belfius en KBC zijn zeer concurrentieel geworden in de digitalisering van hun aanbod, de klantentevredenheid en de ontwikkeling van nieuwe digitale functionaliteiten”, stelt Didier Farjon, de CEO van D-Rating. “Daardoor is de Belgische markt in 2019 minder gunstig geworden voor de verdere ontwikkeling van neobanken. In tegenstelling tot Frankrijk breken ze in België niet echt door.”

Farjon wijst erop dat er in Frankrijk 18 neobanken actief zijn, tegen amper twee in België (N26 en Revolut). De disruptie die zij veroorzaken bij de klantenbasis van de Franse grootbanken is ook veel groter. “Op basis van dezelfde bevolkingscijfers telt N26 in Frankrijk bijna zeven keer meer klanten dan in België, Revolut telt er twee keer meer”, aldus Farjon.

De grootbanken ING België en BNP Paribas Fortis doen het niet zo goed als Belfius en KBC. Zij staan respectievelijk zesde en zevende in de rangschikking. Revolut en Hello Bank (de online en mobiele dochter van BNP Paribas Fortis) gaan hen voor. Argenta, Crelan en Beobank sluiten het klassement af. En dat is niet toevallig.

“Verrassend genoeg stelden we vast dat een aantal banken erop achteruitgaat”, zegt Farjon. “Het traject dat klanten moeten volgen om digitaal bijvoorbeeld een rekening te openen is fors verslechterd bij Crelan en Beobank. Bij Beobank kon je vorig jaar online een rekening openen, dit jaar waren klanten verplicht hun contract op kantoor te ondertekenen. Nieuwe klanten moeten er voortaan negen dagen wachten tot ze toegang krijgen tot hun rekening. Vorig jaar was dat nog twee dagen.”

Volgens D-Rating moest dit jaar 21 procent van de contracten voor een nieuwe zichtrekening worden getekend in de kantoren, terwijl dat vorig jaar amper 7 procent was. Farjon laat in het midden of dat komt omdat de digitale processen tekortkomingen vertonen, of dat het een bewuste keuze van de bank is om de klant beter te leren kennen. “Maar in het algemeen zijn de banken die de klant naar het kantoor verwijzen ook de banken die kampen met minder efficiënte digitale communicatiekanalen en die minder digitale functionaliteiten aanbieden”, zegt hij.

Crelan/AXA staat voor uitdaging

Farjon heeft dan ook bedenkingen bij het digitale concurrentievermogen van de combinatie Crelan/AXA Bank, in de context van de fusie die er lijkt aan te komen. Crelan voert exclusieve onderhandelingen over de overname van AXA Bank. Samen zouden ze groter worden dan Argenta, de nummer vijf op de Belgische markt.

“Beide banken scoren met hun digitale aanbod onder het gemiddelde”, zegt Farjon. “Ze hinken allebei achterop tegenover de vier grootbanken die de markt domineren. Sterker nog: Crelan staat voorlaatste op de lijst. Als het tot een fusie komt, zal er eerst moeten worden gewerkt aan de integratie van de IT-systemen van de twee banken. Dat kan de innovatie en de benodigde investeringen in een digitale inhaalbeweging afremmen. Het risico dat de afstand met de digitale leiders groter wordt, is reëel.”

Kortom, als Crelan en AXA Bank samengaan, staat het fusiebedrijf voor een grote uitdaging. Farjon: “Volgens Europese studies zijn vier op de vijf Belgen vertrouwd met online of mobiel bankieren, terwijl het Europese gemiddelde 63 procent bedraagt. De Belgische klanten verwachten van hun bank een performant digitaal aanbod en contactkanalen. Bovendien zullen er op dat gebied de komende jaren nog grote stappen vooruit worden gedaan. Denk maar aan de ontwikkeling van chatbots. Door de achterstand wordt het voor een nieuwe entiteit als Crelan/AXA moeilijk te concurreren met de vier traditionele grootbanken.”

Woningkredieten meer promoten

Ten slotte verbaast Farjon zich erover dat de Belgische banken, met uitzondering van KBC, weinig gebruikmaken van woningkredieten om via hun digitale platformen klanten te werven. “Belgen hebben een baksteen in de maag. Woningkredieten vormen een grote kans om klanten te werven. En toch tonen onze studies dat Belgische banken die kredieten weinig promoten in hun digitale aanbod. Enkel KBC onderscheidt zich op dat punt.”

Door simulaties van woningkredieten mogelijk te maken, kunnen banken nochtans op een eenvoudige manier nieuwe klanten aanspreken, vindt Farjon. Hij ziet het bovendien als een uitgelezen manier voor de klassieke instellingen om zich te onderscheiden van de neobanken. “Digitale banken als N26 en Revolut bieden geen woningkredieten aan en hebben doorgaans slechts een beperkt gamma producten. Ze mikken vooral op klanten die snel een rekening willen openen en op een makkelijke en goedkope manier betalingen willen verrichten.”

Hij adviseert de Belgische banken dan ook hun woningkredieten via digitale weg toegankelijker te maken en te promoten: “Het is een potentiële bron van groei. Natuurlijk wil de klant over een hypothecair krediet praten met zijn bankier en onderhandelen over het tarief, maar helemaal aan het begin van het zoekproces kunnen digitale kanalen van grote invloed zijn.”