Belastingen na corona: vijf pijlers voor een beter fiscaal stelsel

De Hoge Raad van Financiën pleit voor een lagere personenbelasting, om werken aantrekkelijker te maken en de koopkracht te stimuleren. Ook in het post-coronatijdperk blijft dat wenselijk, maar er is discussie over de compenserende maatregelen.

“Dit rapport is opgesteld vóór de uitbraak van de coronapandemie. De berekende modellen en voorstellen kunnen geen rekening houden met de budgettaire en de fiscale gevolgen van deze crisis van de volksgezondheid.” Dat zijn de eerste zinnen van de recentste studie van de Hoge Raad van Financiën, waarin die in detail analyseert hoe de hoge lasten op arbeid kunnen dalen door de personenbelasting te hervormen. Om die verlaging te financieren, stelt de Raad een reeks compenserende maatregelen voor.

Moet dat studiewerk overboord worden gegooid, nu we door de coronacrisis in een nieuwe economische wereld terechtkomen? Zeker niet. Het rapport bevat eten en drinken voor wie wil nadenken over een eenvoudiger en rechtvaardiger fiscaal systeem. Trends onderzocht vijf pijlers waarop het belastingtijdperk na corona kan steunen en vroeg aan experts wat haalbaar en wenselijk is.

1 Lagere personenbelasting

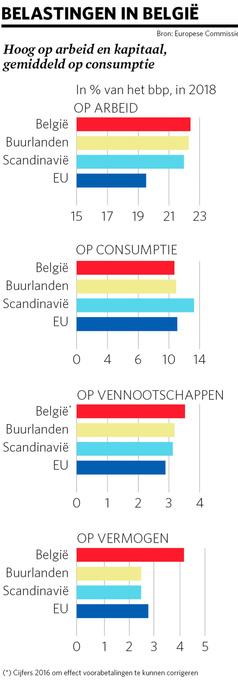

De regering-Michel voerde een van de grootste hervormingen in de personenbelasting van de voorbije decennia door. Als onderdeel van de taxshift daalde het aantal tarieven van de personenbelasting van vijf naar vier en werd het belastingvrije minimum opgetrokken. Toch zijn de lasten op arbeid in België nog altijd heel hoog en is het belastingstelsel sterk progressief. De belastingen op inkomsten uit arbeid bedragen in België nog altijd meer dan 22 procent van het bruto binnenlands product (bbp), een stuk boven het EU-gemiddelde van 19,5 procent.

De Hoge Raad van Financiën vertrekt in zijn rapport van een basisscenario waarin de belastingvrije som wordt opgetrokken van 8860 euro op jaarbasis tot 11.280 euro, het niveau van het leefloon (niet voor vervangingsinkomens). De bijzondere bijdrage aan de sociale zekerheid wordt afgeschaft. Dat betekent een belastingvermindering van net geen 4 miljard euro (in 2019), waarvan 1,2 miljard euro minder inkomsten voor de sociale zekerheid. Daarnaast zijn er verschillende scenario’s voor een andere tariefstructuur in de personenbelasting, gaande van de beperking van de tarieven over de verbreding van de tariefschijven tot een verlaging van de aanslagvoeten.

Het is nog altijd een goed idee werken aantrekkelijker te maken. ( Bart Van Craeynest, hoofdeconoom Voka)

De lagere personenbelasting moet werken aantrekkelijker maken. Al staat de arbeidsmarkt nu wel onder druk. In een eerste golf zouden tot 250.000 werknemers en zelfstandigen hun baan verliezen. “Het is nog altijd een goed idee werken aantrekkelijker te maken”, zegt Bart Van Craeynest, de hoofdeconoom van de Vlaamse werkgeversorganisatie Voka. “Er zijn structureel te weinig mensen aan het werk, en dat zal na deze crisis niet anders zijn. De zware belastingdruk op arbeid speelt daarin een rol.”

Economen wijzen er ook op dat de coronacrisis de vraag voor lange tijd dreigt te dempen. Meer inkomen via een belastingverlaging kan de consumptie stimuleren. “De beste manier om de koopkracht te versterken, is een beter werkende arbeidsmarkt, dus daar moet nog altijd de focus liggen”, meent Van Craeynest.

Ook Matthias Somers van de progressieve denktank Minerva wijst op het belang van de aantrekkelijkheid van werken: “Het belastingvrije minimum optrekken kan positief zijn voor de lagere inkomens. Maar ik wil ook een waarschuwing meegeven: een nieuwe grote belastinghervorming is een werk van lange adem. Die klop je het best niet vlug af na een nachtelijke onderhandeling.”

2 Snoeien in uitzonderingen en belasting-aftrekken

Een verlaging van de personenbelasting, zoals de Hoge Raad van Financiën voorstelt, slaat een gigantisch gat in de begroting. Afhankelijk van de scenario’s zou het gaan om 1 tot 2,5 procent van het bbp, of 4,6 tot 11,6 miljard euro. Die belastingverlaging zou budgetneutraal zijn, dus moeten andere inkomsten en de lagere personenbelasting dat verlies compenseren. De Hoge Raad denkt in eerste instantie aan het schrappen van niet of laag belaste beroepsinkomsten. Daarnaast zouden ook vrijstellingen, aftrekken en belastingverminderingen op de schop gaan. Dat verbreedt de belastbare basis en het maakt het fiscale systeem eenvoudiger en transparanter.

Wat de beroepsinkomsten betreft, kunnen bijvoorbeeld de fiscaal voordelige maaltijd- en ecocheques (850 miljoen euro), de lage belasting op auteursrechten (60 miljoen euro) of het fiscale voordeel voor winstpremies en niet-recurrente resultaatsgebonden voordelen verdwijnen. Ook het fiscaal voordelige systeem van de salariswagens zou worden aangepakt, wat al snel meer dan 1 miljard euro kan opleveren.

Uit het rapport blijkt dat niet alle leden van de Hoge Raad op dezelfde lijn zitten. Een minderheidsgroep waarschuwt dat het schrappen van belastingaftrekken en kortingen grote negatieve gevolgen kan hebben voor werkenden met een hoger dan gemiddeld inkomen. Sommigen zouden meer belastingen moeten betalen. Wie bijvoorbeeld niet langer over een salariswagens beschikt, zou duizenden euro’s belastingen meer afdragen per jaar. “Het fiscaal voordelige stelsel van de bedrijfswagens is er gekomen omdat de lonen te zwaar belast werden. Het is niet de bedoeling dat de fiscale druk op arbeid aan het einde van de rit opnieuw stijgt”, waarschuwt Van Craeynest.

“Het risico bestaat dat het Belgische fiscale systeem, dat al veel herverdeelt, dat nog meer zal doen”, zegt Koen Van Duyse, taxpartner bij het advocatenkantoor Tiberghien. “En dan zit je snel bij de middenklasse. Wie meer dan 40.000 euro per jaar verdient, maakt meestal gebruik van de fiscaal voordelige dienstencheques en de salariswagen.”

Somers relativeert dat: “Door de vele uitzonderingen is een grote kloof ontstaan tussen het reële inkomen en het belastbare inkomen. Ons stelsel vertrekt van dat belastbare inkomen, dat je kan doen dalen door fiscale voordelen. Daardoor kan iemand met een laag belastbaar inkomen ook recht hebben op sociale voordelen die hij niet nodig heeft.”

“Het is goed dat de Hoge Raad een lijst opmaakt van alle gunstregimes en van wat ze kosten, maar dat mes snijdt aan twee kanten”, is de mening van fiscaal advocaat en hoogleraar Michel Maus (VUB, Bloom Law). “Voor politici ontstaat zo een soort van keuzemenu van aftrekken waarin ze kunnen snoeien, afhankelijk van de begrotingsuitdagingen. Terwijl je toch vooral moet kijken naar het bredere plaatje, om tot een transparanter fiscaal systeem te komen.”

3 Woonfiscaliteit

Hoewel de eigen woning en de bijbehorende belastingvoordelen gevoelig liggen bij de Belg, zet de Hoge Raad toch de deur open voor de hervorming van de woonfiscaliteit. Een aanpassing van de fiscale voordelen moet helpen om de lagere personenbelasting te financieren. De afschaffing van het belastingvoordeel op de eigen woning, zoals de aftrekken van hypotheekintresten, kan tot 2,4 miljard euro opbrengen. Een ander voorstel is het belasten van verhuur via een belasting van 30 procent op de reële inkomsten en niet langer volgens het kadastraal inkomen. Dat zou 464 miljoen euro opbrengen. Ook een belasting van 15 procent op de meerwaarde van de verkoop van onroerend goed (niet de eigen woning) is een mogelijkheid.

“Huizen lopen niet weg. Het is dus niet moeilijk de woonfiscaliteit aan te pakken”, weet Michel Maus. “Als je de reële huurinkomsten gaat belasten, zal het kot te klein zijn. De belasting zou wel worden geheven na aftrek van 40 procent kosten voor energievriendelijke investeringen door de verhuurder. Dat kan de kwaliteit van de verhuurde panden verhogen. Vergeet niet dat het Europees Hof België heeft veroordeeld omdat huurinkomsten er anders worden behandeld als huurinkomsten in het buitenland. Dat werd gezien als fiscale concurrentie.”

Gerd D. Goyvaerts, taxpartner bij Tiberghien, vraagt zich af of een belasting op reële huurinkomsten veel zal opbrengen: “De kosten voor die verhuur zullen in mindering worden gebracht. En het wordt voor de verhuurder een hele administratie, met een boekhoudkundige controle door een ambtenaar.” Bovendien waarschuwen vastgoedexperts dat de verhuurders de belasting zullen doorrekenen aan de verhuurder. Een belastingverhoging wordt dan plots een asociale maatregel.

Bart Van Craeynest is voor een aangepaste woonfiscaliteit: “Die moet weg van het belasten van transacties, zoals registratierechten, naar het belasten van inkomen uit vastgoed. En ja, dan komen we terecht bij de belasting op huurinkomsten. Maar de woonfiscaliteit zal onvoldoende opbrengen om de lagere lasten op arbeid te compenseren. Dat geldt ook voor belastingen op vermogen of vermogenswinsten.”

4 Vermogenstaksen

Al kort na de uitbraak van de corona-epidemie werd gepleit voor nieuwe of hogere vermogensbelastingen om de budgettaire impact van de crisis op te vangen. De Hoge Raad van Financiën reikt ideeën aan. Zo is sprake van een meerwaardebelasting van 15 procent op aandelen en 25 procent bij een verkoop binnen het jaar na de aankoop. Dat kan 1,2 miljard euro opbrengen. Een ander voorstel is een belasting van 30 procent op roerende inkomsten. Die zou 15 procent bedragen voor dividenden (nu 30%) en de liquidatiebonus, omdat daarop al vennootschapsbelasting is betaald. Ondernemers merken op dat vermogenswinsten belasten nu geen goed idee is, aangezien sommigen door de coronacrisis al hun eigen vermogen moeten aanboren om het hoofd boven water te houden.

Matthias Somers is niet onder de indruk: “Bedrijven maken amper winst en zullen dus niet meteen dividenden uitkeren. Ik pleit ervoor alle inkomsten uit roerend vermogen te belasten tegen een vast tarief. Dat er geen vermogenskadaster is, was twintig jaar geleden misschien een tegenargument, maar nu is het met alle beschikbare data geen probleem om de nodige informatie te verzamelen.”

Michel Maus wil twee zaken onderscheiden: “Een economie steunt op bedrijven, en daarom moeten we de winstbelastingen zo laag mogelijk houden. Bij de uitkering van winsten is dat een ander verhaal. Bedrijven kunnen ertoe worden aangezet die winsten als reserves op te slaan of te gebruiken voor investeringen.”

Een nieuwe grote belastinghervorming is een werk van lange adem. Die klop je het best niet vlug af na een nachtelijke onderhandeling. (Matthias Somers van denktank Minerva)

“De mensen betalen al vrijwillig vermogenstaksen”, stelt Gerd Goyvaerts. “Als je in een levensverzekering stapt, betaal je 2 procent op je premie. Zonder probleem. Maar als je aan het einde van de rit 2 procent vermogensbelasting zou opleggen, breekt de hel los. In de spaarfiscaliteit en beleggingen kiest de overheid voor diversiteit, en dat vind ik slim. Een meerwaardebelasting komt aan het einde van de transactie en is onzeker. Intresten en dividenden zijn aan de conjunctuur onderhevig. Ze komen traag, maar zijn consistent.”

5 Reset van de consumptiebelastingen en btw

De horeca is door de coronacrisis bijzonder zwaar getroffen. Vandaar de pleidooien om bij een heropening de btw in de sector op zijn minst tijdelijk te verlagen. Tegelijk gooiden politici ook de verlaging van de btw op elektriciteit van 21 naar 6 procent op tafel. “Een lagere btw verhoogt de koopkracht. Dat stimuleert de vraag en is dus goed voor de economie”, meent Matthias Somers. “Consumptiebelastingen treffen vooral de laagste inkomens. Deze crisis kan ook een kans zijn om het kluwen van btw-tarieven te vereenvoudigen en terug te keren naar het basisprincipe van 6 procent btw voor basisgoederen en 21 procent voor andere producten.”

Al werkt dat in twee richtingen. De Hoge Raad oppert de verlaging van de lasten op arbeid te compenseren door de verhoging van een aantal btw-tarieven. Gerd Goyvaerts: “Albert Tiberghien zei jaren geleden al dat btw de belasting van de toekomst is. Transparant en makkelijk te innen.”

“Als iets de lagere personenbelasting kan financieren, dan wel de belasting op consumptie via de btw”, zegt Bart Van Craeynest. “De belastingontvangsten uit consumptie bedragen 11 procent van het bbp. Daarmee zitten we rond het Europese gemiddelde. Door de toepassing van verlaagde tarieven en btw-vrijstellingen is er marge, op voorwaarde dat de lasten op arbeid substantieel dalen en er sociale correcties worden doorgevoerd.” De opbrengst van hogere consumptiebelastingen is niet min, blijkt uit cijfers van de Hoge Raad. Als het btw-tarief stijgt van 6 naar 8 procent, brengt dat 900 miljoen euro op. Wordt het 9 procent, dan is het 1,5 miljard. Alle btw-tarieven met 1 procent verhogen, levert 2 miljard euro op.

“De btw verhogen is dodelijk voor de relance”, waarschuwt Somers. “Mensen kunnen minder kopen, banen zullen verdwijnen. Dat blijkt ook uit het rapport.” De Hoge Raad berekende de impact van een verlaging van de werkgeversbijdragen met 0,5 procent van het bbp (2,3 miljard euro), gefinancierd met een btw-verhoging met hetzelfde bedrag. Door de hogere btw stijgt de index van de consumptieprijzen en worden de lonen opgetrokken, wat de lastenverlaging op arbeid grotendeels tenietdoet. Zonder loonindexering zou de operatie 20.000 banen extra opleveren, voorspelt de Hoge Raad. Maar een btw-verhoging én de loonindexering on hold zetten is in België politieke sciencefiction.

4,6 miljard

euro tot 11,6 miljard zou nodig zijn om de verlaging van de personenbelasting te compenseren.

Fout opgemerkt of meer nieuws? Meld het hier