Op 4 september loopt de staatsbon af, waarop een half miljoen Belgen voor bijna 22 miljard euro intekenden. We proberen u de komende weken inspiratie te geven, zodat u tegen september weet wat u met het vrijgekomen geld kunt doen. Deze week: zijn spaarboekjes weer een optie? En hoe groot is het risico dat de spaarrentes de komende twaalf maanden worden verlaagd?

De relatief hoge rente (3,3% bruto) en de korting op de roerende voorheffing (15 in plaats van 30%) van de staatsbon die in september 2023 werd uitgegeven, trok zowel grote als kleine beleggers aan. De Belgische schatkist telde 76.604 inschrijvingen met bedragen van minder dan 5.000 euro en 115 inschrijvingen van meer dan 1 miljoen euro. Zoals altijd zijn er meer mogelijkheden voor grote beleggers dan voor kleine, maar er is spek voor ieders bek.

De twee meest voor de hand liggende opties voor spaarders met een staatsbon zijn: het geld terug op de spaarrekening zetten, of herbeleggen in de nieuwe staatsbon. Een groot deel van het geld dat vorig jaar richting de staatsbon vloeide, kwam namelijk van spaarrekeningen.

Van de oude naar de nieuwe staatsbon

Het Federaal Agentschap van de Schuld heeft speciaal de inschrijvingsperiode van de staatsbon uitgesteld, om mensen de kans te geven hun geld van de staatsbon die op vervaldag komt eerst te recupereren. Het kapitaal en de intresten van de verlopen staatsbon zouden op 4 september op de rekening van de intekenaars moeten staan. Het agentschap speelde even met het idee een automatische herbelegging van dat geld in de staatsbon mogelijk te maken, maar dat idee werd weer afgevoerd.

Beleggers moeten er dus bewust voor kiezen tussen donderdag 5 september en vrijdag 13 september opnieuw in te schrijven en de betaling voor de staatsbon moet uiterlijk op vrijdag 13 september op de rekening van het agentschap toekomen. De vraag is natuurlijk of de nieuwe staatsbon, zonder verminderd belastingtarief, even interessant zal zijn als de oude. De succesvolle staatsbon leverde netto 2,8 procent op.

Hoeveel zou de nieuwe staatsbon kunnen opbrengen?

Als de nieuwe staatsbon vandaag zou worden uitgegeven, zou die minder opleveren. Op 6 augustus was er een aanbesteding van het Agentschap van de Schuld voor Schatkistcertificaten, zeg maar het equivalent van de eenjarige staatsbon, maar dan voor de internationale institutionele beleggers. De veilingen van dat kortlopende schuldpapier leverden een gewogen gemiddeld rendement van 3,009 procent op voor de certificaten met vervaldag op 10 juli 2025. De Belgische OLO-referentie op één jaar schommelt rond 3 procent.

Kortom, een rente van om en bij 3 procent op één jaar minus 30 procent roerende voorheffing zou netto nog slechts 2,1 procent opleveren. Maar de nieuwe staatsbon wordt pas in september uitgegeven en de coupon wordt daags voordien vastgelegd. In een maand kan er nog veel gebeuren, maar de verwachting is dat de Europese en de Amerikaanse centrale bank de rente in september zullen verlagen. Zij dicteren de rentevoeten op korte termijn.

Terug naar de spaarboekjes?

Wie inschrijft op de staatsbon of op termijnrekeningen of kasbons, weet welke rente hij of zij aan het einde van de looptijd zal ontvangen. Bij spaarboekjes ligt de getrouwheidspremie vast voor een jaar. Die is ook pas verworven na een jaar, maar de basisrente kan op elk moment worden verlaagd of verhoogd.

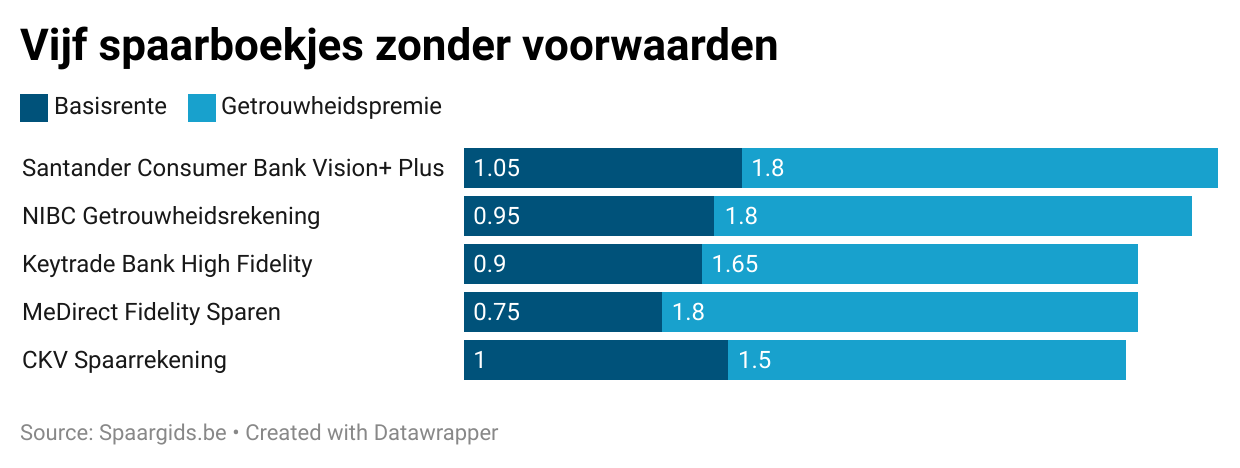

Dit zijn momenteel de hoogste spaarrentes die voor iedereen gelden:

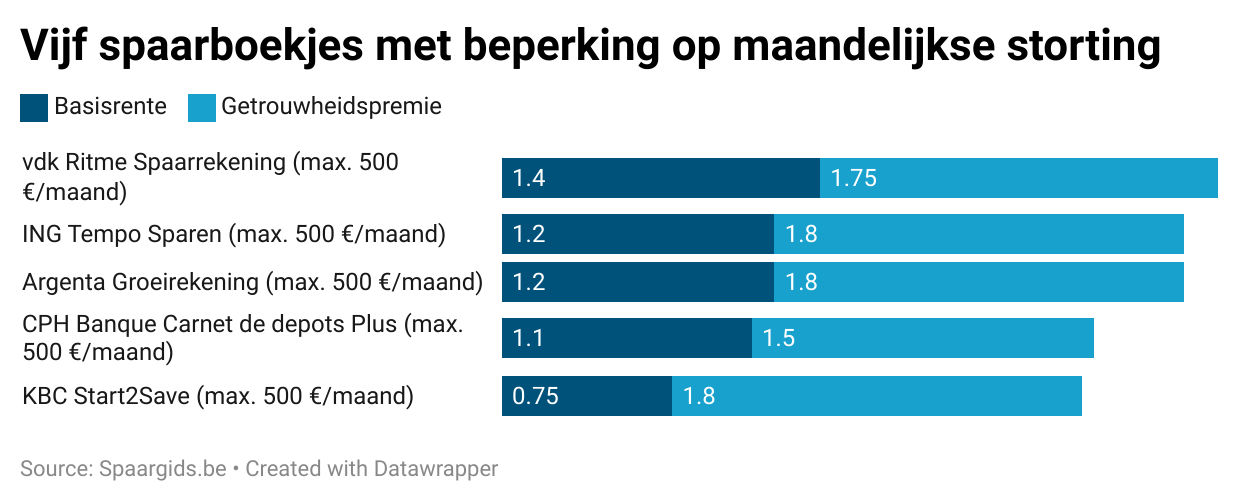

De hoogste spaarrentes op de markt vinden we bij zogenoemde spaarabonnementen, waarop u slechts met mondjesmaat bedragen kunt storten:

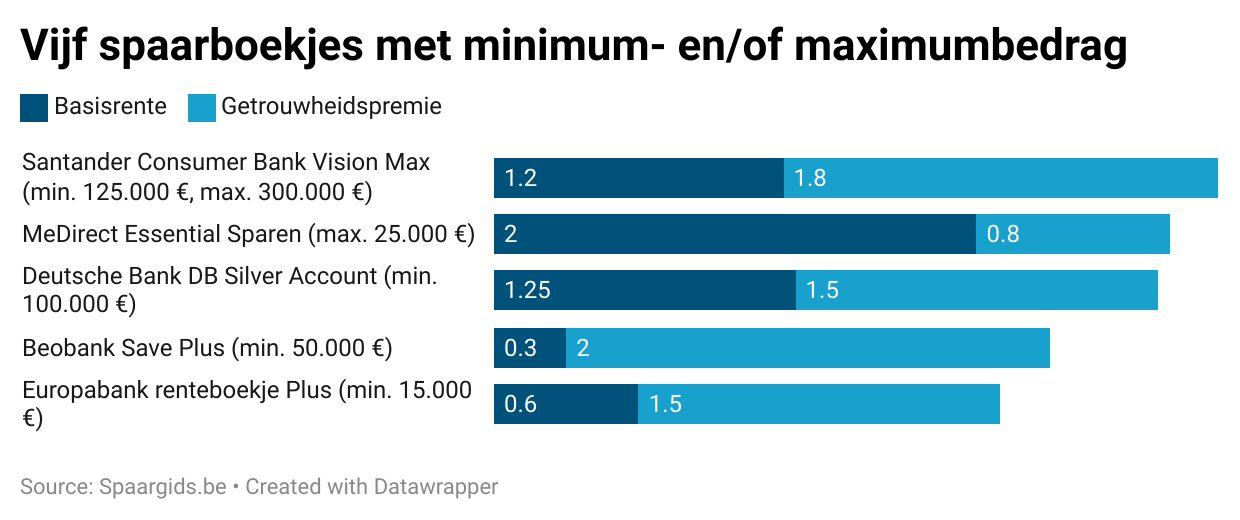

Ook wat spaarboekjes betreft, bieden sommige banken voor grote bedragen hogere rentes:

De kleine Waalse spaarbank CPH Bank verraste vorige week met de eerste renteverlaging op de Belgische markt. CPH, dat vooral kantoren heeft in Henegouwen, kondigde een verlaging van de vergoeding op de spaarboekjes aan. Vanaf 16 september zakt de basisrente van 0,6 naar 0,5 procent, volgens Spaargids.be. Van de getrouwheidspremie gaat een half procentpunt af tot 1 procent. Zouden er nog banken dat voorbeeld volgen de komende maanden?

Renteverlagingen op komst?

“Er is een verband tussen het rentebeleid van de Europese Centrale Bank (ECB) en de rente op spaarboekjes, maar daar zit vertraging op”, zegt Koen De Leus, hoofdeconoom van BNP Paribas Fortis. “Die vertraging is in België soms iets groter dan in andere landen. Die vertraging heeft te maken met de andere zijde van de bankenbalansen. Daar staan veel hypotheekleningen met looptijden van twintig jaar of meer op. Banken kunnen niet onmiddellijk de rentevoeten op spaarboekjes agressief optrekken, terwijl ze voor twintig jaar een rente ontvangen die voor heel wat uitstaande leningen schommelt tussen 0 en 1 procent.” De econoom verwacht nog zeker twee renteverlagingen van de ECB dit jaar – en mogelijk zelfs drie, als de huidige onrust aanhoudt – en nog eens drie renteverlagingen volgend jaar.

Véronique Goossens, zijn collega bij Belfius, verwacht één renteverlaging in september en nog één later dit jaar, “wellicht in december”. Goossens: “De inflatiestrijd is nog niet gestreden. Voor 2025 voorzien we drie bijkomende rentedalingen van telkens 25 basispunten, tot 2,5 procent. Het ritme zal traag zijn.”

“De ECB-rente heeft slechts gedeeltelijk een invloed op de spaarrente. Ook de helling van de rentecurve is bijvoorbeeld bepalend”, vervolgt Goossens. “De rentecurve is nog altijd invers, dat wil zeggen dat de kortetermijnrentes hoger zijn dan de langetermijnrentes. De rentecurve zal heel traag weer normaliseren en de komende jaren eerder vlak worden.” En ze voegt er nog aan toe: “Door de marktomstandigheden is de rentemarge, ofwel het verschil tussen de rente die banken op deposito’s betalen en de rente die ze krijgen op kredieten, momenteel aan het krimpen.”

Peter Vanden Houte, hoofdeconoom van ING België, verwacht in ieder geval geen verhogingen van de spaarrente. “Met de renteverlagingen van de ECB in aantocht is er weinig kans dat de spaarrente verder stijgt, al zullen de banken in eerste instantie wel een inspanning doen om de vorig jaar verloren liquiditeit van de staatsbon terug binnen te halen. Het geld op spaarboekjes is onmiddellijk opvraagbaar, terwijl staatsbons, kasbons en termijnrekeningen een vaste looptijd hebben. Die vaste looptijd maakt de geldstromen beter voorspelbaar en verantwoordt een hogere rente. Er zijn heel wat parameters die de rentebeslissingen beïnvloeden, maar de ECB-rente zal wel degelijk opwaarts of neerwaarts de trend zetten.”

Ook hij verwacht nog twee renteverlagingen die jaar, in september en december, en een ECB-rente die volgend jaar verder zakt tot 2,5 procent in september 2025. “De beslissing om de spaarrente al dan niet te verlagen, hangt zeer zeker af van de ECB-rente, maar ook van de competitieve omgeving en de kredietportefeuille. Door nieuwe kredieten is de gemiddelde rente op de kredietportefeuille van de Belgische banken gestegen, maar slechts half zoveel als de stijging van de ECB-rente.”

Bij KBC geniet de hoofdeconoom van een welverdiende vakantie, maar benadrukken de woordvoerders van de bank dat er “zeker geen lineair verband” bestaat “tussen de ECB-rentes en onze tarieven”. Op de persconferentie over de halfjaarresultaten van de bank somde CEO Johan Thijs de vooruitzichten op voor de depositorente van de ECB (3,5% in Q3 2024; 3,25% in Q4 2024; 3% in Q1 2025 en 2,75% in Q2 van 2025).

Lees ook: