Klimaat- én belastingvriendelijk: vier bedrijfsinvesteringen met een fiscaal voordeel

Ondernemingen die hun infrastructuur of hun activiteiten verduurzamen, worden soms beloond met fiscale stimulansen. Bepaalde groene investeringen geven recht op een belastingvoordeel.

Er is onenigheid in de Vlaamse regering over de groenestroomcertificaten, een soort subsidiecontracten die de regering heeft afgesloten met bedrijven die zonnepanelen op hun daken legden. Vlaams minister van Energie Zuhal Demir (N-VA) wil knippen in de subsidies. Vlaams minister van Binnenlands Bestuur Bart Somers (Open Vld) daarentegen wil, na een advies van de Raad van State, niet meer doorgaan met de besparingsoefening zoals die nu op tafel ligt.

Sinds midden 2021 zijn geen groenestroomcertificaten meer te verkrijgen voor nieuwe installaties. Er zijn nog verschillende fiscale voordelen of subsidies voor ondernemingen die energiebesparende maatregelen treffen of andere investeringen doen die het klimaat ten goede komen. We bespreken hieronder de voorwaarden waaraan die investeringen moeten voldoen.

1. Verhoogde investeringsaftrek voor energiebesparende maatregelen

Ondernemers kunnen onder bepaalde voorwaarden een investeringsaftrek genieten. U mag dan een bepaald percentage van de gemaakte kosten aftrekken van de belastbare winst van uw zaak. Investeert u in energiebesparende maatregelen, dan komt u mogelijk in aanmerking voor een eenmalige verhoogde investeringsaftrek van 13,5 procent boven op de reguliere afschrijvingen. Voor dit jaar stijgt dat percentage door de inflatie zelfs tot 20,5 procent. Die gunstmaatregel geldt zowel voor kmo’s als grote ondernemingen. Als er in het boekjaar onvoldoende belastbare basis aanwezig is voor die aftrek, dan wordt die zonder enige beperking in de tijd naar de volgende boekjaren overgedragen.

Deze federale gunstmaatregel heeft als doel het gebruik van hernieuwbare-energiebronnen in de industrie te stimuleren, energie terug te winnen en energieverliezen te beperken. De investeringen moeten binnen een van de twaalf categorieën vallen. Een overzicht daarvan vindt u in bijlage 1 (vanaf pagina 21) van deze uitgebreide handleiding.

“Evidente maatregelen die in aanmerking komen, zijn investeringen in isolatie, ledverlichting, zonnepanelen en warmtepompen”, zeggen Annelien Parmentier en Jonas Derycke van het advieskantoor Van Havermaet. “Maar ook als je bijvoorbeeld investeert in interne procesverbeteringen die het energetisch rendement van je installaties verbeteren, kan je bedrijf mogelijk aanspraak maken op de verhoogde investeringsaftrek. In de praktijk zien we een forse toename van dat type investeringen bij ondernemingen.”

Een bijkomende voorwaarde is dat u aan de aangifte van de vennootschapsbelasting een attest toevoegt dat het energiebesparende karakter van uw investering bevestigt. In Vlaanderen wordt dat attest afgeleverd door het Vlaams Energie- en Klimaatagentschap (VEKA). Alle details vindt u hier.

De aanvraag gebeurt met dit formulier “binnen de drie maanden na de laatste dag van het boekjaar waarin de investering plaatsvond”, waarschuwt Jonas Derycke.”Anders verliest u het recht op de investeringsaftrek. Wanneer uw boekjaar afsluit op 31 december 2023, moet u dus uiterlijk op 31 maart 2024 het attest aanvragen. Vergeet het aanvraagdossier niet aan te vullen met documenten die de energiebesparende investeringen bewijzen, zoals facturen en eventueel foto’s.”

Tot eind 2022 konden ondernemingen die voldeden aan de fiscale definitie van ‘kleine vennootschap’ een eenmalige investeringsaftrek van 25 procent krijgen voor investeringen. Daarvoor was geen attest van het VEKA vereist. Sinds 1 januari 2023 is die gunstmaatregel geschrapt.

2. Verhoogde investeringsaftrek voor emissievrije vrachtwagens

“Ook wie actief is in de transportsector of eigen logistiek organiseert, krijgt een fiscaal duwtje in de rug als hij vroegtijdig investeert in de vergroening van vrachtwagens en hun tankinfrastructuur”, weet Annelien Parmentier. Er geldt namelijk een eenmalige verhoogde investeringsaftrek voor:

• Emissievrije vrachtwagens;

• Tankinfrastructuur voor blauwe, groene en turquoise waterstof voor emissievrije vrachtwagens;

• De elektrische laadinfrastructuur voor koolstofemissievrije vrachtwagens.

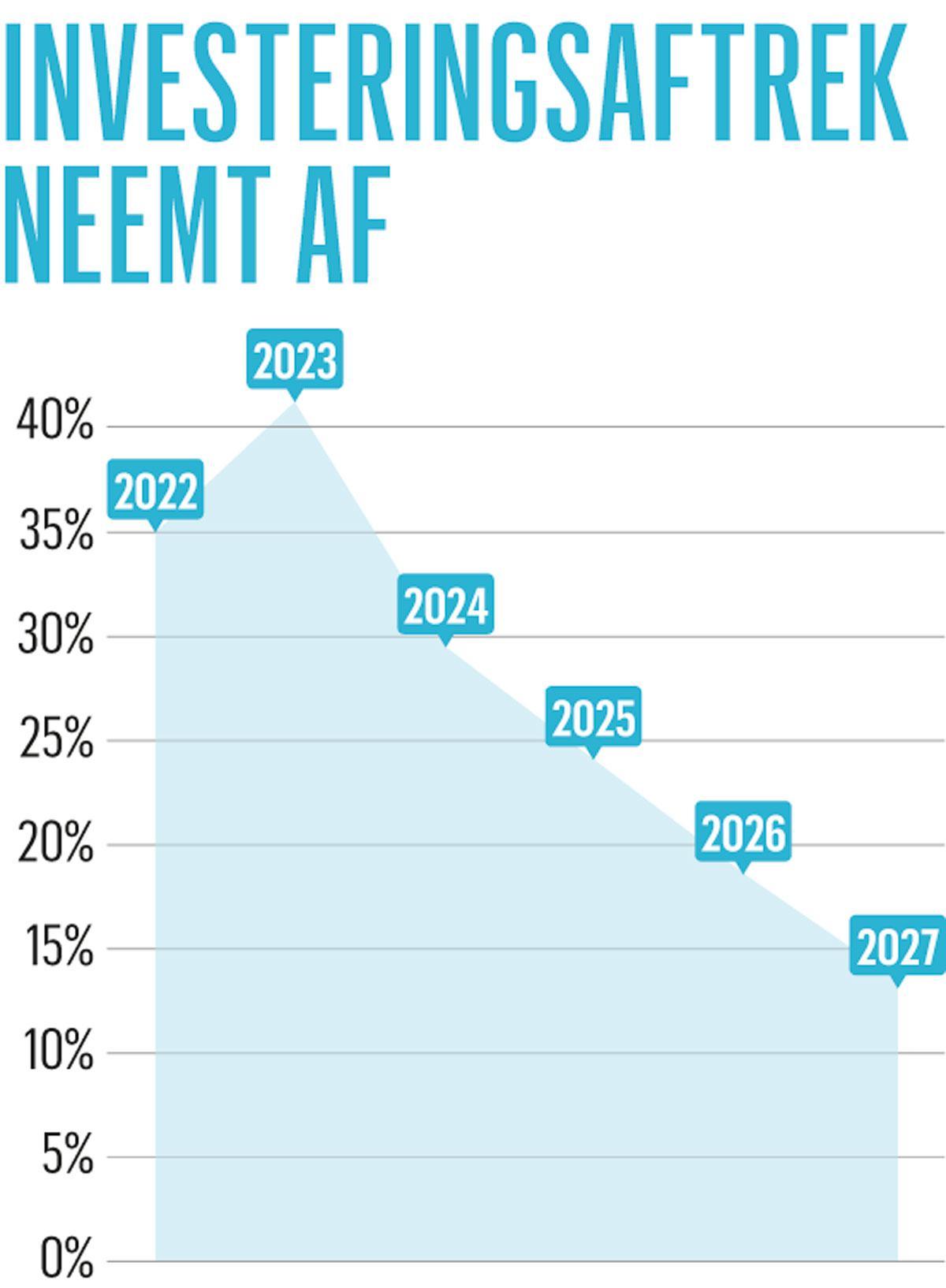

Voor het boekjaar 2023 bedraagt het percentage voor de verhoogde investeringsaftrek 42 procent, maar in de daaropvolgende jaren neemt die systematisch af:

3. Verhoogde investeringsaftrek voor milieuvriendelijke investeringen in onderzoek en ontwikkeling

Investeert uw onderneming in onderzoek en ontwikkeling van producten die geen negatief effect hebben op het leefmilieu, dan komt u misschien ook in aanmerking voor een verhoogde investeringsaftrek van 13,5 procent (eenmalig) of 20,5 procent (gespreid over de afschrijvingstermijn). Voor dit jaar verhogen beide percentages door de inflatie tot 20,5 en 27,5 procent. Jonas Derycke: “Je dossier is makkelijker te verdedigen als je bijvoorbeeld veel kennismedewerkers zoals ingenieurs tewerkstelt, of innovatiesteun via overheidsinstituten geniet.”

U dient eveneens een attest aan uw belastingaangifte toe te voegen. Dat attest wordt in Vlaanderen uitgereikt door het Departement Omgeving. Het ingevulde aanvraagformulier mailt u naar attestOenO.omgeving@vlaanderen.be. Het formulier is sinds 1 januari 2023 gewijzigd: er worden nu bijkomende inlichtingen gevraagd als uw bedrijf onder ‘milieuklasse 1’ valt. Indien nodig moet u een kopie van de omgevingsvergunning aan de aanvraag toevoegen. Met de VLAREM-wegwijzer kunt u nagaan of u aan die verplichting onderworpen bent. Selecteer eerst uw economische activiteit en klik dan bovenaan door op ‘Naar vragen’.

4. Volledige kostenaftrek voor elektrische wagens en verhoogde kostenaftrek voor laadstations

“Investeert uw bedrijf in bedrijfswagens, dan zijn de bijbehorende autokosten (afschrijvingen, huur, brandstof, verzekering, verkeersbelasting…) slechts tussen 50 en 100 procent aftrekbaar, afhankelijk van de CO2-uitstoot”, zegt Annelien Parmentier. “Elektrische wagens zijn vandaag evenwel voor 100 procent aftrekbaar. De aftrekbaarheid van niet-emissievrije voertuigen – inclusief hybride wagens – die vanaf 1 juli 2023 worden besteld, dooft geleidelijk uit vanaf 2025, tot 0 procent in 2028.”

Ook voor laadstations voor elektrische wagens kunt u de investering voor 100 procent afschrijven. Mogelijk komt uw onderneming zelfs in aanmerking voor een verhoogde kostenaftrek van 150 procent. Dat is het geval voor een investering van 1 april 2023 tot en met 31 augustus 2024. Investeringen in de periode van 1 september 2021 tot en met 31 maart 2023 gaven zelfs recht op een verhoogde aftrek van 200 procent.

Voor die verhoogde kostenaftrek gelden voorwaarden:

• Het betreft een slimme laadpaal die onder meer de laadtijd en het laadvermogen regelt en meldingen verstuurt.

• De laadinfrastructuur is publiek toegankelijk. Iedereen mag op eigen kosten zijn wagen komen opladen aan de laadpaal van uw bedrijf. Een permanente toegankelijkheid is niet vereist.

• Uw onderneming schrijft de laadpaal over minstens vijf jaar af.

• Uw vennootschap kan de btw recupereren ten belope van het werkelijke beroepsgebruik. De eventueel niet-aftrekbare btw kan ze mee opnemen in de verhoogde kostenaftrek. Die aftrek geldt niet alleen op de aankoop van de laadinfrastructuur, maar ook op de bijkomende kosten voor de installatie, bekabeling, aanpassing van de elektriciteitskast, eventuele studie- en expertisekosten enzovoort. Ze geldt echter niet voor de kosten voor laadkabels en de batterij.

“Die verhoogde aftrek kan pas worden toegepast op de afschrijvingen zodra het laadstation operationeel en publiek toegankelijk is”, merkt Jonas Derycke op. “Schrijf je ze af voor aan die voorwaarden is voldaan, dan ben je voorlopig beperkt tot het gewone afschrijvingspercentage.”

Cumuleren kan

“De verschillende investeringsaftrekken kun je in principe perfect combineren”, weet Annelien Parmentier. “De investeringsaftrek voor onderzoek en ontwikkeling kun je zelfs combineren met andere fiscale stimulansen voor innovatie, zoals de innovatieaftrek en een korting op je bedrijfsvoorheffing voor onderzoek en ontwikkeling. De verhoogde kostenaftrek voor laadstations mag je evenwel niet cumuleren met de verhoogde investeringsaftrek.”

Fout opgemerkt of meer nieuws? Meld het hier