Moet je nu aandelen van de hand doen of moet je net je portefeuille aandikken? Robert van Beek probeert je een antwoord te bieden. “Niets doen is ook een optie.”

De Smart Behavior Blog: doe niet langer domme dingen met je geld!

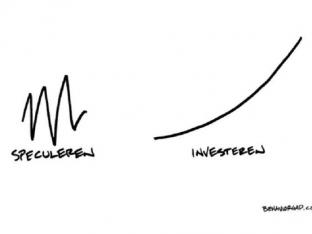

Confronterend, hilarisch maar zeker heel herkenbaar, schetsen we in deze wekelijkse blog de veelvoorkomende valkuilen voor beleggers en tekenen we de oplossing voor je uit…

Het lijkt wel of iedereen op dit moment zijn weg naar aandelen vindt. De beurzen hebben al een flinke rally achter de rug. Er zijn zelfs weer een groeiend aantal bedrijven die een beursnotering willen. Maar ook verschillende analisten en goeroe’s beginnen met waarschuwingen te geven en wijzen erop voorzichtig te zijn…

Koersen en beurzen gaan op en neer. De eerste maanden van het jaar waren alvast opvallend sterke stijgingen voor een aantal beursindici. De AEX en Bel20 sterker zelfs dan de Amerikaanse beurs. Wat zegt ons dit? Voor veel mensen eigenlijk niets. Maar blijkbaar is voor een aantal beleggers dit (nog steeds?) een signaal om in te stappen! Buy High, Sell Low… Andere beleggers die beginnen zich (terecht?) af te vragen of er een correctie gaat komen. Een kleine correctie zou gezond zijn volgens sommigen. Maar wat is klein? 3%? Of 5%? En wat gebeurt er daarna?

Alleen nog maar meer vragen in plaats van antwoorden, denkt u nu ongetwijfeld. En om eerlijk te zijn, ik zou het antwoord op: Wat gaat de beurs doen vandaag of morgen, op dit moment, ook niet weten. Maar stop niet met verder lezen. Want ik ga toch proberen je iets duidelijk te maken zodat je een betere beslissing kan nemen op de vraag: Wat te doen?

Ik heb al eerder geschreven dat beleggingen best kaderen in een plan. Een financieel plan waar voor jezelf een aantal zaken duidelijk en concreet is neergeschreven. En als het nog geen financieel plan is, dan toch minimaal in uw beleggingsplan of uw strategie. En voor alle duidelijkheid: een financieel plan moet niet altijd een dik boekwerk van 40 of meer pagina’s vol moeilijke berekeningen en cijfers zijn. Ik kom hier in één van de volgende blogjes nog op terug…

Afhankelijk van je plan en je doelstellingen, neem je een beslissing. En deze beslissing is een eigen, unieke en persoonlijke beslissing. Feit is dat de beurzen sterk gestegen zijn. Is dit erg? Absoluut niet! Als je een passieve belegger bent met een lange horizon, dan neem je akte van deze gebeurtenis en doe je gewoon niets. Nietsdoen is namelijk ook een optie! Je weet dat beurzen stijgen en dalen. Je moet niet in de stress modus schieten omdat je overal leest en hoort dat beurzen erg hoog staan, volgens sommigen zelfs een extreme stijging hebben laten zien, en dat een correctie er aan zit te komen! Ook als je nog een hele lange beleggingshorizon voor de boeg hebt, is niets doen trouwens dezelfde optie!

Het kan geen kwaad om je winsten te verzilveren als je nog maar een paar jaar voor de realisatie van je beleggingsdoel staat. Zeker als je al een heel eind op weg bent met het opbouwen van je kapitaal. En als je niet weet wat de beurzen gaan doen, op korte en lange termijn. Trouwens je bent niet de enige. En als iedereen eerlijk is, niemand weet wat de beurzen gaan doen!

Misschien moet je niet ineens met alles uit de aandelenmarkt stappen, maar gewoon een gedeelte verkopen? Let op je begeeft jezelf nu wel op het pad van timing! En timen kan soms goed gaan, maar ook zeker totaal mislopen…

Conclusie is dat aandelenkoersen en een index (soms sterk) kunnen stijgen en dalen. Op de lange termijn zijn met de nodige ups en downs, mooie rendementen te realiseren. Hoog verkopen en laag kopen, is wat actieve beleggers eigenlijk zouden moeten doen. Maar veel actieve beleggers hebben moeite met deze strategie ook steeds weer succesvol uit te voeren. Of je nu moet kopen of verkopen, dat is helemaal afhankelijk van uw persoonlijke situatie! (RvB)

Deze column is geschreven door Robert van Beek CFP® €FA, auteur en vertaler van ‘The Behavior Gap, Stop doing dumb things with your money’ van Carl Richards, columnist bij de New York Times. De sketches confronteren beleggers met hun gedrag en de manier waarop we communiceren over complexe financiële begrippen. Robert is sinds 1992 actief in de financiële wereld. Uw reacties zijn welkom op info@robertvanbeek.eu. Kijk ook op www.behaviorgap.eu en www.onepagefinancialplan.eu voor meer informatie.