Cash, obligaties of aandelen. Het klassieke aanbod financiële instrumenten en mogelijkheden is allang veel groter. Een aandelenfonds belegt in aandelen. Een obligatiefonds in obligaties. En een hedgefonds in… Wat doe je beter niet als je op zoek gaat naar rendement maar ook veiligheid.

De Smart Behavior Blog: doe niet langer domme dingen met je geld!

Confronterend, hilarisch maar zeker heel herkenbaar, schetsen we in deze wekelijkse blog de veelvoorkomende valkuilen voor beleggers en tekenen we de oplossing voor je uit…

De beleggingswereld is vol complexiteit. Uit de praktijk blijkt ook dat de naam zeker niet altijd de lading dekt! Of zelfs totaal iets anders blijkt te zijn! Je hebt ongetwijfeld al eens gehoord over Tina. En nee, dan bedoel ik niet dat knappe buurmeisje verderop uit de straat. Tina is de afkorting voor There Is No Alternative.

Veel (obligatie)beleggers voelen zich vandaag de dag aangetrokken tot TINA. Want met lage interesten en wetende dat aandelen risicovol zijn, willen we toch graag een veilige belegging (met minder risico) die toch meer opbrengt. En dan duiken de laatste tijd toch weer steeds vaker Hedgefunds op. Hedgefunds worden ook wel Alternatives (alternatieve beleggingen) genoemd.

Toen hedgefunds geïntroduceerd werden, medio 19e eeuw al!, hadden deze beleggingen een duidelijk doel. ‘Hedgen’ is de vertaling van risico’s verminderen of zelfs afdekken. De hedgefunds waren indertijd speciale, beperkt toegankelijke, instrumenten waar niet publiekelijk over gesproken of geschreven werd. Het waren heel individuele beleggingsstrategieën tussen een beperkte groep beleggers.

Vandaag de dag is dit beeld totaal anders. Veel beleggers denken dat met een hedgefund als alternatief, een hoger rendement kan worden gerealiseerd en risico’s actief worden gemanaged en worden gespreid (positief correlatie effect in vakjargon). Met deze boodschap worden deze fondsen aan veel beleggers geadviseerd.

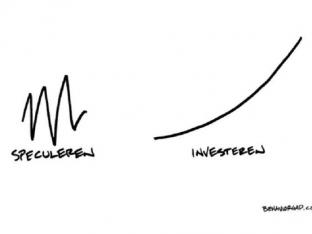

Maar let op: hier zit de valkuil, Er zijn een hele grote groep hedgefundsen die juist zeer speculatieve gok strategieën hanteren en dus totaal niet ‘hedgen wat jij wil hedgen’! Met soms extreem hoge rendementen! En dito meer risico.

Maar als er zoveel zijn, dan nemen we toch beter een Fund of HedgeFunds? Spreiden we gelijk het risico! Maar waarin wordt dan je geld belegd? En ook de manager die de selectie maakt, rekent kosten.

Doen gemiddelde hedgefunds het dan inderdaad beter? De afgelopen 10 jaar (eind 2013) toonde de HFRX index een gemiddelde jaarlijks rendement van 1 procent. Ja, je leest het goed: 1 procent per jaar. De S&P 500 daarentegen 7.4 procent. Natuurlijk zijn er uitzonderingen op de regel en superfondsen met super rendementen die beter zijn dan het gemiddelde! Maar weet jij of jouw adviseur die hedgefunds te vinden? En jij bent toch niet meer een gemiddelde belegger. Jij weet inmiddels wel beter! (RVB)

Deze column is geschreven door Robert van Beek CFP® €FA, auteur en vertaler van ‘The Behavior Gap, Stop doing dumb things with your money’ van Carl Richards, columnist bij de New York Times. De sketches confronteren beleggers met hun gedrag en de manier waarop we communiceren over complexe financiële begrippen. Robert is sinds 1992 actief in de financiële wereld. Uw reacties zijn welkom op info@robertvanbeek.eu. Kijk ook op www.behaviorgap.eu voor meer informatie.