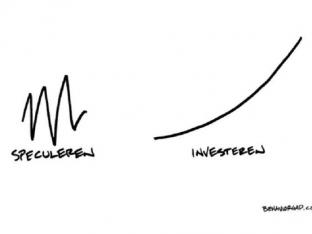

Waarom beleggen we? Waarom plannen we? Plannen zijn waardeloos, maar planning is noodzakelijk!

De Smart Behavior Blog: doe niet langer domme dingen met je geld!

Confronterend, hilarisch maar zeker heel herkenbaar, schetsen we in deze wekelijkse blog de veelvoorkomende valkuilen voor beleggers en tekenen we de oplossing voor je uit…

Plannen zijn waardeloos. Het klinkt misschien vreemd uit de mond van iemand die een achtergrond heeft als financieel planner, maar het is wat mij betreft belangrijk om dit te zeggen tegen iedereen die het wil horen. Dus ik herhaal het nog een keer: plannen zijn waardeloos!

Mensen blijken te weinig bezig te zijn met plannen van de toekomst. Het kost veel tijd, het maakt je soms erg onzeker. En een heleboel mensen weten gewoon niet goed hoe aan planning te beginnen. Maar volgens mij is de echte reden meer genuanceerd…

Een financieel plan opstellen om vervolgens financiële producten te kunnen verkopen is niet de bedoeling. Financiële plannen op zich zijn waardeloos, maar het proces van financiële planning is UITERMATE BELANGRIJK!

Plan en planning

Een plan wekt de indruk dat je weet wat er gaat gebeuren, zelfs als je het eigenlijk niet weet. Planning is een proces dat gebaseerd is op de realiteit en dat rekening houdt met onvoorspelbaarheid. Financiële planning dwingt ons om beslissingen te nemen op basis van wat er echt gebeurt in plaats van op basis van wat we hopen of waarvoor we bang zijn.

Een dik rapport vol cijferoverzichten, spreadsheets, computerberekeningen en pagina’s vol (standaard)adviezen voorzien van complexe termen, helpen je niet om je doelstellingen te halen. Ze schrikken velen onder ons zelfs af.

Een traditioneel financieel plan start met een heleboel aannames. Aannames zoals toekomstige inflatiepercentages, rendementen van beleggingen, hoeveel je spaart, wanneer je met pensioen gaat, hoeveel je uitgeeft op het moment van pensioen en zelfs wanneer je doodgaat.

We weten immers niet met zekerheid of de inflatie gemiddeld tussen de 2 en 2,25% conform de ECB op jaarbasis zal blijven, of de aandelenmarkten gemiddeld 8 % per jaar rendement zullen geven, of het wel mogelijk is om 10% van ons inkomen te sparen of wanneer we met pensioen gaan (op 65, 66, 67 of misschien nog wel later..), hoeveel we uitgeven na ons pensioen of wanneer we doodgaan. Als we 61 zijn? 92? 78? 37?

Ons leven kan plotsklaps positief, maar ook negatief, ingrijpend veranderen. En dan blijkt dat dit totaal niet in lijn is met de gemaakte plannen. Bijvoorbeeld: je zet in je plan alles op alles om je belangrijkste doel, een wereldreis op het moment van je pensionering, te gaan maken. En plots blijkt één van de twee partners verliefd te worden op iemand anders en een scheiding volgt.

Verlies van werk, erfenis, aandelenmarkten die ineenzakken, kleinkinderen… Laten we eerlijk zijn: één gebeurtenis kan je leven, je plannen, je verplichtingen, je inkomen en vermogen, ineens omgooien!

Vijf cijfers achter de komma

Euro’s mag je tot vijf cijfers achter de komma noteren. Misschien is dat ook het doel van een financieel planner die helemaal los gaat in de perfecte berekening en nauwkeurigheid hoog in het vaandel draagt!

Let op: een plan is slechts een start en zeker niet het doel… Jezelf regelmatig de vraag stellen wat de financiële impact kan zijn van een gebeurtenis of je beslissing, is veel, ja echt VEEL belangrijker. (RvB)

Deze column is geschreven door Robert van Beek CFP® €FA, auteur en vertaler van ‘The Behavior Gap, Stop doing dumb things with your money’ van Carl Richards, columnist bij de New York Times. De sketches confronteren beleggers met hun gedrag en de manier waarop we communiceren over complexe financiële begrippen. Robert is sinds 1992 actief in de financiële wereld. Uw reacties zijn welkom op info@robertvanbeek.eu. Kijk ook op www.behaviorgap.eu voor meer informatie.