Beleg groen, alleen al voor de poen: duurzaamheid domineert het komende decennium op de beurs

In 2020 verzopen heel wat bedrijven in de beursellende. Maar twee categorieën kwamen bovendrijven: technologiebedrijven en de meest duurzame bedrijven. “Groen is het nieuwe tech”, stelt een van de beursstrategen bij wie we polsten naar de trends voor de komende jaren.

De grote verliezers van het beursjaar 2020 zijn bekend. Van alle sectoren in de brede Europese Stoxx600-index presteerde de energiesector het slechtst, met een verlies van 25 procent sinds Nieuwjaar. De energieproducenten deden het zelfs slechter dan de banken (-22%), die elke economische crisis van ver voelen aankomen in hun kredietportefeuilles, en de reisorganisatoren (-17%).

Voor oliemajors zoals BP, Royal Dutch Shell, Repsol en Eni lopen de beursverliezen in 2020 op tot 35 à 40 procent. Als de fabrieken moeten sluiten, vliegtuigen aan de grond blijven en auto’s langs de kant blijven door het vele thuiswerken, stort de vraag naar olie in en daarmee ook de inkomsten van de olieproducenten. Op 21 april dook de prijs van een vat Brent-olie uit de Noordzee zelfs even onder 20 dollar, terwijl een vat aan het begin van het jaar nog meer dan 65 dollar waard was.

De coronacrisis bracht niet enkel een digitale, maar ook een duurzame versnelling. Terwijl de traditionele energiespelers naar de bodem zakten, kwamen de specialisten in hernieuwbare energie bovendrijven. Neste, ‘s werelds grootste producent van diesel uit afvalstoffen zoals frituurvet, verdubbelde bijna in beurswaarde in 2020. Ook Vestas Wind Systems en Siemens Gamesa Renewable, die onderdelen voor windturbines maken, wonnen 85 procent of meer. En dan is er nog het Noorse Nel, dat bijna verdrievoudigde, met dank aan de waterstofhype.

De olieprijs flirt alweer met 50 dollar, maar de aandelen van de oliemajors zitten nog altijd een heel eind onder hun niveau van januari en februari. De vraag is of met olie nog zoveel geld te verdienen valt, als de vaccins zijn uitgedeeld en de economie weer op volle toeren draait.

Schone energie

“Ik geloof dat dit een structurele trend voor de lange termijn is. Je vermijdt als belegger beter het risico op grote catastrofes, zoals olierampen, die bedrijven rechtszaken en reputatieschade bezorgen. Het zou kunnen dat er volgend jaar een nivellering plaatsvindt, omdat de groene-energieleveranciers iets te ver vooruit zijn gelopen en de producenten van fossiele brandstoffen iets te hard zijn afgestraft”, zegt Philippe Gijsels, strateeg bij BNP Paribas Fortis. Maar elke correctie in schone energie is tijdelijk en dus een koopkans, meent de strateeg. Hij waarschuwt alleen voor overdreven optimisme over bedrijven die actief zijn in waterstof. “Er is wel wat speculatie, met name in de aandelen van de kleine spelers op die markt.”

De vermogensbeheerder Fidelity kwam eind september tot de conclusie dat niet enkel in de energiesector de duurzame bedrijven dit jaar beter presteerden op de beurs. Behalve in april deden de bedrijven met de beste scores voor milieu, maatschappij en deugdelijk bestuur (ESG) het elke maand opmerkelijk beter dan bedrijven met slechtere scores op die gebieden. De dataleverancier Morningstar stelde bij de beleggingsfondsen iets soortgelijks vast. Fondsen met een duurzame filter gingen minder hard onderuit tijdens de coronacrisis, net zoals dat het geval was bij andere crisissen de voorbije jaren.

“Er zijn vijftig tinten groen. Elke vermogensbeheerder interpreteert duurzaamheid op zijn eigen manier. Wat voor de ene belegger duurzaam is, gaat voor de andere te ver of niet ver genoeg”, zegt Ruben Smets, fondsenspecialist van ING België. “Maar duurzaamheid draait om het vermijden van risico’s, het anticiperen op regelgeving en het efficiënter inzetten van grondstoffen. Het is logisch dat zulke beleggingen beter renderen.”

Infrastructuur

Vincent Juvyns, strateeg bij JP Morgan Asset Management, ziet vooral een mooie toekomst voor nutsbedrijven die de hernieuwbare energie tot bij de klanten brengen. De Europese nutssector won bijna 5 procent in 2020, terwijl Europese aandelen gemiddeld 5 procent kwijt zijn. Juvyns: “Met het Juncker-plan voor strategische investeringen is al veel geïnvesteerd in groene infrastructuur in Europa. De herstelplannen zullen de focus nog veel meer op hernieuwbare energie leggen.”

Nutsbedrijven zoals het Spaanse Iberdrola, het Duitse RWE en het Deense Orsted stegen respectievelijk 22, 23 en 57 procent het afgelopen jaar, omdat ze op de eerste rij staan om te profiteren van de Green Deal, die de economie van de Europese Unie duurzaam moet maken. Ook Elia, de Belgische beheerder van de elektriciteit- en gasnetten, won 19 procent sinds begin 2020. Europa schroefde de ambitie vorige week nog wat op, met een akkoord om de uitstoot tegen 2030 met minstens 55 procent te verminderen tegenover het niveau van 1990.

Hoe duurzaam zijn bedrijven?

De professionele beleggers leggen bedrijven een vragenlijst voor, om te beoordelen hoe duurzaam ze bezig zijn. Of ze doen een beroep op de databanken van specialisten, die de bedrijven het vuur aan de schenen leggen. Vaak kost het wel wat om toegang te krijgen tot die gespecialiseerde informatie. Er is een hele business rond duurzaamheidsscores ontstaan.

Kleine beleggers kunnen wel het een en ander gratis online vinden, vooral over grote bedrijven. We verzamelden de scores van de twintig bedrijven in de Bel-20 bij twee van de marktleiders in duurzame data: Sustainalytics en MSCI. Van de kleinere bedrijven waren de data niet altijd beschikbaar. Barco liet bijvoorbeeld weten dat het in mei en december vorig jaar nog positieve ratings van Sustainalytics en MSCI had gekregen, maar die ratings konden we niet in publieke informatie vinden.

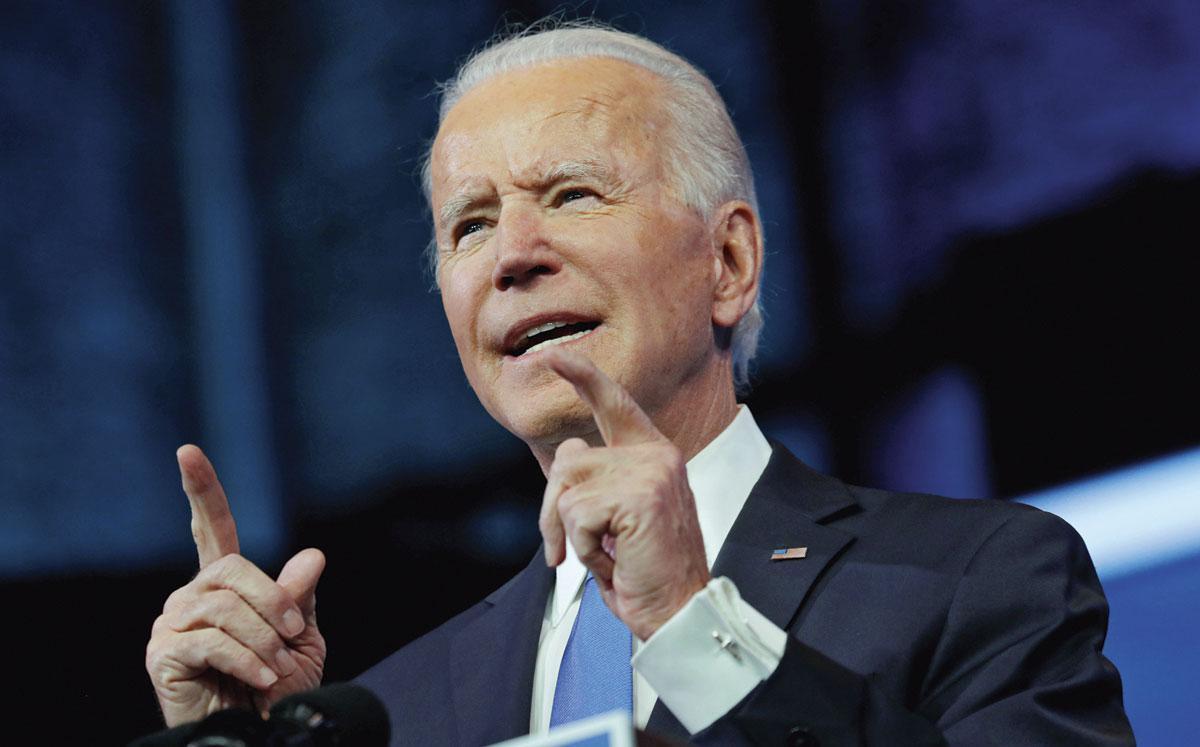

“Europa loopt voor in de energietransitie, maar ook China engageerde zich onlangs om CO2-neutraal te zijn tegen 2060”, merkt Juvyns op. Hij gelooft dat het China menens is. “En met de verkiezing van Joe Biden als nieuwe Amerikaanse president is er ook hoop dat de Verenigde Staten een ander pad inslaan. Biden is verkozen op basis van een vrij ambitieus klimaatprogramma. We zullen zien of hij de daad bij het woord voegt”, zegt Juvyns. Vooral Europese en Chinese bedrijven hebben een goede uitgangspositie om te profiteren van die energietransitie in de Verenigde Staten. Heel wat onderdelen voor windmolens en zonnepanelen worden in Europa en in China gemaakt.

Juvyns verwacht ook grote infrastructuurwerken in de Verenigde Staten, zoals de aanleg van spoorlijnen voor sneltreinen tussen steden. Het Franse Alstom haalde in 2016 het contract binnen voor de sneltrein tussen Boston en Washington. Ook daar liggen kansen voor Europese bedrijven. Dat alles maakt dat Juvyns vooral positief is over Europese en Chinese aandelen.

Technologie

Voor de Amerikaanse technologiereuzen, die in 2020 de beurzen domineerden, liggen vooral risico’s in het verschiet. Vooral als de regelgevers werk maken van het opbreken van bedrijven, om monopolies te doorbreken, zouden ze minder rendement voor beleggers kunnen opleveren. “Groen is het nieuwe tech”, meent Juvyns.

In de plaats van zakenreizen en vergaderingen op kantoor vonden dit jaar massaal meetings plaats via Microsoft Teams en Zoom. Het coronavirus kroonde de technologiebedrijven tot de beurswinnaars van 2020. Voor 2021 vindt Gijsels dat beleggers op twee benen moeten hinken. “Op 9 november maakten Pfizer en BioNTech bekend dat hun vaccin meer dan 90 procent doeltreffend was, terwijl de markten rekening hielden met 50 of 60 procent bescherming”, brengt Gijsels in herinnering. “Op dat nieuws volgde de grootste sectorrotatie ooit in één dag.”

Met het vooruitzicht op een normaal leven, duwden beleggers typische thuisblijfaandelen uit hun portefeuille en pikten ze uitgaansaandelen op. Zo verloor het streamingbedrijf Netflix 8,6 procent op de dag van het verrassend positieve vaccinnieuws, terwijl de bioscoopuitbater Kinepolis 22 procent hoger ging. Een maand later is het effect wat uitgewerkt, maar voor Gijsels is 9 november een voorproefje van de verschuivingen die we krijgen als er voldoende mensen gevaccineerd zijn om weer zorgeloos uit te gaan en te reizen.

De aandelenstrategen hadden het zelden moeilijker om te voorspellen wat het komende jaar voor beleggers in petto heeft. Tegelijk was het nooit gemakkelijker om te zien dat duurzaamheid het komende decennium domineert.

Fout opgemerkt of meer nieuws? Meld het hier