Door de toenemende complexiteit van de samenleving en de economie groeit de nood aan bijkomende regelgeving, transparantie en controle, om die complexiteit te beheren. De jongste decennia is daarvoor een hele sector ontstaan, die de bedrijven en de consumenten helpt dat alles te behappen. Hij kreeg het acroniem TIC mee, wat staat voor testing, inspection and certification.

Dat is exact wat TIC-bedrijven doen: ze testen, controleren en certificeren producten en diensten van andere bedrijven, die zich moeten houden aan kwaliteits-, veiligheids- of andere standaarden. De troef van de TIC-bedrijven is dus dat ze een dienst leveren die voor veel bedrijven onontbeerlijk maar te duur is om zelf uit te voeren.

De TIC-sector is groot en gediversifieerd. Wereldwijd is hij goed voor een jaaromzet van 200 miljard dollar en meer dan 1 miljoen werknemers. In 2021 werd de sector gewaardeerd op een kleine 210 miljard dollar. Tegen 2030 zou dat tussen 330 en 350 miljard dollar zijn. Experts verwachten dat de sector de komende tien jaar met 5 tot 6 procent per jaar zal groeien. De belangrijkste TIC-spelers zijn Europees. De sector profiteert van trends als de toenemende regelgeving, het sterkere consumentenbewustzijn met een hogere vraag naar veiligheid en transparantie als gevolg, en het feit dat almaar meer overheden en bedrijven hun test- en controleactiviteiten uitbesteden.

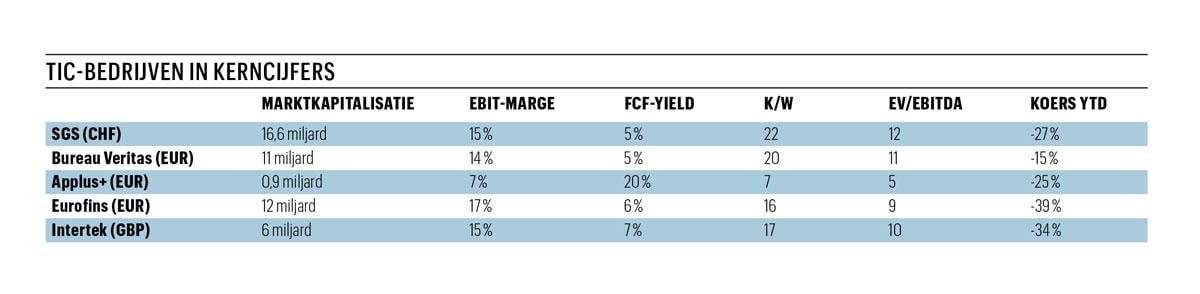

De beursgenoteerde TIC-spelers zijn stuk voor stuk kwaliteitsaandelen. Ze hebben hoge operationele winstmarges en rendementen op geïnvesteerd kapitaal. Ze genieten van sterke concurrentiële voordelen en stevige marktposities. Daarnaast zijn het performante vrijekasstroommachines. De meeste zijn heel actieve overnemers, waardoor ze behoorlijk grote goodwillposities van 25 tot 45 procent van het balanstotaal hebben opgebouwd.

Kwaliteit heeft uiteraard zijn prijs. De gemiddelde waarderingen van TIC-spelers waren de jongste jaren steevast aan de hoge kant. De recente koersdalingen hebben daar verandering in gebracht en bieden daarom kansen.

SGS: hoge waardering

SGS is grootste beursgenoteerde TIC-speler. Het Zwitserse bedrijf levert wereldwijd diensten aan bijna alle sectoren, waaronder industrie en milieu, gezondheid en voeding, consulting en digitale oplossingen.

Het heeft de jongste jaren sterk ingezet op overnames, waardoor het een aanzienlijke goodwillpositie heeft opgebouwd. Dat heeft evenwel geen extra groei meegebracht. De jongste jaren stagneren de omzet- en de winstgroei.

SGS, waarvan GBLeen aandeelhouder is, spuwt jaar na jaar een robuuste vrije kasstroom uit. Zijn marktmacht weerspiegelt zich in de waarderingen, die structureel hoger liggen dan die van de concurrenten. Door de recente beursmalaise noteert het aandeel tegen meer aanvaardbare waarderingen, maar door het gebrek aan groei en de actieve overnamestrategie hanteren we maximaal een ‘houden’-advies.

Bureau Veritas: goed gediversifieerd

Het Franse Bureau Veritas is wereldwijd het nummer twee in de TIC-sector. Net als SGS is het een goed gediversifieerde groep, die globaal actief is in de landbouw, de industrie, grondstoffen, de bouw, infrastructuur en consumentengoederen.

In de jongste tien jaar groeide de omzet jaarlijks met een lage 3 procent, maar de vrije kasstroom dikte met meer dan 6 procent per jaar aan.

Bureau Veritas is net als SGS incontournabel, maar zo groot dat extra groei nog moeilijk te realiseren valt. Het zet, samen met SGS, het laagste vrijekasstroomrendement neer: 4 à 5 procent. Dat rendement deelt de vrije kasstroom per aandeel door de aandelenkoers. In verhouding tot de koers krijgen de beleggers in SGS en Veritas dus minder vrije kasstroom in ruil dan bij hun concurrenten.

Ook de waardering van Bureau Veritas is sterk teruggevallen en is het aandeel te behouden. Voor een koopaanbeveling blinkt het nog niet genoeg uit.

Applus+: onze favoriet

Het Spaanse Applus+ is een kleinere en jongere TIC-speler. Het werd in 1996 opgericht en noteert sinds 2014 op de beurs. Veel plezier hebben de beleggers er nog niet aan beleefd. Het noteert nog altijd 60 procent onder de introductiekoers.

Het bedrijf levert wereldwijd diensten aan sectoren als energie, bouw en automobiel. Het is een wereldspeler in testen en homologaties in de autosector. Het levert ook autokeuringsdiensten in meer dan veertien landen. Dat autosegment is goed voor een kwart van de omzet en net niet de helft van de operationele winst. Iets meer dan de helft van de omzet komt van inspecties, testing en kwaliteitscontrole in de energiesector en de industrie. Daarnaast levert Applus+ ook laboratoriumtesten voor rist sectoren.

Applus+ kan de komende jaren profiteren van groeitrends in zijn sectoren, zoals de elektrificatie van vervoer en de groei van hernieuwbare en nucleaire energie. Die ommezwaai heeft het de jongste drie jaar in gang gezet. De omzet uit fossiele brandstofsector is gedaald van 36 naar 26 procent ten voordele van hernieuwbare energie en het labo-segment. Die laatste twee blijven de speerpunten voor de komende jaren. Volgens het strategisch plan moet de omzet de komende drie jaar met 10 procent per jaar stijgen. De operationele winstmarge moet boven 12 procent uitkomen. Nu is die met zowat 10 procent de laagste in de sector.

De grootste troef van Applus+ is zijn waardering. Het noteert met tientallen procenten korting tegenover zijn concurrenten, hoewel het van dezelfde groeikansen kan profiteren. Het vrijekasstroomrendement is met 20 procent meer dan dubbel zo hoog als dat van zijn concurrenten. Intertek (zie verder) is een verre tweede met 7 procent.

Applus+ is minder spilzuchtig in zijn overnames en heeft, in tegenstelling tot concurrenten, zijn balans niet opgeblazen met goodwill. Die bedraagt slechts 16 procent van het balanstotaal, terwijl dat bij concurrenten vaak het dubbele is. Gezien de waardering, de strategische ommezwaai naar groeisectoren en het hoge vrijekasstroomrendement is Applus+ een koopkandidaat.

Eurofins: ook kansrijk

Het Franse Eurofins is gespecialiseerd in de niches milieu, voeding, farma, agrowetenschap, gezondheidszorg en cosmetica. Het heeft een wereldwijd netwerk van laboratoria, waarmee het klanten uit die sectoren bedient met testen en certificering.

De jongste twaalf jaar was het een waanzinnig beurssucces. Het wist zijn omzet meer dan te verzesvoudigen. De koers ging tien jaar geleden voor het eerst boven 10 euro en koerste tegen september 2021 naar meer dan 125 euro. Sinds die piek is de koers gehalveerd. Hij schommelt nu rond 60 euro. Eurofins heeft voor zijn groei heel sterk op overnames ingezet, waardoor het de zwaarste goodwill torst van alle TIC spelers: 43 procent van het balanstotaal. Eurofins blinkt tegenover zijn concurrenten uit in winstgevendheid en rendement op geïnvesteerd kapitaal met hogere marges en rendementen.

Het noteert momenteel tegen de laagste waardering in de jongste tien jaar, lager dan SGS en Veritas, en het zet daar een veel sterker groeiverhaal tegenover. Die groei zal niet meer zijn wat hij in het verleden was, maar tegen de huidige niveaus mag het aandeel opgepikt worden.

Intertek: minder performant

Ook het Britse Intertek is een wereldspeler in kwaliteitsgarantie en testen. Het heeft laboratoria over heel de wereld. Het rapporteert in drie segmenten. Met de productafdeling doet het testen en certificering van fysieke producten, van kleding en voeding tot elektronica, geneesmiddelen en auto’s. Die divisie is goed voor twee derde van de omzet. Met de afdeling handel levert het diensten aan de logistieke sector en de internationale handel. Die is goed voor 20 procent van de omzet. Daarnaast heeft het een grondstoffenafdeling die focust op olie, gas, kernenergie en mineralenontginning.

Ook de waardering van Intertek is de jongste maanden teruggevallen, maar het bedrijf is tegelijk ook minder performant dan enkele jaren geleden. In de afgelopen drie jaar staan de groei, de winstgevendheid en de kasstroomgeneratie onder druk. Zolang daar geen verbetering in zich is, is het aandeel niet koopwaardig.