De biotechaandelen presteren de jongste tijd heel goed. Ik denk dan ook dat het Franse biotechbedrijf Genticel na de beursgang zal stijgen. Wat is de mening van Inside Beleggen over deze nieuwkomer?

De stellingname dat Genticel, het Franse biotechbedrijf dat vanaf 9 april met ISIN-code FR0011790542 noteert op NYSE Euronext Parijs en Brussel, het goed zal doen omdat biotechaandelen in trek zijn, vinden we gevaarlijk. Uiteraard helpt een positief beurs- of sectorklimaat, maar een garantie op succes is dat geenszins. De ervaring leert dat de uitgifteprijs vaak te hoog is, waardoor de koers de daaropvolgende maanden daalt. Daarnaast is de biotechsector – anders dan sommige andere sectoren – zo divers dat succes bij een bepaald bedrijf geen indicatie is voor de slaagkansen van een ander bedrijf.

Genticel is gespecialiseerd in de ontwikkeling van therapeutische vaccins die het humaan papillomavirus (HPV) in een zo vroeg mogelijk stadium bestrijden. HPV is een virus dat kan leiden tot baarmoederhalskanker en waarvoor nog geen therapeutische behandeling in een vroeg stadium bestaat. Met ProCervix heeft het bedrijf sinds begin 2014 één product in een Europese fase II-studie. Tussentijdse veiligheidsresultaten volgen in 2015 en 2016, maar het is wachten tot 2017 op volledige resultaten. Bij succes volgt een fase III-studie in Europa en de Verenigde Staten. Het bedrijf hoopt het kandidaat-vaccin op de markt te brengen in 2021 of 2022. Het weliswaar beloftevolle vaccin, waarvoor Genticel meer dan 1 miljard EUR piekomzet verwacht, heeft dus nog een hele weg te gaan.

Daarnaast hebben de Fransen met mulivalent HPV een tweede, preklinisch kandidaat-vaccin dat vier bijkomende HCV-types zou kunnen behandelen, boven op de meest voorkomende types 16 en 18 die ProCervix bestrijdt. Daarvoor verwacht Genticel dat het in 2017 de eerste klinische studie kan opstarten. Ten slotte wil het samenwerkingsverbanden afsluiten voor de ontwikkeling van therapeutische vaccins op basis van Vaxiclase, het gepatenteerde technologische platform van Genticel. Met de beursintroductie willen de Fransen 30 tot 40 miljoen EUR ophalen. De indicatieve prijsvork bedraagt 6,75 tot 8,25 EUR per aandeel. De inschrijvingsperiode loopt tot 2 april, maar kan vervroegd worden afgesloten. We raden aan af te wachten en niet deel te nemen aan de IPO.

Waarom is Inside Beleggen nog steeds positief over Asian Citrus? Ik verloor al lang mijn vertrouwen, want volgens mij is dit een tweede Asian Bamboo-verhaal.

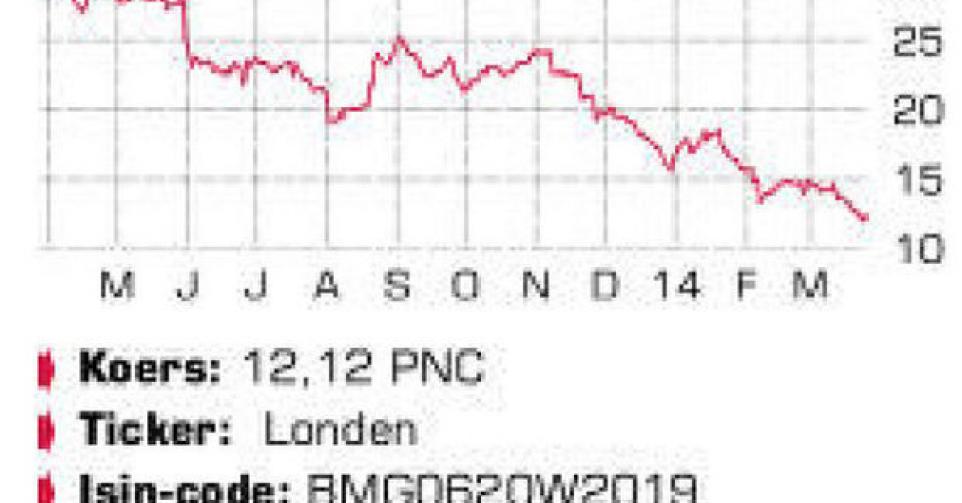

De voorbije drie jaar waren zeer ontgoochelend voor de grootste Chinese producent van sinaasappelen. Soms was dat te wijten aan externe factoren, maar in het bedrijf gebeurden ook dingen die de wenkbrauwen deden fronsen. Het nog altijd intacte, structurele groeiverhaal – minstens productieverdubbeling de komende acht jaar en profiteren van de stijgende binnenlandse Chinese consumptie – raakte volledig ondergesneeuwd. Het aandeel noteert 85% onder de koerspiek van 84 pence (GBp) per aandeel begin 2011.

Nadat eind 2013 enkele resoluties op de algemene vergadering werden weggestemd, besefte het bedrijf dat de communicatie en de corporate governance beter moesten. Begin maart kondigde het aan dat de 73-jarige Tony Tong, de oprichter, CEO en voorzitter van de raad van bestuur, een stap opzijzet. De ervaren O N Ng wordt CEO en met Herman Ng, sinds maart 2013 lid van de raad van bestuur, wordt gekozen voor een voorzitter met een financiële achtergrond. Tommy Tong, de zoon van de oprichter, wordt vicevoorzitter. Daarmee is een belangrijke stap gezet om op termijn het beleggersvertrouwen te herstellen.

Dat lukte deze week nog niet met de melding van de verwachte zomeroogst. Vorig jaar daalde die door een infectieziekte op de Hepu-plantage tot 57.367 ton (71.814 ton in 2012). In 2014 rekent het bedrijf op 57.000 ton productie – een status-quo in plaats van een herstel. Positief is dat, in tegenstelling tot bij de winteroogst, de verkoopprijzen slechts dalen met 1 tot 1,3%.

Zoals verwacht waren de halfjaarresultaten zwak. De omzet daalde met 16,1%, tot 748,3 miljoen Chinese yuan (CNY) door de lagere winteroogst (-8,3%) en de lagere verkoopprijzen (-14,6%). Gelukkig hield de fruitverwerkingsafdeling goed stand. Door de gestegen kosten daalde de netto gezuiverde winst van 0,20 naar 0,03 CNY (of 0,3 pence) per aandeel. Dit jaar betaalt het bedrijf geen interim-dividend. Ondanks het forse investeringsprogramma van de afgelopen jaren – voor het aanleggen van de Hunan-plantage en van de derde fruitverwerkingsfabriek – zakt de kaspositie nauwelijks, tot 16,8 pence per aandeel. We kijken uit naar de eerste stappen van het nieuwe management om iets te doen aan de absurd lage waardering van 0,2 keer de boekwaarde en 0,72 keer de kaspositie. We blijven Asian Citrus aanraden als langetermijnbelegging, maar het aandeel houdt wel een hoog risico in (rating 1C).