De Europese banken zijn veiliger dan in 2008. De kapitaalbuffers zijn sterker dan voorheen en er is een veel beter toezicht. Maar toch blijft de sector kampen met zwakheden en risico’s.

Na de bankencrisis van 2008 hebben de centrale banken de liquiditeit op de markten hersteld, hebben de lokale overheden hun banken geherkapitaliseerd, en werden de slechte activa in bad banks ondergebracht. Goed crisismanagement heet zoiets. Maar om te vermijden dat de belastingbetalers bij een volgende crisis nog eens in de bres moeten springen om de banken te redden, werd een pak nieuwe regels ingevoerd.

Die regels omvatten hogere kapitaal- en liquiditeitseisen waaraan de banken moeten voldoen, een efficiënter toezicht (voor de grootbanken centraal bij de Europes Centrale Bank) en een Europees instrumentarium voor de afwikkeling van noodlijdende banken, onder meer door de schuldeisers mee voor de verliezen te laten opdraaien.

“Die regelgeving werkt. De banken hebben zich moeten aanpassen en zijn daardoor een stuk veiliger dan tien jaar geleden”, oordeelt Rudi Vander Vennet, professor financiële economie aan de UGent: “Grosso modo houden de banken dubbel zo veel kapitaal aan als tien jaar geleden.”

In de huidige rente-omgeving zijn de banken wanhopig op zoek naar activa die iets opbrengen

En toch blijft de sector met een aantal zwakheden kampen, vinden ook de financiële markten. Vander Vennet: “De meeste beursgenoteerde Europese banken noteren tegen een marktwaarde die lager ligt dan hun boekwaarde. Dat betekent dat investeerders nog altijd vrezen voor waardeverminderingen. Dat kan te maken hebben met de kwaliteit van de bankactiva, bijvoorbeeld probleemkredieten die nog moeten worden afgeboekt. Ofwel anticiperen de markten op verder dalende rente-inkomsten na een zeer lange periode van monetaire versoepeling. Ofwel oordelen ze dat de kostenstructuur niet aangepast is aan de lagere inkomsten.”

Over deze vier zaken maken de financiële markten zich het meeste zorgen:

1. Groot aantal probleemkredieten op balans van Italiaanse banken

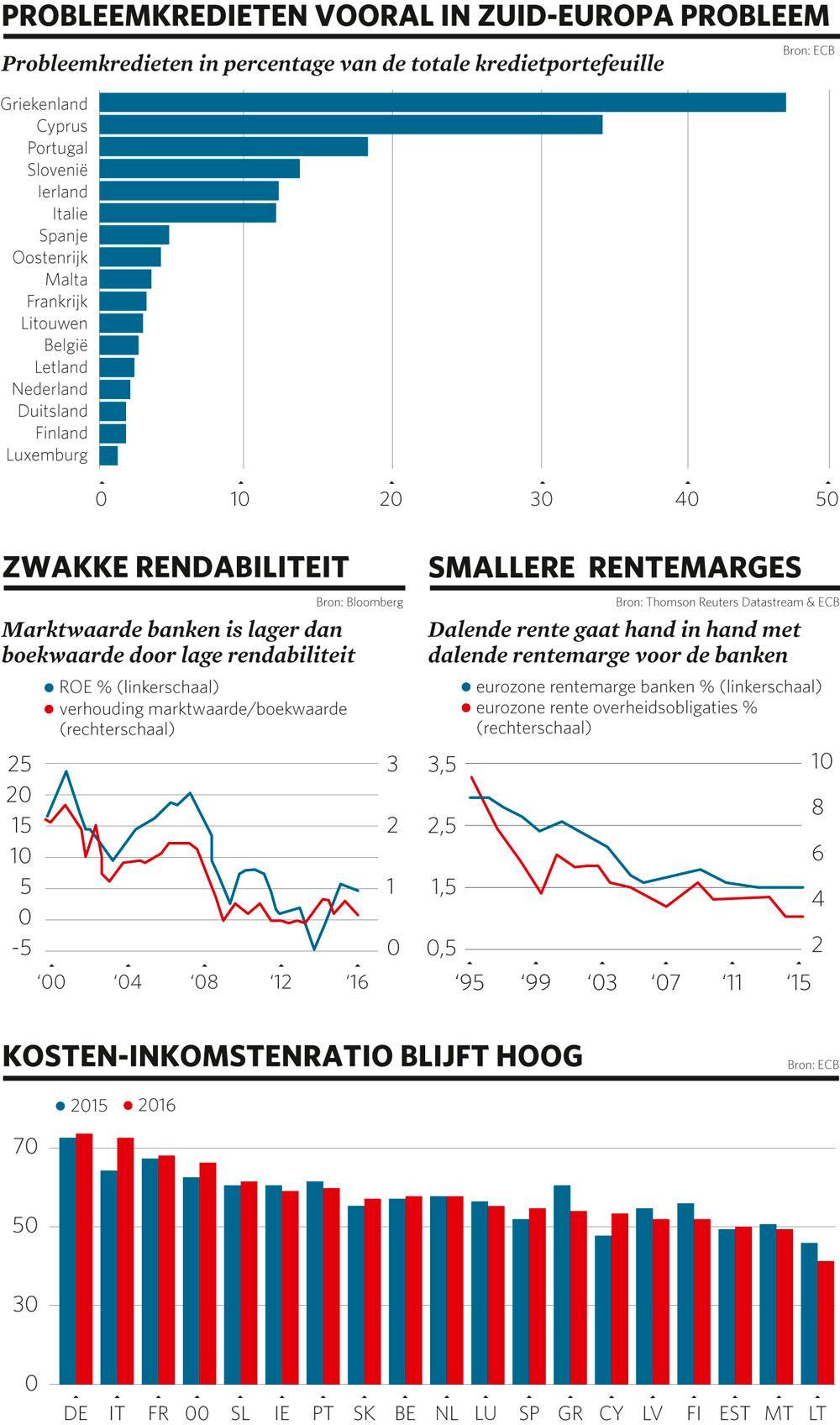

Nogal wat Europese banken blijven kampen met te veel probleemkredieten op hun balans. Probleemkredieten ( non performing loans) hebben een betalingsachterstand van minimaal 90 dagen. Ze zijn een gevolg van de economische crisis die volgde op de vastgoedcrash en de budgettaire problemen in een aantal Zuid-Europese landen. Vooral in Griekenland, Italië en Spanje konden gezinnen en bedrijven hun leningen niet meer afbetalen.

Op het hoogtepunt – in 2013, de nasleep van de eurocrisis – bestond 6 procent van de kredietportefeuille van de Europese banken uit slechte kredieten, blijkt uit een recent rapport van Moody’s. Het ratingbureau baseert zich daarvoor op een staal van 28 grote Europese banken. Dat er beterschap is, blijkt uit het feit dat die verhouding dit jaar is teruggevallen tot 4 procent.

Maar er zijn grote verschillen tussen landen. In Griekenland en Cyprus zijn probleemkredieten nog goed voor 30 procent van de bankbalansen en in Italië gaat het om 11 procent. In Spanje, dat de problemen al vroeg aanpakte, staat de teller op amper 4,5 procent.

Banken met te veel probleemkredieten in portefeuille moeten noodgedwongen op de rem staan bij het toekennen van nieuwe leningen. Dat heeft een negatief effect op de economische groei. Vooral in Italië wegen de probleemkredieten op de economische ontwikkeling.

“Italië heeft te lang gewacht om iets te doen aan die probleemkredieten”, vindt Freddy Van Den Spiegel, professor aan de VUB en de Vlerick Business School. “Pas de jongste jaren zijn de Italianen in actie geschoten. Nu brengt men geleidelijk aan de slechte kredieten in aparte vehikels onder. Je kunt zeggen: het gaat veel te traag, maar het gaat nu eindelijk wel vooruit.”

Karel Lannoo, CEO van de Europese denktank CEPS, is het daarmee eens. “De Italianen zijn er de voorbije jaren uiteindelijk toch in geslaagd een pak slechte leningen te recupereren. De probleemkredieten zijn gedaald van 14 tot 11 procent. Alleen duurt het allemaal heel lang.”

Al is er volgens professor Vander Vennet in Italië meer aan de hand: “Sinds Italië in 1999 bij de eurozone is gekomen, is de economie niet meer gegroeid. De banken hebben er slecht gewerkt, maar Italië is ook een land met heel veel administratie, hopeloos inefficiënte faillissementsprocedures, en het geld zit vast in tal van kleine, onproductieve ondernemingen.”

2. Rendabiliteit van banken staat onder druk door krimpende rentemarge

De monetaire versoepeling van de ECB heeft geleid tot ultralage rentevoeten. Het macro-economische effect daarvan is gunstig. Leningen zijn goedkoper geworden en de economische groei in de Europese Unie trekt al enkele jaren weer aan.

Maar het effect van de lage rente op de rendabiliteit van de banken is negatief. Veel banken leven van de rentemarge (het verschil tussen de kortetermijnrente die ze betalen aan depositohouders en de langetermijnrente die ze aanrekenen aan kredietnemers). Die rentemarge krimpt al enkele jaren.

“In de huidige renteomgeving zijn de banken wanhopig op zoek naar activa die iets opbrengen”, zegt Vander Vennet. Het gevolg is dat ze weer meer risico’s nemen, met name in de kredietverstrekking. Veel Belgische banken trekken het volume aan woonkredieten op. Daardoor kunnen ze het negatieve effect van de dalende marge tijdelijk neutraliseren. Met alle risico’s van dien (zie punt 4: het toekomstige renterisico).

De banken trachten hun rendabiliteit ook op peil te houden door hun activiteiten te diversifiëren. Op de verkoop van beleggings- en verzekeringsproducten kunnen ze fee- en commissie-inkomsten boeken die hun afhankelijkheid van de rentemarge verkleinen. Nogal wat banken proberen spaarders die ontevreden zijn over hun magere rentevergoeding warm te maken voor beleggingsfondsen of -verzekeringen.

Maar de cijfers wijzen uit dat de meeste Belgen risicoavers blijven. Of ze haken af door de hoge kosten die voor die producten worden aangerekend. “De kosten die de Belgische banken aanrekenen voor beleggingsfondsen zijn van de hoogste in de EU”, zegt Karel Lannoo. “Ze vreten een derde van het rendement weg. Als klant verdien je niet veel op een fonds, je betaalt alleen maar. Niemand raadt zijn klanten trackers aan, ook al zijn die goedkoper. Waarom? Omdat de banken daar niet veel aan verdienen.”

3. Kosten blijven hoog

Veel Belgische banken slagen er niet in hun kosten substantieel te verlagen. De sector verwijst naar de forse banktaksen in ons land en naar de toevloed aan regulering die een opstoot van compliance-kosten heeft veroorzaakt. De digitalisering, die het mogelijk moet maken te concurreren met nieuwe technologiespelers, vergt dan weer erg hoge IT-investeringen.

Nochtans levert de digitalisering ook structurele besparingen op, zegt Peter Adams, partner en managing partner van BCG Brussel: “Als klanten meer online en mobiel bankieren, kunnen de banken het doen met minder agentschappen en minder medewerkers.” Het probleem is dat de Belgische klanten op sleutelmomenten of voor belangrijke financiële beslissingen (een krediet of een grote investering) de voorkeur geven aan een gesprek met een persoonlijke adviseur. “Daardoor kunnen de Belgische banken de kostenbesparingen niet zo ver doorduwen als in Nederland”, zegt Adams. “Daar zijn veel minder bankkantoren per inwoner.”

Bovendien blijven banken volgens Adams logge en complexe organisaties. “Die situatie is de voorbije tien jaar niet verbeterd. Integendeel, het beroep van bankier is er niet eenvoudiger op geworden. Het digitale gebeuren en het gebruik van data zijn erbij gekomen. Ik heb het gevoel dat de organisatorische complexiteit nog is toegenomen. De sector blijft ermee worstelen.”

Mee daardoor blijven de Belgische banken met een hoge kosten-inkomstenratio kampen. Hoe hoger die ratio, hoe inefficiënter een instelling. “De banken moeten nog veel meer de kosten naar beneden halen”, vindt Karel Lannoo: “Besparen betekent minder personeel. Als je kijkt naar de verhouding tussen het aantal werknemers en de omvang van de balans zie je nog grote verschillen tussen individuele instellingen.”

4. Het toekomstige renterisico

Vermits de rente op nul staat, is er in de toekomst maar één weg mogelijk: de rente zal stijgen. Een plotse ommekeer van de rentecyclus kan nefaste economische gevolgen hebben, en een crisis veroorzaken. Maar ook als de rente geleidelijk stijgt, zal dat invloed hebben op de krediet- en effectenportefeuilles van de banken. De Nationale Bank waarschuwde de banken al voorzichtig te zijn bij de toekenning van woonkredieten. “Terecht, als je de stijging van de huizenprijzen bekijkt en de lage marges die de banken nemen”, vindt professor Vander Vennet. “Een aantal Belgische banken is momenteel zeer agressief op de markt van de hypothecaire kredieten. Ze kennen woonkredieten toe tegen 2 procent of lager, tegen een vaste rente en een looptijd van 20 tot 25 jaar. Dat is waanzin. Puur kortetermijndenken. Zulke risico’s zijn niet verantwoord.”

Als instellingen die geld aantrekken op korte termijn en ontlenen op lange termijn lopen banken een belangrijk renterisico. “Als de rente aantrekt, stijgen de kosten van het spaargeld, maar de rente op de kredieten ligt vast”, zegt Van Den Spiegel. “Banken zouden zich daartegen kunnen wapenen door niet langer hypotheken op twintig jaar of langer te verlenen. Maar wat zou er dan gebeuren met de huizenmarkt? Als ze toch zulke leningen toestaan, moeten ze een beroep doen op swaps om de risico’s af te dekken.”

“Een rente van 2 procent of lager voor een lening op 10 tot 15 jaar, daarvan krijg je het risico ingeswapt (het risico indekken via een renteswap, nvdr). Maar op een heel lange termijn lukt dat niet”, vindt Vander Vennet. “Dan stelt de bank zich bloot aan een renterisico dat zich niet morgen zal realiseren, maar binnen enkele jaren. Het is cruciaal voor de toekomstige winstgevendheid van een bank dat leningen correct worden geprijsd.”

Vander Vennet vreest ook dat bij een rentestijging de banken worden verplicht de depositorente (die zij betalen aan hun klanten) versneld op te trekken. Vroeger konden ze dat met enige vertraging doen waardoor ze minstens gedurende een bepaalde periode hun marge zagen toenemen. Maar met de digitalisering en de opkomst van online- en mobiele banken kunnen klanten vandaag met één klik hun geld naar een aanbieder met betere voorwaarden verschuiven.

In de Verenigde Staten is die evolutie al merkbaar in de cijfers. De Amerikaanse centrale bank trok het voorbije jaar de rente op, en dat leidde in eerste instantie tot hogere winsten voor de banken. Maar uit de pas bekendgemaakte tweedekwartaalresultaten blijkt dat Amerikaanse banken zoals JP Morgan Chase en Citigroup veel sneller dan vroeger verplicht zijn hun depositorente te verhogen.