Wereldwijd gieten regeringen en centrale banken massa’s geld in de economie. Zal dat eindigen in onhoudbare overheidsschulden en een verschroeiende inflatie? Met de juiste maatregelen en een dosis moed hoeft het zover niet te komen.

Wie de sluizen zomaar openzet, riskeert watersnood. De vergelijking met de economie is aanlokkelijk. In de strijd tegen de coronacrisis hebben overheden en centrale banken de geldsluizen wijd open gezet. Zullen we het gelag betalen met exploderende overheidsschulden en omhoog schietende inflatiecijfers? Een deel van de beleggers denkt van wel: de goudprijs staat op historische hoogte. Is er, na de coronacrisis, een nieuwe economische ramp op komst, deze keer van eigen makelij?

De overheidsfactuur loopt al aardig op, wereldwijd. In juni hadden alle landen samen al 11.000 miljard dollar uitgegeven om de crisis te lijf te gaan, met nog eens 5000 miljard dollar in de pijplijn, zo rekende het Internationaal Monetair Fonds (IMF) uit. De uitgavenmassa zal in 2020 het wereldwijde begrotingstekort doen oplopen tot 13,9 procent van het mondiale bbp. Dat komt neer op een sprong van 10 procentpunt tegenover een jaar eerder. Zelfs in het diepst van de financiële crisis, in 2009, was de stijging van het begrotingstekort de helft kleiner (4,9 procentpunt). De wereldwijde overheidsschuld zal dit jaar eindigen op 101,5 procent van het mondiale bbp, 18,7 procentpunt hoger dan in 2019. Ook die stijging is veel groter dan in 2009, toen het bij 10,5 procentpunt bleef.

Het gevaar zit niet in de coronafactuur. Het zit in een gebrek aan investeringen en een aanslepende recessie, met permanente schade aan de economie tot gevolg.

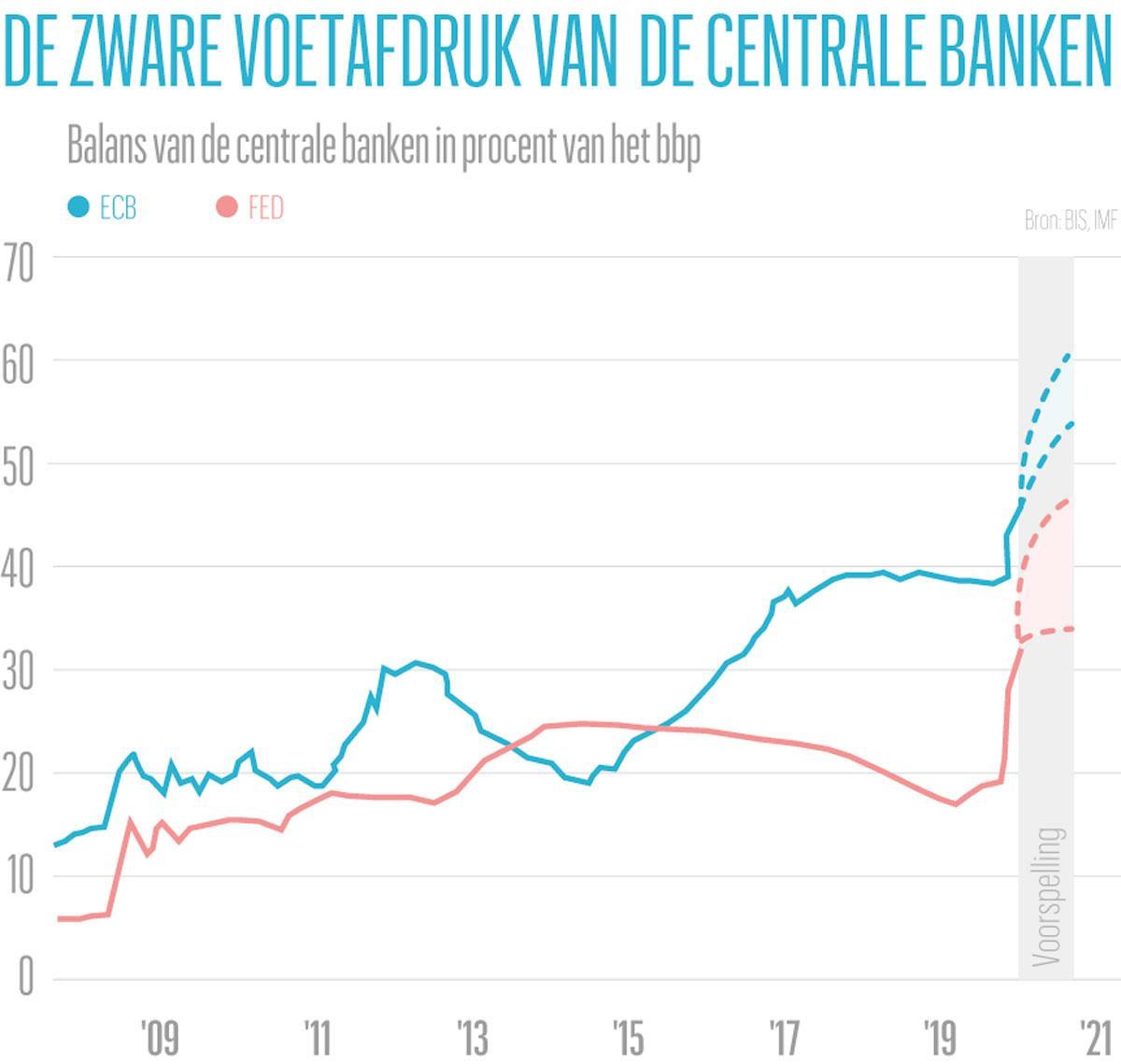

Ook de geldinjecties door de centrale bankiers zijn de niveaus van de financiële crisis allang voorbij gefietst. Deze keer hebben niet de banken maar de hele economie redding nodig. Iedereen die een lening nodig heeft, kan er een krijgen, Wall Street zowel als Main Street. De Fed, de Amerikaanse centrale bank, heeft ook letterlijk een Main Street Lending Program, waar zelfs scholen, ziekenhuizen en andere non-profitinstellingen gebruik van kunnen maken. Volstaat al dat geld niet, dan spelen de centrale banken zelf mee op de kapitaalmarkten, om erger te voorkomen. In maart moest de Fed in allerijl een massale verkoopgolf op de markt van de schatkistcertificaten helpen opvangen. Centrale banken zijn lang niet meer alleen ‘de bank voor de banken’. Ze zijn volwaardige economische crisismanagers geworden, met historisch aanzwellende balansen tot gevolg. Volgens de BIS – of de Bank for International Settlements, zowat de beroepsvereniging van de centrale bankiers – kan de balans van de Fed tegen eind dit jaar aangroeien tot 45 procent van het Amerikaanse bbp. De balans van de Europese Centrale Bank (ECB) kan tot 60 procent gaan (zie grafiek De zware voetafdruk van de centrale banken).

Wie zal de coronafactuur betalen?

Met een beetje geluk, niemand. Dat besluiten althans de economen van de UGent, die de invloed van de coronacrisis op de staatskas hebben bekeken. Eenmalige uitgaven ter bestrijding van de crisis, zoals uitkeringen voor tijdelijke werkloosheid, zijn verteerbaar, zonder extra besparingen of belastingen. Het neemt alleen tijd in beslag. Een stimulus van bijvoorbeeld 100 miljard euro, gespreid over drie jaar, doet de Belgische schuldgraad met 20 procentpunt stijgen. In 2070 is de helft van die extra schuld weggesmolten, om daarna helemaal te verdwijnen. Een verdubbeling van de stimulus tot 200 miljard euro, of zelfs een economische krimp van 10 procent verandert dat scenario niet.

Schulden die wegsmelten zonder extra kosten, het kan, omdat de rente lager is dan de economische groei, stelt Freddy Heylen, een van de Gentse economen. “Schuld groeit aan met de rentelast. Maar als de economie sneller groeit, zakt de schuldgraad automatisch. De overheid kan zich dus een tijdelijke stijging van de schuld veroorloven, want ook dan zal de schuldgraad vanzelf weer dalen.”

De rente zal wel lager moeten blijven dan de groei, voor lange tijd. Daarin kunnen we gerust zijn, volgens Heylen. De tijd van de rentesneeuwballen komt niet gauw terug. “Vandaag kan de Belgische overheid voor 30 jaar lenen tegen een halve procent. Zou jij een halve procent op 30 jaar aanrekenen, als je geloofde dat de rente over vijf jaar alweer op 3 procent zou zitten? De rente zal laag blijven, omdat de Europeanen massaal sparen. We leven langer, en moeten dus meer geld overhouden voor onze oude dag. Het ligt ook aan de wereldwijde toename van de ongelijkheid. Rijkere mensen sparen meer, terwijl armere mensen meer consumeren.”

In normale tijden zou al dat spaargeld gebruikt worden voor investeringen, maar juist die ontbreken nu. “Ook dat heeft met de vergrijzing te maken”, aldus Heylen. “Ondernemers vinden almaar minder mensen om het beste uit hun machines te halen. Minder mensen betekent minder rendement op je machines. Waarom zou je dan investeren?” Het resultaat is een groot Europees spaaroverschot, dat naar andere continenten vloeit, tegen beter weten in. “Ons spaaroverschot gaat al jarenlang naar Amerikaans vastgoed en Amerikaanse overheidsobligaties”, zegt Gert Peersman, ook een econoom van de UGent. “We lenen met z’n allen aan Donald Trump. Hij moet voor onze toekomstige welvaart zorgen. Waarom doen we dat zelf niet, door te investeren in onze eigen economie?”

De conclusie ligt voor de hand. Het gevaar zit niet in de coronafactuur. Het zit in een gebrek aan investeringen en een aanslepende recessie, met permanente schade aan de economie tot gevolg. Gezonde bedrijven gaan kapot. Goede werknemers worden werkloos en verliezen hun vaardigheden. De economie verliest een deel van haar kracht, voor altijd.

Komt er inflatie van het soepele geldbeleid?

Vooralsnog niet. Gelukkig, want ook bij inflatie betalen we het gelag, op een andere manier. De euro’s blijven op onze rekening staan, maar ze worden minder waard. Nu bedraagt de inflatie in de eurozone amper 0,4 procent op jaarbasis, ook al draait de geldpers van de ECB op volle toeren. In de eerstvolgende jaren hoeven we ons niet voor te bereiden op een inflatietsunami. Over vijf jaar zitten we aan 1,6 procent, zo blijkt uit enquêtes van de ECB over de verwachte inflatie. “De ECB heeft een inflatiedoelstelling van 2 procent. Maar ze geraakt zelfs niet aan een inflatieverwachting van 2 procent”, zegt Heylen. “Hoe kan je dan bang zijn voor een inflatie van pakweg 4 of 5 procent?”

Het gevaarlijke van inflatie is haar zelfvervullende karakter: als we denken dat ze zal komen, zal ze ook komen.

Met de gedrukte bankbiljetten kopen de centrale banken grote hoeveelheden overheidsobligaties van de banken op, maar die laatste kunnen dat geld evengoed oppotten, in de plaats van het meteen in omloop te brengen via kredietverlening, de feitelijke motor achter de geldhoeveelheid. Tijdens de financiële crisis van 2008-2009 bijvoorbeeld verstrekte de ECB een massa liquiditeit aan de banken in ruil voor financiële activa, maar dat verhinderde niet dat de geldhoeveelheid in omloop stagneerde. De banken waren zuinig met kredieten. Een ronkende geldpers betekent dus nog geen aanzwellende geldhoeveelheid, laat staan een galopperende inflatie. Stijgt de geldhoeveelheid toch, dan moeten de gezinnen en de bedrijven dat geld ook nog willen uitgeven. Economen spreken over de omloopsnelheid van het geld, en die is in elkaar geklapt, omdat we zo ijverig sparen. Ook dat houdt de inflatie in toom, ondanks al het gepomp door de centrale bank.

We komen pas in de gevarenzone, als de economie na de recessie opnieuw op volle capaciteit komt, aldus Peersman. “Dan zullen de overheden en de centrale banken de geldsluizen opnieuw dicht moeten draaien. Anders zal de economie oververhitten, met inflatie tot gevolg. Het hoeft niet eens tot een oververhitting te komen. Als het publiek niet gelooft dat de overheden en de centrale bankiers de moed zullen opbrengen om de teugels strakker aan te trekken als het nodig is, zal de inflatieverwachting stijgen. En dan stijgen ook de prijzen. Want als de bakker, de slager, de kruidenier en alle andere bedrijven denken dat er inflatie op komst is, zullen ze zich daarnaar gedragen, en hun prijzen verhogen.”

Het gevaarlijke van inflatie is dus haar zelfvervullende karakter: als we denken dat ze zal komen, zal ze ook komen. Tenzij de politici en de centrale bankiers daadkracht uitstralen. Peersman kijkt vooral uit naar de reactie van de centrale bankiers wanneer de economie weer op dreef komt, maar de overheid nog steeds gebukt gaat onder een zware schuld. “Als dan inflatiegevaar opduikt, zullen de centrale bankiers de rente durven te verhogen, ook als dat hogere rentelasten betekent voor de regering? Ik wil het weleens zien”, zegt Peersman.

Geloofwaardigheid is het ware wapen van de centrale bankier. Vooralsnog is dat wapen intact. Het verklaart waarom de centrale banken flink buiten de lijntjes mogen kleuren als crisismanager. Hun maatregelen, hoe verregaand ook, dienen de financiële stabiliteit, niet de politiek. Al wordt die scheidingslijn vandaag erg dun. De centrale banken kopen volop overheidsobligaties op, en dat komt de politici – die lustig begrotingstekorten aanmaken – goed uit. Wie dient hier wie? In haar jongste jaarrapport waarschuwt de BIS dat de centrale banken hun onafhankelijkheid snel kunnen verliezen, en daarmee hun geloofwaardigheid. Dat zou de inflatieverwachtingen, en dus de inflatie, op losse schroeven zetten. De politici zullen er niet wakker van liggen. “Per slot van rekening heeft de geschiedenis al bewezen dat inflatie diende om schuldenlasten te verlichten”, schrijft de BIS.

Het juiste medicijn

Gelukkig bestaat ook een gezonde manier om met schuldenlasten om te gaan, en de economie haar kracht terug te geven. “Zorg voor groei. Dat is het voornaamste”, zegt Heylen. “Mobiliseer het spaargeld voor bedrijfsinvesteringen. En ook de overheidsinvesteringen moeten omhoog. Dankzij de zeer lage rente kunnen we daarin verder gaan dan vroeger. Investeringen verhogen de productiviteit van de economie, en verdienen zo zichzelf meer dan terug. Investeer in onderzoek en onderwijs, in de energietransitie, in fysieke en digitale infrastructuur. En investeer in vorming en opleiding. Wie werkloos wordt, mag dat niet blijven.”

België zal bij de les moeten blijven, aldus Peersman. “Eenmalige uitgaven mogen niet permanent worden, want dan blijft ook de schuldgraad hoger. Ook ik vind dat de gezondheidswerkers meer mogen verdienen, maar je moet de moed hebben zo’n recurrente uitgave te financieren met belastingen. Mijn grote vrees is dat, ook in de andere landen, een nieuw paradigma opgang maakt, dat luidt: ‘het geld kan niet op, we hoeven de structurele problemen niet aan te pakken.’ Dan zal het grondig fout lopen. Die investeringen, ik zie ze niet. De boodschap gaat snel verloren.”

13,9 procent

van het mondiale bbp zal in 2020 het wereldwijde begrotingstekort bedragen.

11 duizend

miljard dollar hebben alle landen samen al uitgegeven om de coronacrisis tegen te gaan.

Inflatie is goed voor de economie

Zoals wel meer professoren is Freddy Heylen zijn handboek macro-economie volop aan het actualiseren. Aan één hoofdstuk zal hij niet veel veranderen: dat over de kosten van inflatie. Die werden altijd al overschat, en dat is nog altijd het geval, zegt Heylen. “Na een onbevooroordeelde lezing van al het empirisch onderzoek kan je onmogelijk hardmaken dat een inflatie van 4 à 5 procent slecht zou zijn voor de economische groei of de werkgelegenheid.”

Sterker nog, inflatie heeft ook voordelen, bijvoorbeeld om de werkloosheid in zwakkere segmenten van de arbeidsmarkt weg te werken. Werknemers aanvaarden geen daling van hun nominale loon. Inflatie drukt het reële loon (het loon gedeeld door het prijsniveau), het richtsnoer voor de werkgever, die daardoor gemakkelijker zal aanwerven. Dezelfde redenering geldt voor de reële rente. Aangezien de nominale rente niet of nauwelijks onder nul kan zakken, is een minimum aan inflatie nodig, om in slechte tijden de investeringen te stimuleren via een negatieve reële rente. Alles bijeen is een geut inflatie dus goed voor de economie. Als de centrale bank echter mikt op een inflatie die lager is dan 3 à 4 procent, dan komen economieën frequenter in laagconjunctuur en pessimisme terecht, tonen studies aan.

Hoe komt het dan dat inflatie de beleidsmakers zoveel zorgen baart? Allicht omdat de hogere inkomensklassen een grotere politieke invloed hebben. De keerzijde van een lage inflatie is meer werkloosheid. Maar van werkloosheid hebben mensen met een hoger inkomen minder last dan van inflatie. Bovendien is kapitaal erg mobiel. Een land dat internationale financiers wil aantrekken, houdt zijn inflatie beter laag. “Vooral sinds de jaren negentig was het beleid in Europa te streng voor inflatie en onverantwoord toegeeflijk voor werkloosheid”, besluit Heylen. “De kosten van inflatie werden overdreven, en die van werkloosheid onderschat.”