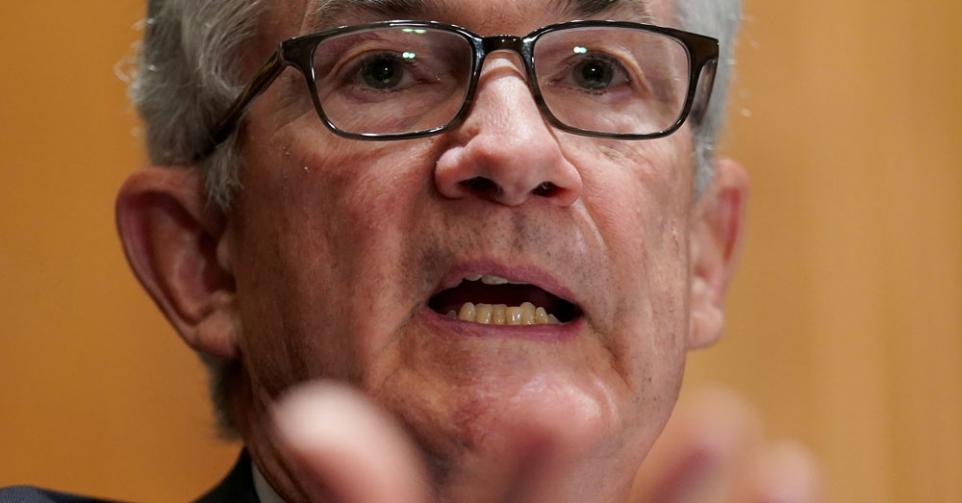

Jerome Powell, voorzitter van de Federal Reserve (Fed), heeft vrijdag aangekondigd dat het opkoopprogramma van obligaties mogelijk dit jaar al afgebouwd zal worden. Dat is een zoveelste teken dat het soepele geldbeleid van de Amerikaanse centrale bank op zijn einde loopt. De financiële markten blijven er voorlopig rustig onder.

De Fed koopt momenteel maandelijks voor 120 miljard dollar, omgerekend 102 miljard euro, aan obligaties op om zo de economie te stimuleren en de impact van de coronacrisis tegen te gaan. Maar nu de economie sterk herstelt, neemt de roep om die steunmaatregelen af te gaan bouwen toe. Verscheidene kopstukken van de Fed lieten donderdag al verstaan dat het tijd wordt om hier geleidelijk een einde aan te maken.

Wat is tapering?

In Fed-jargon heet het terugschroeven van het opkoopprogramma ‘taperen’. Na de financiële crisis van 2008 zijn de centrale banken wereldwijd, de Fed op kop, massaal obligaties en verpakte hypotheken beginnen opkopen op de financiële markten. In eerste instantie was dat om het gevaar voor deflatie na de crisis af te weren en de economische relance een zetje te geven. Die opkoopprogramma’s hielden de rente laag en zorgden voor veel liquiditeit op de financiële markten. Critici omschrijven QE als een dopinginfuus waar de economie onnodig lang aan heeft gehangen. Andere analisten en economen zien het als cruciaal om de deflatoire krachten, die sinds 2008 nooit zijn weggeweest, tegen te gaan.

In 2008 was de balans van de Fed goed voor net geen 1000 miljard dollar aan activa. Sindsdien heeft ze die aangedikt met meer dan 7000 miljard dollar aan overheidsobligaties, bedrijfsschulden en verpakte hypotheken. In Europa zien we hetzelfde. Begin 2008 was de balans van de Europese Centrale Bank (ECB) goed voor 1500 miljard euro. Nu bedraagt die 7000 miljard euro. Als je de opkoopprogramma’s van de Bank of England en de Bank of Japan daarbij optelt, hebben de voornaamste vier centrale banken de afgelopen jaren voor meer dan 30.000 miljard dollar aan financiële activa, vooral overheidsobligaties, opgekocht.

Hoewel die opkoopprogramma’s oorspronkelijk bedoeld waren om de onmiddellijke effecten van de financiële crisis op te vangen, zijn de centrale banken er niet mee gestopt. Na het eerste QE-programma van de Fed in 2009 volgden QE2 in 2010, QE3 in 2012 en QE4 in 2013. Sindsdien grappen analisten over QE-infinity. In Europa begon de ECB er pas in maart 2015 mee.

Begin 2020 rees almaar meer twijfel over de noodzaak om die opkopen voort te zetten, maar toen brak de coronapandemie uit en verhoogden de centrale banken het maandelijkse tempo van hun QE-programma’s. Momenteel koopt de Fed maandelijks voor 120 miljard dollar op.

De ECB koopt elke maand voor zo’n 100 miljard euro op. Voor het eerst in jaren lijken er bij de Fed concrete plannen te zijn om die opkopen dit jaar nog te beginnen afbouwen. Een groot deel van de Fed-bestuurders is voorstander om dit jaar nog te taperen, bleek uit de notulen.

Welke impact heeft taperen op de markten?

In 2013 zei toenmalig Fed-voorzitter Ben Bernanke tijdens een hoorzitting voor het Amerikaanse parlement dat ze er bij de Fed aan dachten de obligatie-opkopen terug te schroeven. De economie had het ergste leed van de financiële crisis verwerkt, de arbeidsmarkt stond er goed voor, net als de financiële markten. De financiële markten reageerden onverwacht heftig. De aandelenmarkten daalden in korte tijd meer dan 5 procent, en de rente op de Amerikaanse overheidsobligaties op tien jaar steeg van 1,8 tot 3 procent. Rentes op obligaties stijgen wanneer de koersen ervan dalen.

Na die taper-paniek borg de Fed zijn voornemen om QE terug te schroeven op, en sindsdien zijn analisten en marktspelers nog alerter voor al wat de bank en haar bestuurders erover zeggen. In elke speech of persconferentie worden de woorden van de Fed-bestuurders door de markt gewikt en gewogen op zoek naar ook maar enige verwijzing naar mogelijk taperen. De Fed is sindsdien nog voorzichtiger in haar woordkeuze en formuleringen. Dat lijkt te helpen, want voorlopig reageren de financiële markten niet al te hevig.