Beleggen is een marathon van decennia en geen sprint van kwartalen. Om extra goed te presteren, doen beleggers er goed aan in te spelen op de relevante, toekomstgerichte trends en thema’s voor de lange termijn. Trends ging na welke dat zijn en hoe ze die kunnen herkennen.

Jef Poortmans

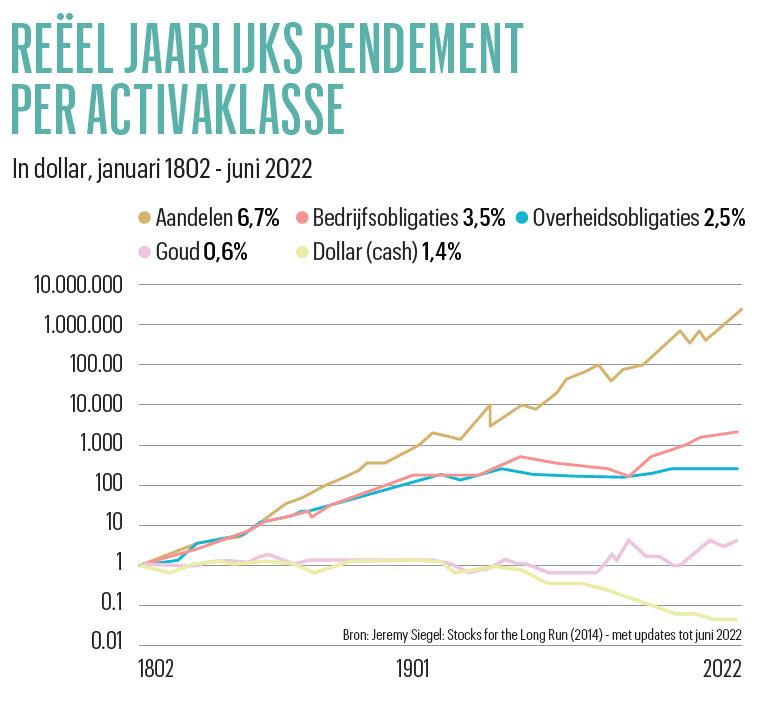

De belangrijkste grafiek die elke belegger aan haar of zijn badkamerspiegel zou moeten hangen, is er eentje uit het boek Stocks for the Long Run van Jeremy Siegel, hoogleraar beurs en financiën aan de Amerikaanse Wharton Universiteit in Pennsylvania (zie grafiek). De grafiek toont de reële rendementen, gecorrigeerd voor inflatie, van de voornaamste activaklassen over de afgelopen 220 jaar. Aandelen komen er als duidelijke winnaar uit met een jaarlijks reëel rendement van 6,7 procent. Obligaties staan op plaats twee met 3,5 procent en Amerikaans overheidspapier op drie met 2,5 procent. Het rendement van goud is verwaarloosbaar en aan cash verliezen spaarders alleen maar door de inflatie.

De grafiek maakt duidelijk dat beleggers het best in decennia denken. Dat zou men weleens durven te vergeten met het kwartaalfetisjisme in de financiële sector. En wie over zulke lange termijnen zijn vermogen het meest wil laten aandikken, doet dat het best met aandelen.

De rendementscijfers van Siegel gaan enkel over marktgemiddeldes. Beleggers kunnen daar een extra laag aan toevoegen door met een deel van hun aandelenportefeuille in te spelen op langetermijntrends, op maatschappelijke en economische ontwikkelingen waar bepaalde sectoren over de langere termijn bovengemiddeld van profiteren.

Voor wie belegt voor de volgende generatie, zijn zulke langetermijntrends en -thema’s een dankbare bron van rendement. Wie wil beleggen voor de volgende generatie, moet zich kunnen inbeelden in wat voor wereld die zal leven en welke bedrijven daar een cruciale rol in kunnen spelen.

Onevenwichtigheden gladstrijken

David Docherty, thematisch strateeg bij de vermogensbeheerder Schroders, brengt zijn dagen door met nadenken over zulke thema’s en trends. Die ontwaren is een stiel apart, zo blijkt. “De rode draad in zulke langetermijnthema’s is dat ze een vernuft en een vindingrijkheid aan de dag leggen die nodig zijn om belangrijke onevenwichtigheden in de wereld op te lossen”, zegt hij. “De energietransitie is bijvoorbeeld een thema dat de onbalans van de klimaatopwarming moet helpen op te lossen. Innovatie in de gezondheidszorg moet de ontwrichting van een groeiende en ouder wordende wereldbevolking aanpakken door mensen langer gezond te houden.”

Die onevenwichtigheden kunnen ook voorkomen tussen de vraag en het aanbod in een bepaalde domein. “Bijvoorbeeld in een sector die is vastgeroest in oude gewoontes, met een inefficiënt aanbod of een onvoldane vraag tot gevolg. In zulke gevallen kunnen nieuwkomers via innovatie de werking van zo’n sector voorgoed veranderen”, zegt de strateeg.

Om zulke wereldverbeterende thema’s van de toekomst te kunnen erkennen, kijkt hij gek genoeg naar het verleden. “Wij noemen het de geschiedenis van de toekomst. Trends uit het verleden helpen ons in te schatten welke trends niet alleen vandaag relevant zijn, maar ook een lang leven beschoren zijn”, zegt hij. “Thema’s die historisch gezien van fundamenteel belang waren, zijn dat vandaag ook nog vaak en zullen dat in de toekomst ook zijn.”

Gezondheidszorg is zo’n thema. “Innovatie in de gezondheidszorg komt uiteindelijk voort uit onze overlevingsdrang, die in het verleden ook al tot tal van langdurige innovaties heeft geleid”, zegt David Docherty. De behoefte aan efficiëntie is ook zo’n fundamentele drijfveer die al eeuwen maatschappelijke en economische ontwikkelingen voortstuwt.

Er zijn wel wat beleggingsthema’s die tegemoetkomen aan de structurele uitdagingen van de toekomst, aldus de strateeg. Landbouw- en waterhuishouding bijvoorbeeld. “Tegen 2050 moeten we 70 procent meer voedsel produceren, maar met een veel lagere koolstofvoetafdruk. Van een uitdaging gesproken”, zegt hij. Digitale infrastructuur is ook een sector waar de vraag structureel groter zal blijven dan het aanbod. En de circulaire economie moet de onbalans tussen het groeiende aantal mensen en het slinkende aantal natuurlijke hulpbronnen en grondstoffen zien glad te strijken.

Azië en robots

Niet alleen een historische, maar ook een geopolitieke blik is nodig om als belegger succesvol in te spelen op langetermijntrends, vindt Adrian Daniel. Hij is fondsbeheerder bij de Duitse vermogensbeheerder MainFirst. Volgens hem mogen beleggers het opkomende belang van Azië in de wereldeconomie niet aan zich laten voorbijgaan. “Het Westen is economisch enorm afhankelijk geworden van Azië”, zegt hij. Die afhankelijkheid is vooral het geval voor halfgeleiders. “Zonder de chips die in Azië worden gemaakt, zou er bij ons geen productie zijn van auto’s, laptops, smartphones enzovoort.”

Ook voor een aantal sectoren gelinkt aan de energietransitie is Azië dominant. “Geen enkele van de Europese autoconstructeurs zit in de top tien van producenten van elektrische auto’s. Ook de markt voor batterijen wordt gedomineerd door Aziatische bedrijven. Het Westen zet zwaar in op hernieuwbare energie, maar het gros van de metalen en mineralen die daarvoor nodig zijn, komt uit China”, schetst hij.

Om in te haken op de structurele opkomst van Azië, doen beleggers er goed aan geografisch breed genoeg gediversifieerd te zijn, zodat ze een stukje van die trend kunnen meepikken. “In de MSCI World (de standaardindex voor aandelen wereldwijd, nvdr) bestaat 70 procent van de marktkapitalisatie uit Amerikaanse bedrijven, terwijl in de Forbes 500, de lijst met de grootste bedrijven ter wereld, de helft Aziatisch is. Die verdeling moet in de toekomst beter in de aandelenindexen worden weerspiegeld”, stelt hij.

De deglobalisering is volgens Daniel ook een belangrijke drijfveer voor bepaalde trends en thema’s. De angst van het Westen dat het te afhankelijk van China is, maakt dat westerse bedrijven gestaag vestigingen dichter bij huis brengen. De stijgende loonkosten in China versterken dat. Die trend speelt zeer sterk in de kaart van de sector van de robotisering en de automatisering. “Dat zogenoemde reshoring, maar ook de inflatie, zorgt bij bedrijven voor een structurele nood aan automatisering. De orderboeken bij automatiserings- en robotiseringsbedrijven groeien sterk aan, ondanks de verwachte economische vertraging”, zegt hij. “In China alleen al is er een enorm sterke prikkel om te automatiseren door de verouderende arbeidsbevolking.”

Defensief en dynamisch

De strategen van Deutsche Bank hebben hun thema-universum opgedeeld in een driehoek met drie grote trends: technologie, demografie en duurzaamheid. In die driehoek hebben ze een tiental thema’s gedefinieerd. “Wij lichten er vier uit, die in de toekomst veel aandacht zullen krijgen: de energietransitie, cyberbeveiliging, gezondheidszorg en infrastructuur”, zegt Wim D’Haese, strateeg bij de Duitse grootbank.

Gezondheidszorg en infrastructuur stoelen vooral op de demografische trend van de komende decennia. “We zullen met steeds meer zijn en we zullen steeds ouder worden”, zegt D’Haese. Als men de wereld met meer en oudere mensen leefbaar wil maken, hebben die twee thema’s structureel de wind in de zeilen.

Cyberbeveiliging en energietransitie hebben een dynamischer groeiprofiel dan gezondheidszorg en infrastructuur. “Cybersecurity zal tot 2030 met meer dan 12 procent per jaar groeien. En voor de energietransitie zal er tegen 2050 voor 130.000 miljard dollar moeten worden geïnvesteerd”, zegt de strateeg. “Cyberbeveiliging is net als de energietransitie heel technologiegedreven en daarmee als belegging zeer gevoelig voor renteschokken en zwaardere terugvallen. Gezondheidszorg en infrastructuur zijn daarentegen meer defensieve opties in onze langetermijnthema’s. De combinatie van die vier zorgt voor een goed evenwicht.” Veel van de langetermijnthema’s overlappen elkaar. “Infrastructuur is bijvoorbeeld niet alleen bruggen en wegen, maar ook datacenters, glasvezelnetwerken of energie-infrastructuur die onontbeerlijk zal zijn voor de energietransitie”, klinkt het. Beleggers die ervoor kiezen de langetermijnbril op te zetten, moeten zich ook niet laten afleiden door periodes zoals het afgelopen tumultueuze beursjaar. “Je moet door die cycli heen kijken”, zegt Wim D’Haese. “Het heeft geen zin op basis van de rentepolitiek van centrale banken in en uit bepaalde langetermijnthema’s te stappen.”

Vermijd langetermijnfouten

Het pad van trend- en themabeleggen is niet vrij van valkuilen en uitdagingen. Een eerste bedenking is dat niet elke trend zich even goed leent voor aandelenbeleggers. “Een belangrijke vraag is of er te investeren valt in een bepaald thema”, zegt David Docherty. “In sommige thema’s zijn overheden of universiteiten dominante spelers. Daar ben je als belegger niets mee.”

Het is niet omdat iets een trend is, dat er daarom in te beleggen valt, zegt ook Wim D’Haese “De taak van onze fondsbeheerders is in de verschillende thema’s te zoeken naar bedrijven die op de beurs noteren en daar een portefeuille mee te bouwen. Onze bedoeling is steeds doorheen de hele keten van een bepaald thema te investeren. Daarmee krijg je voldoende diversificatie in een portefeuille.” Als voorbeeld geeft hij de energietransitie. “Dat kan gaan van bedrijven actief in de opwekking van groene energie, tot transmissie en opslag, maar even goed bedrijven in groene mobiliteit.”

Langetermijnthema’s hoeven niet per se de kern uit te maken van elke langetermijnbeleggingsportefeuille, aldus Wim D’Haese. “De kern van de portefeuille kan het best nog steeds de gemiddelde markt weerspiegelen, maar daaromheen kun je satellietportefeuilles bouwen die op bepaalde thema’s inspelen”, legt hij uit.

Beleggers mogen ook niet de fout maken om, nadat ze een langetermijntrend of thema hebben herkend, daar meteen grote sommen in te beleggen. Soms is de tijd daar gewoon nog niet rijp voor. “Kijk naar de technologietrends rond de millenniumwisseling. Veel van de technologische zaken die toen werden voorspeld, zijn ondertussen wel uitgekomen, maar daarom was het toen nog niet het ideale instapmoment. Ook voor langetermijnthema’s is het belangrijk dat je er tegen een correcte prijs in stapt”, zegt Docherty. “Het is niet omdat je een thema hebt ontdekt, dat plots alle andere vuistregels van beleggen niet meer opgaan.”

Themabeleggen vergt dezelfde discipline als gewoon beleggen. Je kunt als belegger te veel betalen voor een aandeel en daarmee het rendement fnuiken. “Als een bepaald thema aanslaat, trekt dat enorm veel kapitaal aan. Dat kan tijdelijk bepaalde businessmodellen doen floreren die later niet levensvatbaar zullen blijken. Het kan er bovendien toe leiden dat beleggers tegen te hoge aandelenkoersen in dat thema stappen. Daarom is het cruciaal van onderuit de juiste bedrijven in een bepaald thema te selecteren”, zegt de Schroders-strateeg.

Daarnaast is het ook zaak een onderscheid te maken tussen een hype en een duurzaam structureel thema. “Sommige thema’s kunnen structureel lijken, maar binnen de kortste keren weer van het toneel verdwijnen”, waarschuwt Adrian Daniel tot slot.