Meer en meer spaarders willen niet dat hun bank controversiële bedrijven financiert met hun spaarcenten. Bij spaarverzekeringen is het minder duidelijk dan bij beleggingsfondsen wat precies met het geld van de spaarders gebeurt.

We vroegen aan de top vijf in levensverzekeringen in ons land wat ze doen met het geld dat mensen storten in een tak21-levensverzekering. Doorgaans komt dat geld in één groot fonds van de verzekeraar terecht. De verzekeraar moet er dan voor zorgen dat de beleggingen in dat fonds overeenkomen met zijn verplichtingen. Stel dat iemand een tak21-verzekeringscontract tekent met een gegarandeerd rendement van 1 procent, dat na acht jaar op vervaldag komt, dan kan de verzekeraar die verplichting afdekken door een obligatie te kopen met een coupon van 1 procent en een looptijd van acht jaar.

Bij een tak23-levensverzekering is dat helemaal anders. De verzekeraar stort het geld van de beleggers door naar beleggingsfondsen en maakt geen beloftes over het rendement. Als die fondsen op winst staan wanneer de verzekerde zijn geld terugvraagt, dan is de winst voor de verzekerde. Staan de fondsen op verlies, dan is het verlies ook voor rekening van de belegger.

Bij tak21-levensverzekeringen zijn er gegarandeerde rendementen, die grosso modo van 0 tot 1 procent variëren. Met een nulrendement beloven de verzekeraars het ingelegde kapitaal terug te betalen. Daarnaast doen de verzekeraars hun best zo veel mogelijk rendement te genereren, maar zonder verdere garanties.

Wat is tak21?

Een levensverzekering is een contract met drie partijen: een verzekeringnemer, een verzekerde en een begunstigde. Eenzelfde persoon kan ook die drie partijen tegelijk zijn. In dat geval gaat het om een zuivere spaar- of beleggingsverzekering.

Bij een tak21-levensverzekering garandeert de verzekeraar een minimaal rendement per jaar dat het geld in het contract blijft zitten. In de goede jaren krijgt de verzekeringsnemer ook een deelneming in de winst van de verzekeraar, in de slechte jaren niet. De verzekeraar moet bij elke storting 2 procent belasting inhouden en doorstorten naar de Belgische schatkist. Als het geld acht jaar in het tak21-contract blijft of er een overlijdensdekking van 130 procent is afgesloten, zijn de intresten verder wel volledig vrijgesteld van belastingen.

Wat is tak23?

Een tak23-levensverzekering is niet veel meer dan de verpakking van een beleggingsfonds, meerdere beleggingsfondsen of andere activa. Het rendement en de risico’s hangen grotendeels af van die activa. Een tak23-levensverzekering met een onderliggend aandelenfonds is minstens even risicovol als het aandelenfonds zelf. Er bestaan ook financiële producten die een tak21 met een gewaarborgd rendement combineren met een tak23 zonder gewaarborgd rendement. Sommige financiële instellingen noemen die combinatie een tak44-levensverzekering.

De opbrengsten van een tak23-product zijn volledig vrijgesteld van roerende voorheffing. Er moet wel een premietaks betaald worden op elke storting in het contract. Stel dat u 1000 euro stort in een tak23, dan gaat daarvan 20 euro naar de Belgische fiscus. Het verzekeringsproduct start dus met een achterstand ten opzichte van een storting in een gewoon beleggingsfonds. Maar bij obligatiefondsen en gemengde fondsen gaan de belastingen er nog af op het moment dat de belegger de deelbewijzen van het fonds verkoopt.

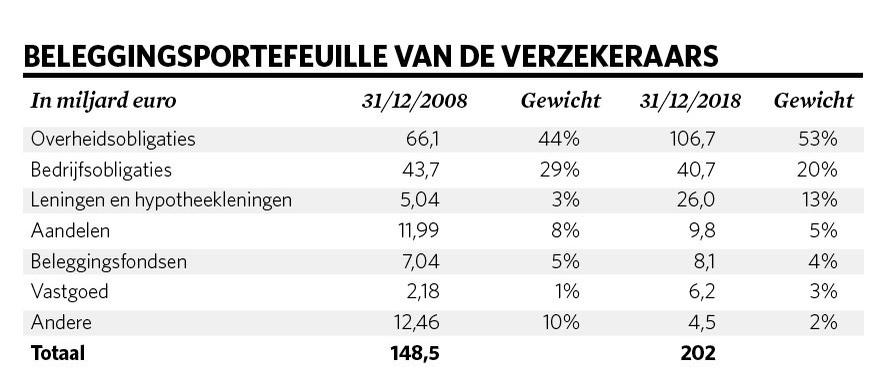

Er zijn nog altijd levensverzekeringen op de markt die 1 procent jaarlijks rendement opleveren over een periode van acht jaar of tot het einde van de looptijd van het contract. Er zijn ook levensverzekeringen met 1 procent gegarandeerd rendement, maar dan enkel voor 2019. Kijk dus goed naar de looptijd van de garanties. Tegelijkertijd leveren Belgische, en ook een heleboel andere overheidsobligaties met een looptijd van tien jaar, geen rendement meer op. Wij wilden weleens weten waarin de verzekeraars de middelen beleggen die spaarders in tak21-levensverzekeringen stoppen. Hoe kunnen de verzekeraars hun beloftes waarmaken in een wereld van negatieve rentevoeten?

Beleggingen

De antwoorden van de verzekeraars liepen sterk uiteen. KBC Verzekeringen meldde bijvoorbeeld dat het niet communiceert over de achterliggende activa van de spaarverzekeringen. Ook de woordvoerder van P&V Verzekeringen moest het antwoord schuldig blijven. AG Insurance, Belfius Verzekeringen en vooral Federale Verzekering bezorgden een vrij gedetailleerd overzicht van de beleggingen, met een historisch perspectief.

Federale Verzekering is een onderlinge en coöperatieve verzekeraar. Dat betekent dat de verzekeringsmaatschappij geen aandeelhouders heeft, waardoor winst met de klanten gedeeld wordt. Voor schadeverzekeringen gebeurt dat via een terugbetaling van een deel van de premie (restorno) en voor de levensverzekeringen via winstdeelnames (ristorno). Ook P&V Verzekeringen is een coöperatieve vennootschap. De andere drie verzekeraars maken deel uit van een beursgenoteerde groep, die elk halfjaar bij de aandeelhouders verantwoording moet afleggen voor de winst of het verlies.

Een woordvoerder van Federale Verzekering legt uit dat de beleggingsportefeuille voor de levensverzekeringsactiviteiten de voorbije zeven jaar is toegenomen van minder dan 1,3 miljard tot meer dan 2,5 miljard euro. Verder in de tijd kan hij de verdeling van de verschillende beleggingen in de portefeuille niet geven.

Bij Federale Verzekering is het percentage bedrijfsobligaties verminderd tegenover zeven jaar geleden. Het gewicht van overheidsobligaties is min of meer hetzelfde gebleven, maar er zitten meer obligaties uit Centraal- en Oost-Europa in de portefeuille. “Hoewel nog altijd 35 procent van de obligatieportefeuille gelinkt is aan België, is de portefeuille meer gediversifieerd.

Aandelen en vastgoedaandelen maken 11 procent van de portefeuille uit, tegenover 10 procent zeven jaar geleden. “Maar het aandelenrisico is deels ingedekt”, zegt de woordvoerder. “Daarnaast is de portefeuille ook verder gediversifieerd met leningen, investeringen in infrastructuurprojecten en vastgoed, voornamelijk rusthuizen en studentenhuizen.”

AG Insurance zegt meer dan vroeger te investeren in vastgoed, infrastructuur, hypothecaire leningen en langlopende leningen voor projecten die aan de overheid gerelateerd zijn. Belfius Insurance zet de jongste vijf jaar meer in op aandelen en vastgoed, ten koste van obligaties en leningen.

De beleggingsportefeuilles van de individuele verzekeraars wijken niet zo veel af van het gemiddelde van de sector. De Nationale Bank van België houdt de vinger aan de pols in haar jaarlijkse rapport over de financiële stabiliteit. In zijn jongste rapport merkt de financieel toezichthouder op dat de blootstelling van de verzekeraars aan vastgoed in twee jaar gestegen is van iets meer dan 10 naar iets meer dan 14 procent. Daar zijn zowel rechtstreeks investeringen in vastgoed, hypotheekleningen als vastgoedaandelen en -fondsen inbegrepen. Die blootstelling is groter dan bij de gemiddelde verzekeraar in Europa (9%).

De Nationale Bank waarschuwde onlangs dat de Belgische banksector heel kwetsbaar is voor een crash van de vastgoedprijzen in ons land. Voor de verzekeraars is de situatie niet zorgwekkend, maar de Nationale Bank houdt dat risico duidelijk ook bij de verzekeraars in de gaten.

Lage rente

De verzekeraars AXA deed eind 2016 een terugkoopactie voor de immens populaire Crest20-levensverzekeringen die levenslang jaarlijks 4,75 procent rente opleverden. Ook Ethias lanceerde verschillende acties om af te geraken van de voor de klanten zeer voordelige, maar voor de verzekeraar peperdure First-levensverzekeringen met een levenslang gegarandeerd rendement. Beide verzekeraars stopten volledig met de verkoop van levensverzekeringen, terwijl ze ooit bij de grote jongens onder de levensverzekeraars hoorden. Deze verzekeraars verslikten zich in de levenslang gegarandeerde hoge rentevoeten door de ongeziene lage rentevoeten van de jongste jaren.

Het is onmogelijk voor verzekeraars hun verplichtingen volledig af te dekken. Er bestaan tegenwoordig wel overheidsobligaties op 100 jaar, maar die leveren nauwelijks rendement op en dergelijke uitgiftes zijn uitzonderlijk. Als een individu een levensverzekering afsluit die pas afloopt wanneer hij of zij met pensioen gaat of bij een overlijden, dan zijn er geen obligaties of andere financiële instrumenten die dat jaarlijks gegarandeerde rendement opbrengen.

NN Belgium stopte niet met levensverzekeringen, maar de verzekeraar specialiseerde zich in tak23-producten en bouwt de tak21-producten structureel af. “Door de historisch lage intrestvoeten vinden wij dat product niet toekomstbestendig. Wij denken dat die lage rente een structureel – en geen tijdelijk – probleem is. Verzekeraars hebben nooit eerder te maken gehad met negatieve rentes op overheidsobligaties. Wij vinden het gevaarlijk hogere intrestvoeten te garanderen dan wat verzekeraars met veilige beleggingen kunnen verdienen. De rendementen van tak21-levensverzekeringen zijn laag en zullen laag blijven. Daarom zijn wij gestopt met dergelijke spaarverzekeringen”, legt CEO Jan Van Autreve uit.

Van Autreve verklaart dat levensverzekeraars door de Europese kapitaalregels voor verzekeraars (Solvency II) anders zijn beginnen te beleggen. “Solvency II bepaalt dat je een voldoende grote kapitaalbuffer moet hebben. De situatie voor en na Solvency II kan je bijna niet vergelijken. Vroeger konden verzekeraars schokken op de aandelenmarkten opvangen. Ze moesten verliezen niet in één keer nemen, maar konden die spreiden over verschillende jaren. Verzekeraars gebruikten aandelen en vastgoed om te voldoen aan het laatste stukje van hun heel lang lopende verplichtingen dat ze niet met obligaties konden indekken.”

Solvency II heeft beleggen in aandelen evenwel duur gemaakt. Verzekeraars moeten er grote kapitaalbuffers voor aanleggen. Daarom zijn ze op zoek gegaan naar alternatieve beleggingen, zoals hypothecaire leningen (in samenwerking met een bancaire partner), of door hypotheekportefeuilles, vastgoed en infrastructuur te kopen. Die beleggingen lijken een beetje op obligaties, maar bieden nog een tikkeltje meer rendement.

“Wij specialiseren ons liever in tak23-levensverzekeringen, niet enkel voor particulieren maar ook voor bedrijven die een groepsverzekering aan hun werknemers willen aanbieden”, stelt Van Autreve. “Het risico van tak23-levensverzekeringen is groter, maar als mensen op tijd beginnen te sparen en recurrent sparen, dan kunnen ze de schommelingen van de financiële markten op de lange termijn uitvlakken. Het vergt een zekere financiële geletterdheid van de klanten en een goede begeleiding door de tussenpersonen, maar volgens ons is het voor pensioen- en vermogensopbouw een betere oplossing dan een tak21-verzekering.”

Duurzame beleggingen

Verschillende verzekeraars hebben al laten weten dat ze het duurzaamheidslabel van de sectorfederatie Febelfin hebben aangevraagd voor een aantal van hun tak23-fondsen. De beleggers zullen er in de toekomst dus voor kunnen kiezen enkel duurzame beleggingsfondsen op te nemen in hun beleggingsverzekering.

Meer en meer mensen zijn bezorgd over wat precies met hun centen gebeurd. Ze willen liever niet dat met hun spaargeld bijvoorbeeld wapenproducenten worden gefinancierd, of kledingwinkels die kleding laten maken in onveilige fabrieken. Met een tak21-verzekering zijn de spaarders daar niet zeker van. Navraag bij Febelfin leert dat geen enkele verzekeraar tot nu toe een duurzaamheidslabel heeft aangevraagd voor een tak21-product.

“Een grote bekommernis rond levensverzekeringsproducten is dat ze helemaal niet transparant zijn. Er zijn geen halfjaarlijkse of jaarlijkse verslagen met een gedetailleerde beleggingsportefeuille, zoals bij een beleggingsfonds (bevek). Het is dan ook onmogelijk een duidelijk zicht te hebben op wat precies in die levensverzekeringen zit”, zegt Sebastien Mortier, een van de medewerkers van FairFin, een organisatie die mensen stimuleert geld in te zetten voor maatschappelijke verandering.

“We hebben geen recente vergelijkende analyse van de verzekeringssector gemaakt”, geeft Mortier toe. Hij verwijst naar de Eerlijke Verzekeringswijzer die de Nederlandse verzekeringsmaatschappijen een score toekent op basis van criteria voor duurzaam en verantwoord beleggen, gaande van klimaatverandering tot mensenrechten. Allianz en NN, twee verzekeraars die ook op de Belgische markt actief zijn, zijn in die wijzer opgenomen. Allianz scoort door de band slechter dan NN.