Waarom maken kasbons een comeback? Zijn die beter dan termijnrekeningen? En brengen ze meer op dan staatsbons? Op 4 september loopt de staatsbon af, waarop een half miljoen Belgen voor bijna 22 miljard euro intekenden. We proberen u de komende weken inspiratie te geven, zodat u tegen september weet wat u met het vrijgekomen geld kunt doen.

In september komt een nieuwe staatsbon op één jaar uit, maar deze keer zullen beleggers op de rente 30 procent roerende voorheffing betalen in plaats van 15 procent. Daardoor zullen kasbons, termijnrekeningen en spaarrekeningen gemakkelijker de vergelijking kunnen doorstaan. De rente op de staatsbon wordt op 3 september bekendgemaakt door het Federaal Agentschap van de Schuld.

Verschillende banken hebben de kasbon vanonder het stof gehaald. Een kasbon is een effect, een schuldbewijs dat een bank uitgeeft, net zoals een staatsbon een schuldbewijs is dat de Belgische staat uitgeeft. Bij oudere mensen wekken kasbons mogelijk nostalgische herinneringen op, omdat de papieren kasbon vroeger in de kluis kon worden gestopt, of doorgegeven aan de kinderen of kleinkinderen buiten het zicht van de fiscus.

Vandaag zijn alle kasbons noodgedwongen digitaal. De rente wordt netjes belast tegen 30 procent en wanneer een kasbon van hand verandert, wordt die transactie geregistreerd.

Is een kasbon beter dan een termijnrekening?

Wanneer u een jaar geleden de staatsbon via de bank heeft gekocht, staat die op een effectenrekening of zit die in een effectendossier. Ook een kasbon komt op zo’n effectenrekening terecht. Aan die effectenrekening kunnen jaarlijkse kosten voor het beheer verbonden zijn. Check die kosten vooraf. Een termijnrekening is een rekening, zoals de naam zegt. Beide spaarproducten worden gedekt door het Garantiefonds tot 100.000 euro per persoon en per bank, net zoals spaarrekeningen.

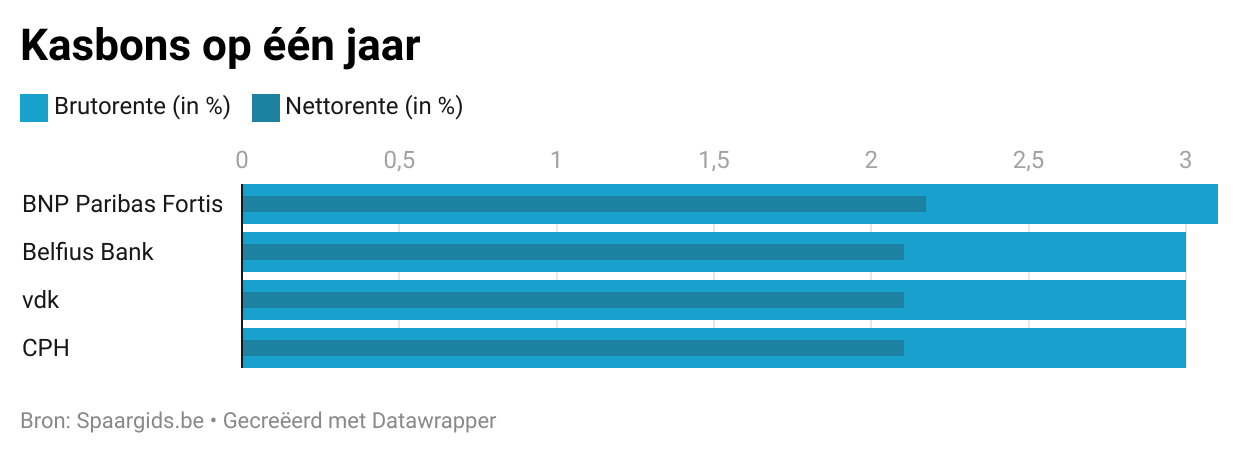

De grootbanken BNP Paribas Fortis en Belfius hebben met veel bombarie de comeback van de kasbon aangekondigd. Ook de kleine banken vdk en CPH Bank (met 28 kantoren, voornamelijk in Henegouwen) hebben hun aanbod nieuw leven ingeblazen en mikken op een nichepubliek met respectievelijk een kasbon met energie-impact en een ‘gewone’ kasbon.

BNP Paribas Fortis biedt kasbons op één, twee of vijf jaar aan. De een- en tweejarige kasbons van de grootste bank van ons land bieden een rendement van 3,1 procent bruto, of 2,17 procent netto. De vijfjarige belooft 2,65 procent bruto (1,855% netto). Inschrijven kan vanaf 200 euro tot en met 4 september, tenzij het zo’n groot succes wordt dat de bank de uitgifte vervroegd afsluit. BNP Paribas Fortis heeft het totale bedrag voor elke looptijd beperkt tot 1 miljard euro.

Verschillende banken halen als voordeel voor kasbons aan dat sparen kan met kleine bedragen, maar dat argument gaat niet altijd op. Bij Belfius is het minimaal 250 euro. Bij CPH zijn de standaardbedragen voor de kasbons 250, 500, 1.000, 2.500, 10.000 of 25.000 euro. Bij vdk kunnen enkel veelvouden van 100 euro, met een minimum van 200 euro. Dezelfde minima gelden voor termijnrekeningen bij vdk.

Meer keuze in termijnrekeningen

Een ander argument dat sommige grootbanken gebruiken om kasbons nieuw leven in te blazen, is dat de kasbon een transparant spaarproduct is. Tot voor enkele jaren waren termijnrekeningen even transparant als kasbons. Sommige banken verklaarden de kasbons volledig dood of noemden het een relikwie uit het verleden. De termijnrekening nam de plaats van de kasbons in. Verschillende banken zijn de termijnrekeningen echter tijdens de jaren dat de rente ultralaag was, beginnen gebruiken als een instrument om grote vermogens aan zich te binden.

De rente op termijnrekeningen is bij verschillende banken, net zoals de rente op woonkredieten, voorwerp van onderhandeling geworden tussen banken en klanten. Hoe meer andere producten de klant bij de bank afneemt, hoe meer geld de klant bij de bank parkeert, hoe sterker zijn onderhandelingspositie.

Dat is bijvoorbeeld het geval bij KBC, waar u op de website geen rentevoeten kunt terugvinden. U moet die opvragen in het kantoor of via andere kanalen. Bij de recente kwartaalresultaten hield CEO Johan Thijs de lippen op elkaar over de commerciële acties die KBC plant om zijn deel van de staatsbonmiljarden binnen te halen. Tot nu houdt de bank zich afzijdig in het hele kasbongebeuren. Dat is bijvoorbeeld niet het geval bij vdk waar de rente op de kasbon exact even hoog is als op de termijnrekening.

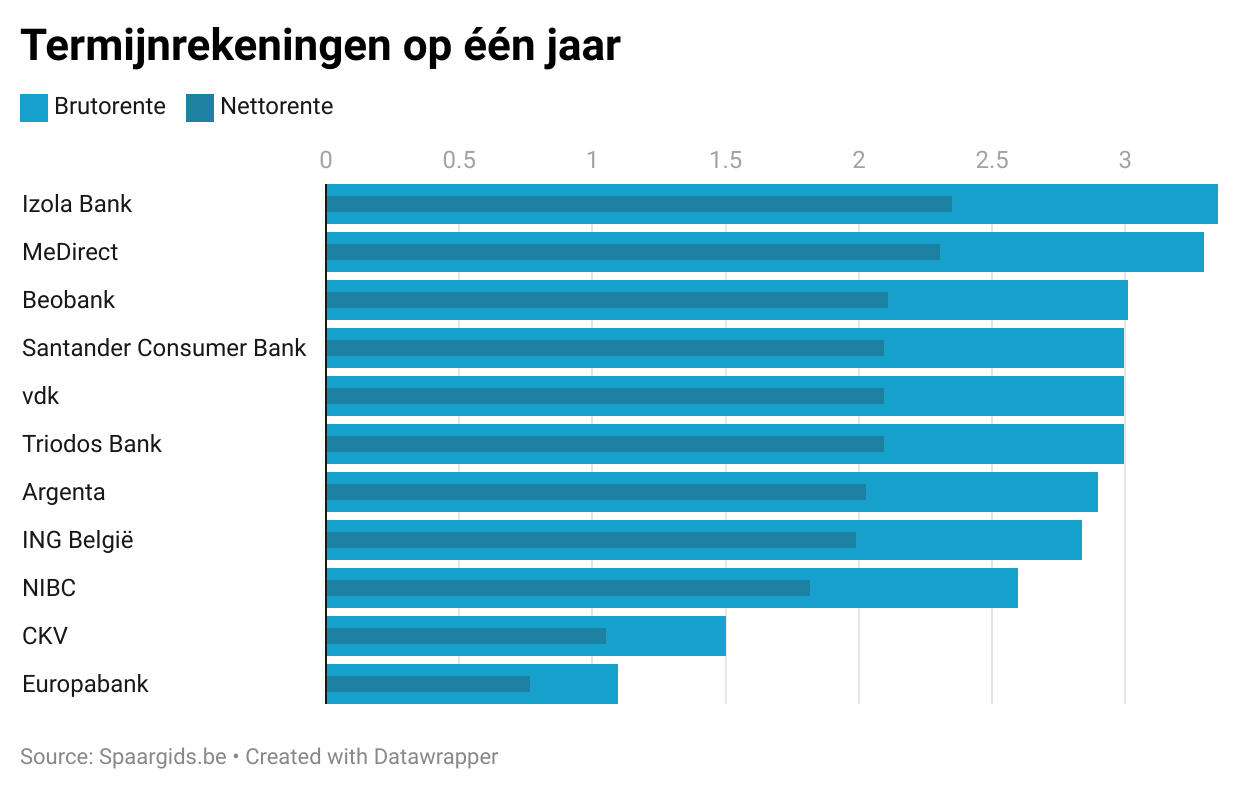

Deutsche Bank is er wel heel transparant over dat ze enkel klanten met grote bedragen een degelijke vergoeding geeft op termijnrekeningen. De rentevoeten zijn gewoon te vinden op de website. De bank biedt op termijnrekeningen met een looptijd van één jaar 3,01 procent bruto (2,11%) aan klanten met meer dan 100.000 euro op een termijnrekening en 3,05 procent (2,14%) aan klanten met meer dan 500.000 euro op een rekening.

Daarnaast zijn er heel wat internetbanken, maar ook klassieke banken als Argenta, die termijnrekeningen aanbieden met competitieve rentetarieven, zonder dat er een groot minimumbedrag wordt gevraagd. Let wel op: de hoogste rente is te vinden op termijnrekeningen van Izola Bank, de bank van de badkamerfamilie Van Marcke. Dit is een buitenlandse rekeningen bij een Maltese bank, die de roerende voorheffing niet afhoudt. Dat betekent dat u de rekening moet aangeven aan het centraal aanspreekpunt (CAP) van de Nationale Bank en de rente-inkomsten moet aangeven.

Bij ING kunnen spaarders zich voor 20 augustus ‘preregistreren’ voor termijnrekeningen. Ze krijgen dan een bonus van 0,2 procentpunt boven op de normale rente. De klanten krijgen dan tussen 20 en 30 augustus bericht over de normale rentevoet en kunnen dan beslissen of ze hun bonus incasseren en inschrijven op de termijnrekeningen. Volgens ingewijden zal de bank de staatsbonrente proberen te matchen. KBC had, volgens de krant De Tijd, tot eind juni een soortgelijke vroegboekactie lopen, waarbij spaarders konden inschrijven op termijnrekeningen met een looptijd van een jaar of zes maanden die vanaf september zou beginnen te lopen. Bij KBC werd er minimaal 2,75 procent bruto op één jaar beloofd, met de bijkomende belofte dat de rente zou worden verhoogd als de rente op de Belgische overheidsobligaties (OLO) in september meer dan 3,1 procent rente zou bedragen. Die eenjarige overheidsobligaties zijn de referentie waar de rente op de staatsbon aan vast wordt gehaakt. Vandaag zit die OLO-rente tussen 3 en 3,1 procent.

Als u uw geld langer dan één jaar kunt missen, kunt u ook kasbons of termijnrekeningen met andere looptijden bekijken. Die brengen niet altijd meer op, omdat we voorlopig nog altijd met een omgekeerde rentecurve zitten. In normale tijden krijgt u een hogere vergoeding, naarmate u uw geld langer uitleent aan de bank, maar soms is het omgekeerde waar, omdat er renteverlagingen van centrale banken in het verschiet liggen of omdat er veel onzekerheid is over wat de toekomst brengt.

Lees ook: