De Bel-20-index heeft het slechtste kwartaal sinds het vierde kwartaal van 2008 achter de kiezen. Anderhalf miljoen Belgen beleggen voor hun oude dag in aandelen en obligaties via een pensioenspaarfonds. Bleven die fondsen overeind tijdens de beursstorm van de voorbije maanden?

Pensioenspaarfondsen beleggen in aandelen en in obligaties. De dynamische fondsen beleggen meer in aandelen dan in obligaties. Bij de defensieve fondsen is die verhouding omgekeerd: meer obligaties en minder aandelen. Daarnaast zijn er ook enkele gebalanceerde pensioenspaarfondsen op de markt, die het geld van de spaarders ongeveer fiftyfifty in aandelen en obligaties investeren. De obligaties bezorgen de beheerders nog niet zoveel kopzorgen, de aandelen des te meer.

Wegens hun specifieke reglementaire kader en hun ontstaansgeschiedenis beleggen pensioenspaarfondsen meer in small caps, meer in bedrijven uit de eurozone en ook meer in Belgische aandelen dan sommige andere beleggingsfondsen. Het is dus niet zo vreemd om Belgische aandelen als vertrekpunt te nemen.

Bel-20 verloor 27 procent sinds Nieuwjaar

De index van de twintig Belgische steraandelen ging het afgelopen kwartaal 27 procent onderuit. Het is geleden van het vierde kwartaal van 2008 dat de Bel-20 zo’n crash kende. Het scheelde maar een haar of het eerste kwartaal van 2020 was de geschiedenis ingegaan als het slechtste kwartaal sinds het ontstaan van de Bel-20 in 1991. Het ging ontzettend snel. Op 17 februari sloot de Bel-20 op 4200 punten, het hoogste peil sinds 2007. Van de piek in februari tot de bodem midden maart verloor de Bel-20 liefst 43 procent van zijn waarde.

Van de twintig Bel-20-bedrijven zijn er slechts twee die vandaag meer waard zijn op de beurs dan drie maanden geleden. Het gaat om de supermarktketen Colruyt (+5,6%) en de biofarmagroep UCB (+6,5%). Net zoals de Belgische hamsteraars vooral bij de winkelketen met de laagsteprijsgarantie de rekken leegroofden, stonden beleggers vooral voor het aandeel Colruyt aan te schuiven. Concurrent Ahold Delhaize wist het verlies over het afgelopen kwartaal te beperken tot minder dan 4 procent, te midden van instortende beurskoersen.

UCB genoot van het momentum voor de farmasector en legde beter dan verwachte jaarresultaten voor. Buiten de Bel-20 kwam Curetis met een snelle coronatest op de proppen, ontwikkeld door zijn Chinese partner BGI Group. Volgens Curetis is er synergie met zijn diagnosesysteem Unyvero voor het herkennen van een soort longontsteking. Het leverde het aandeel een fabelachtige beurswinst van 88,5 procent op.

Banken en schulden

Tot daar het goede nieuws, op nog wat kleine lichtpuntjes buiten de Bel-20 na, zoals de elektriciteitsnetbeheerder Elia (+22%), die met zijn gereguleerde inkomsten en rotsvast dividend door beleggers als schuiloord wordt gebruikt nu zowat alle bedrijven hun dividenden schrappen.

Achttien van de twintig Bel-20-bedrijven werden minder waard op de beurs. De waarde van aandelen als ING (-53,3%) en AB InBev (-46,5%) halveerde het afgelopen kwartaal zelfs. Het is niet zo verwonderlijk dat banken terrein verliezen, want zij riskeren verliezen op ‘slechte’ kredieten die niet of niet meer volledig zullen worden terugbetaald en zij moeten van overheden en toezichthouders kredieten blijven verstrekken om de economie draaiende te houden. KBC hield het koersverlies beperkt tot ongeveer 40 procent. De bierbrouwer AB InBev was al langer zijn statuut van beleggerslieveling kwijtgespeeld, omdat de mot in de groei zat en de schulden maar moeilijk naar beneden gingen. Buiten de Bel-20 bij de met schulden en problemen overladen tapijtenboer Balta ging er het afgelopen kwartaal zelfs 68 procent van de beurswaarde af.

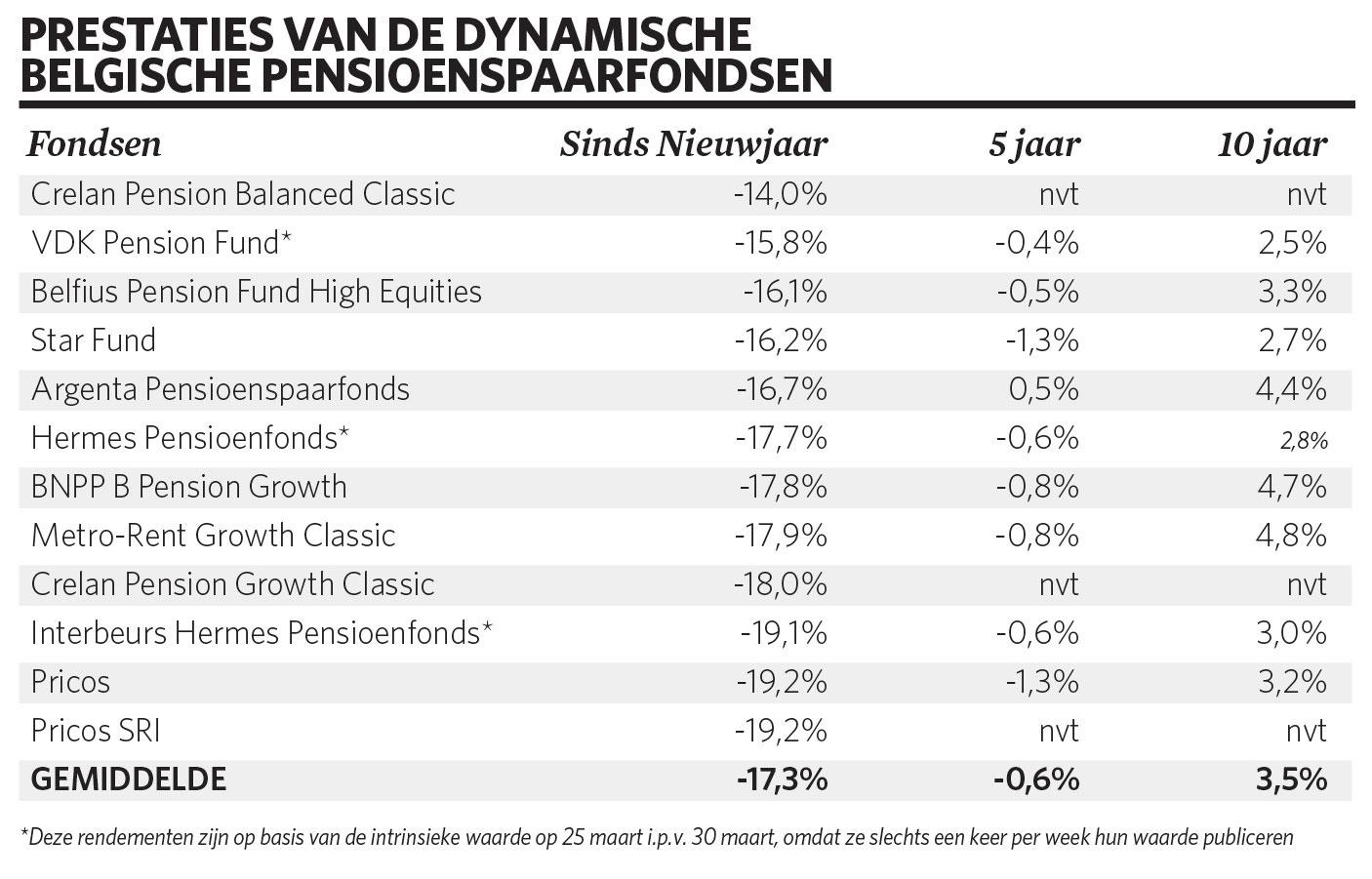

Hoe presteerden de pensioenspaarfondsen in het eerste kwartaal van 2020?

Het coronavirus richtte vooral bij de dynamische pensioenspaarfondsen heel wat schade aan, maar de schade is al minder dan midden maart het geval was. Gemiddeld slonk de pensioenspaarpot met 17 procent tegenover eind vorig jaar.

De neutrale pensioenspaarfondsen verloren gemiddeld bijna 14 procent en de defensieve pensioenspaarfondsen wisten de verliezen gemiddeld te beperken tot iets minder dan 10 procent.

Zelfs in het afschuwelijk slechte beursklimaat van de voorbije anderhalve maand viel er geld te verdienen met aandelen. De pensioenspaarfondsen hebben professionele beheerders die getraind zijn om aandelen op te pikken wanneer ze goedkoop zijn en de grootste risico’s uit de portefeuille te weren. We zullen pas over enkele maanden of misschien zelfs jaren kunnen beoordelen welke beheerders in deze ongeziene omstandigheden het hoofd koel hielden.

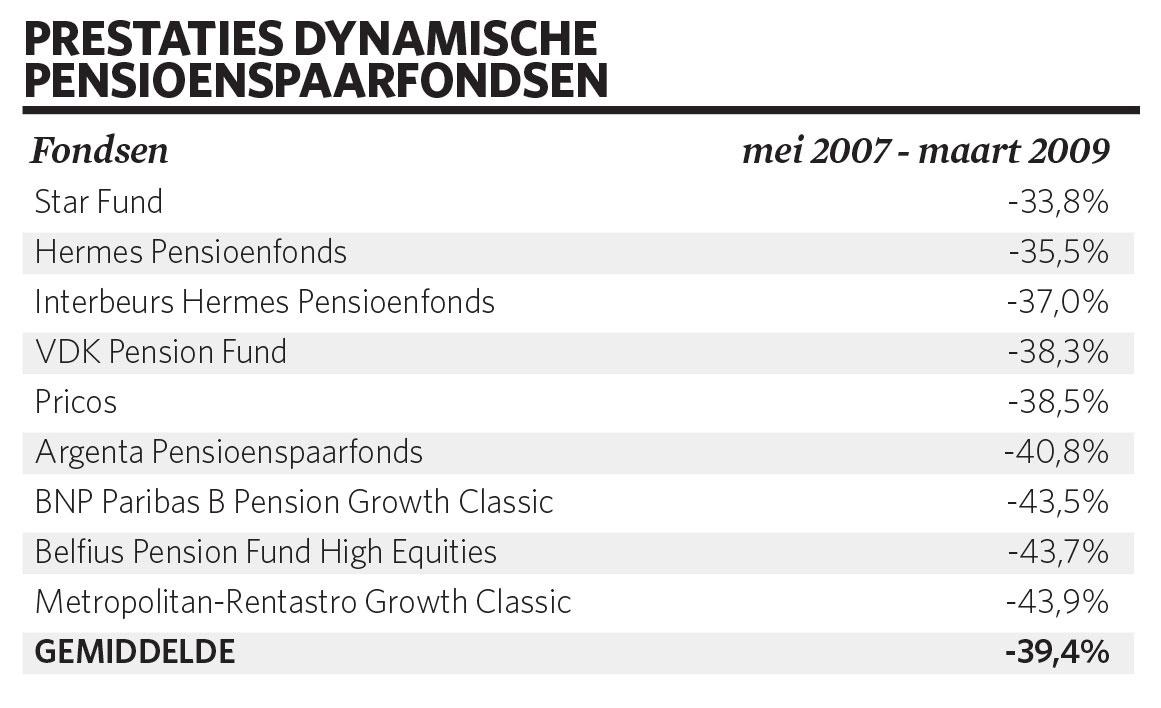

Hoe presteerden de pensioenspaarfondsen tijdens de bankencrisis?

De voorlopige bodem van de crash ligt in maart, maar beleggers en economen zijn geen virologen of epidemiologen. Zolang we niet zeker weten hoe het met het coronavirus afloopt, is het nog moeilijker dan anders om vooruit te blikken.

Het is niet gezegd dat de beurzen dezelfde weg opgaan als in de dramatische periode 2007-2009, maar het is ook niet gezegd dat alle leed op de beurs geleden is. We moeten er bij vertellen dat de beurzen vanaf het dieptepunt van 9 maart 2009 weer spectaculair herstelden. Maar het hoogtepunt van de Bel-20 van ongeveer 4750 punten van 23 mei 2007 hebben we tot nu toe niet meer gezien.

De Bel-20 werd in 2008 met drie grootbanken in de index – Fortis, KBC en Dexia – bijzonder zwaar geraakt door de bankencrisis. Andere beursindexen braken de voorbije jaren wel de records van 2007. De Bel-20 en de meeste andere indexen houden geen rekening met de dividenden, de uitkeringen die beursgenoteerde bedrijven aan hun aandeelhouders geven om hen mee te laten genieten van de bedrijfswinsten.

De dividenden zijn een belangrijk onderdeel van het rendement van aandelen. Historisch zijn in aandelen geherinvesteerde dividenden goed voor ongeveer vier vijfde van het reële rendement. Dat is het rendement gecorrigeerd voor inflatie of stijgende consumptieprijzen.

De pensioenspaarfondsen die dividenden opstrijken, herstelden dan ook sneller van de klap dan de Bel-20. Eind 2010 waren de deelbewijzen van alle pensioenspaarfondsen meer waard dan net voor de instorting van Lehman Brothers. Eind 2013 hadden de meeste pensioenspaarfondsen ook hun piek van mei 2007 heroverd. De defensieve fondsen vielen sneller weer in de plooi dan de dynamische pensioenspaarfondsen.