Schulden kunnen de wereld vooruithelpen. Althans, een bepaald type obligaties, dat inzet op ecologische, sociale en duurzame uitdagingen. Die markt groeit en almaar meer beleggers spelen erop in. “Van een doorsnee-obligatieportefeuille weet je niet wat ze financiert. Bij dit type obligaties weet je dat exact.”

Steeds meer spaarders en beleggers willen met hun spaarcenten of beleggingsportefeuille bijdragen aan de oplossingen voor maatschappelijke en ecologische uitdagingen, zoals de klimaatopwarming, sociale ongelijkheid, biodiversiteitsverlies, de energietransitie enzovoort.

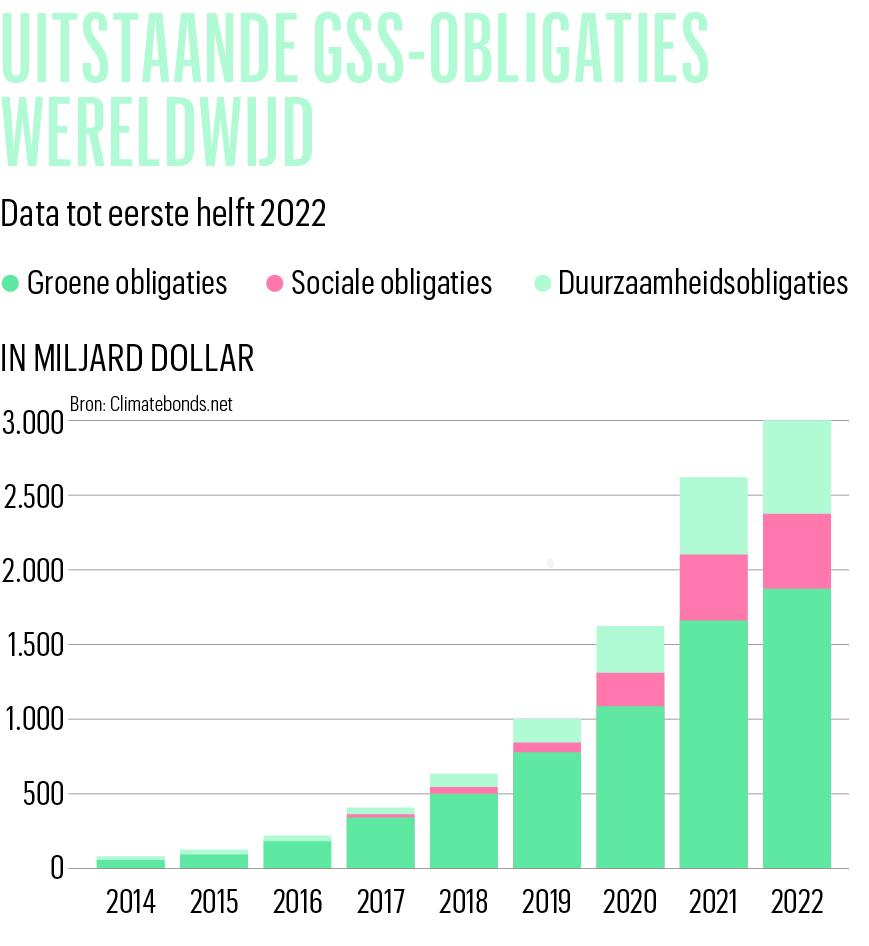

Met de rentestijgingen van het afgelopen anderhalf jaar staan obligaties weer op de radar. Obligatiebeleggers voor wie duurzaamheid en impact belangrijk zijn, vinden op de vastrentende markten een groeiend aanbod aan groene, duurzame en sociale obligaties, ook wel bekend onder de koepelterm GSS-obligaties ofwel green, social and sustainable bonds.

Die markt was eind 2022 goed voor meer dan 3.500 miljard dollar aan schuldpapier wereldwijd. Het gros daarvan, 2.200 miljard, staat op conto van groene obligaties, meer dan het viervoudige van de 500 miljard in 2018. Sociale en duurzame obligaties zijn elk goed voor meer dan 650 miljard dollar.

Gezonde vraag en aanbod

De markt voor GSS-papier onderscheidt zich vooral door de verregaande transparantie en gedetailleerde rapporteringen. “Van een doorsnee-obligatieportefeuille weet je niet wat ze financiert. Bij GSS-obligaties heb je zicht op de exacte projecten die ze financieren en de vooruitgang daarvan. Zo kun je nauwkeurig de impact van je portefeuille bepalen”, zegt Isabelle-Vic Philippe, beheerder van de obligatiestrategie bij Amundi, de grootste Europese vermogensbeheerder.

Gezien het maatschappelijke en klimaatbelang van dat type obligaties en de projecten die ze financieren, hoeft het niet te verbazen dat overheidsagentschappen er vaak een beroep op doen. “Meer overheidsagentschappen geven GSS-papier uit om hun projecten mee te financieren. Denk aan de bouw van scholen of sociale woningen. Dat past in de reikwijdte van zowel groene als sociale obligaties”, geeft Isabelle Vic-Philippe als voorbeeld. “Openbaar vervoer past dan weer meer in de duurzaamheidsomslag die nodig is.”

‘De markt voor groene obligaties is iets dynamischer, maar die van sociale obligaties boekt sterke vooruitgang’

Al zijn er onderling wel enkele verschillen. “De markt voor groene obligaties is iets dynamischer. Daar zijn de vraag en het aanbod groter, en het feit dat er meer bedrijven in actief zijn, helpt ook. Maar de markt van sociale obligaties boekt sterke vooruitgang”, zegt ze.

Voor uitgevers zijn sociale of groene obligaties niet per se duurder dan gewoon schuldpapier. “Voor groene obligaties betalen ze misschien iets meer, maximaal 0,06 procent, maar sociale obligaties noteren gelijk met traditioneel schuldpapier”, klinkt het. De beleggers hoeven dus niet in te boeten op de rendementen, vergeleken met gewone obligaties.

Dat zorgt voor een gezonde vraag en voldoende aanbod. “Het blijft een vastrentende belegging. Daar is altijd vraag naar”, verklaart Isabelle Vic-Philippe. “Vorig jaar was, zoals voor de rest van de obligatiemarkt, een lastig jaar door de renteverhogingen, maar vandaag zijn de kapitaalstromen richting groene- en sociale obligatiefondsen opnieuw op niveau. Institutionele partijen, zoals verzekeraars, willen ook een voldoende groot aanbod aan GSS-obligatiefondsen, omdat hun klanten dat vragen.” Daarnaast steekt allerhande regelgeving rond duurzaam beleggen de markt voor dat type schuldpapier een handje toe.

Positieve neveneffecten

Het aanbod aan sociale obligaties is de jongste jaren zeer sterk gegroeid, van 20 miljard euro in 2019 naar meer dan 650 miljard nu. Jaarlijks komen er voor 100 miljard euro nieuwe uitgiftes bij. Die markt heeft vooral een boost gekregen na de coronapandemie. “Toen is die markt zich versneld gaan ontwikkelen, omdat de overheden en de Europese Unie programma’s opzetten om de werkgelegenheid te ondersteunen. Die initiatieven waren volledig in lijn met wat men van sociale obligaties verwacht”, zet Isabelle Vic-Philippe.

Ook de banken zijn een belangrijke partij in die markt geworden. “Hun rol is te vergelijken met die van de nutsbedrijven in de markt voor groene obligaties. Ze zwengelen die markt wat aan”, klinkt het. “Tijdens en na corona financierden banken bijvoorbeeld leningen om kmo’s te ondersteunen, of andere projecten die de werkgelegenheid ondersteunden. Dat heeft er mee voor gezorgd dat de werkloosheid niet de pan uit rees.”

Sociale obligaties financieren projecten die tegemoetkomen aan duurzame ontwikkelingsdoelstellingen rond betaalbaar wonen, werkgelegenheid, toegang tot essentiële diensten of openbare infrastructuur. De doelgroepen van die projecten zijn vooral mensen in armoede of kwetsbare bevolkingsgroepen, zoals jongeren en ouderen.

“Cruciaal bij sociale obligaties is dat de uitgever heel goed het project en de doelgroep definieert”, zegt Isabelle Vic-Philippe. “Zo is er een Engelse bank die kredieten verleend specifiek voor mensen die heel onregelmatige inkomsten hebben, omdat ze bijvoorbeeld freelancen of verschillende jobs combineren. Om die mensen toch toegang te geven tot bankkrediet, heeft die bank daar speciale leningen voor ontworpen. En om zelf die leningen te financieren, heeft ze een sociale obligatie uitgegeven.”

Kaf en koren

Maar sociale obligaties kunnen niet alleen voor banken een nuttig financieringskanaal zijn. “Er zijn bijvoorbeeld ook telecomspelers die producten en diensten hebben ontwikkeld voor klanten uit lagere inkomensklassen, die anders geen toegang zouden hebben tot bepaalde digitale diensten. De ontwikkeling van dat aanbod financieren ze met sociale obligaties. Daarmee bereiken ze een nieuwe groep klanten. Let wel, het is geen liefdadigheid, het is echt business. Het koppelt de maatschappelijke dimensie aan het winstoogmerk van bedrijven”, legt Vic-Philippe uit.

Naast het financiële hebben zulke uitgiftes nog positieve gevolgen. “In veel bedrijven zorgde de uitgifte van dergelijke obligaties ervoor dat het financiële en het maatschappelijke en ecologische veel beter op elkaar afgestemd werden. Dat zorgde vaak voor een nieuw soort samenhang en welwillendheid. Daarnaast dragen ze positief bij aan de reputatie van bedrijven, wat ook niet onbelangrijk is”, klinkt het.

Zoals bij elk financieel product is het zaak het kaf van het koren te scheiden en de werkelijke impact van zulke instrumenten te kunnen inschatten. Er zijn verschillende kaders en criteria waarmee de uitgevers hun schuldpapier kunnen bestempelen als groen, sociaal of duurzaam. “Let wel, ze bepalen dat zelf, dus moet je er, als investeerder, achteraf wel op letten dat hetgeen ze zeggen te financieren met die obligaties, ook werkelijk gebeurt”, waarschuwt de obligatiespecialiste.

‘Wij sluiten 20 procent van het aanbod aan obligaties met een groene of sociale stempel toch nog uit’

Het risico op social of greenwashing is nooit veraf. “Wij kijken naar de ESG-ratings van de uitgevers, maar daarnaast doen we ook ons eigen onderzoek naar wat met die obligaties gefinancierd wordt. We hebben een veeleisend kader ontwikkeld, om uit te maken of bepaalde uitgiftes daar wel of niet onder vallen”, legt Isabelle Vic-Philippe uit.

Die extra waakzaamheid loont. “Door onze eigen analyse moeten we zo’n 20 procent van het aanbod aan obligaties met een groene of sociale stempel toch nog uitsluiten, omdat ze niet voldoen aan onze criteria. Zo vermijden we social of greenwashing.”

Er kunnen twee redenen zijn voor die uitsluiting. “Ofwel past de algemene strategie van het bedrijf onvoldoende in het kader voor de uitgifte van groene en sociale obligaties. Dan zitten die waarden onvoldoende in het DNA van het bedrijf. Ofwel zijn de projecten die het wil financieren onvoldoende gedefinieerd.”

Voor particuliere beleggers is het moeilijk de sociale en groene beweringen van individuele obligaties zo grondig door te lichten. “Dat vergt de juiste kennis en ervaring om dat te doen. Zoals gezegd, sluiten we nog 20 procent uit. Als je niet het risico wilt lopen daarin te beleggen, kies je beter voor een fonds waar professionelen die selectie voor jou doen.”