België blinkt uit in beursgenoteerd vastgoed. Tot voor 2022 was die sector bovendien een echte uitblinker op de beurs. Tot de rente vorig jaar begon te stijgen. Tussen de ruïnes van de daaropvolgende koersdalingen beginnen nu opnieuw groene scheuten te groeien.

2022 was een verschrikkelijk jaar voor beursgenoteerd vastgoed. De REIT Europe-index, een korf met de voornaamste Europese gereglementeerde vastgoedvennootschappen (gvv’s), ging vorig jaar met meer dan 30 procent onderuit. Van piek tot dal was het verlies zelfs 40 procent. Dit jaar zagen we meer van hetzelfde, zegt Gert De Mesure, een onafhankelijke analist en gvv-specialist. “Niks nieuws onder de zon dit jaar. De rente is blijven stijgen tot eind oktober en de gvv-koersen zijn blijven zakken, omdat beleggers hun middelvinger opstaken naar de onderliggende fundamentals”, vat hij het jaar samen.

Het begin van het jaar was evenwel veelbelovend. “Beursgenoteerd vastgoed is het jaar goed ingezet. In februari stonden de koersen al meer dan 10 procent hoger op de hoop dat de renteverhogingen van de centrale banken voorbij zouden zijn. Maar dan kwamen de problemen met de banken in de Verenigde Staten en in Europa met Credit Suisse. Dat zette, samen met de langetermijnrente die steeds hoger ging, druk op de koersen die in oktober een bodem bereikten”, zegt Pascale Nachtergaele. Zij beheert onder meer een vastgoedfonds bij Bank Nagelmackers. “Sindsdien hebben we een herstel gezien.” De meeste Europese gvv-indexen staan nu op winst tegenover begin dit jaar.

‘Het sentiment duwde de koersen steeds verder weg van de onderliggende vastgoedwaardes. Dat schept natuurlijk kansen’

“Het macro-economische sentiment dicteerde de marktrichting, ook al bleven bij de meeste gvv’s de fundamenten en resultaten ontzettend sterk”, zegt ook Robert Stenger, beheerder van het Kempen (Lux) European Property Fund bij Van LanschotKempen. “Dat sentiment duwde de koersen steeds verder weg van de onderliggende vastgoedwaardes. Dat schept natuurlijk kansen. Het is de laatste weken rustiger geworden, door het idee dat de rentes hun piek hebben bereikt. Al blijft er nog onzekerheid in de markt zitten.”

Overnameprooien

De stijgende rentes hebben dit jaar, net zoals in 2022, de waarderingen van de vastgoedportefeuilles een dreun gegeven. “Care Property noteerde op een gegeven moment tegen 30 keer zijn courant resultaat. Nu tegen 13 keer, zonder dat de resultaten erop achteruit zijn gegaan”, geeft Gert De Mesure als voorbeeld. “Zolang de huurinkomsten op peil blijven, zijn die herwaarderingen geen probleem”, zegt Robert Stenger nog.

Voor de financieringskosten is dat een ander verhaal. Daar zal de hogere rente tot hogere kosten leiden. “De meeste gvv’s hebben zich ingedekt tegen renteverhogingen, maar dat is niet voor eeuwig. Gemiddeld hebben ze zich ingedekt voor zes jaar, maar dat verschilt van speler tot speler”, zegt Gert De Mesure. “Wereldhave Belgium en Vastned Belgium zijn op dat vlak het kwetsbaarst, omdat ze een groot deel van hun schulden dit of volgend jaar moeten herfinancieren.”

De nieuwe renteomgeving heeft de focus ook verlegd naar de schuldgraad. Reglementair mag die niet hoger zijn dan 65 procent, maar de meeste proberen die onder 50 procent te houden. “Gvv’s met een te hoge schuldgraad hebben twee opties, een deel van hun panden verkopen of bijkomend kapitaal ophalen via nieuwe aandelen”, zegt Pascale Nachtergaele. “Het probleem is dat de markt voor grote vastgoedprojecten zo goed als stilstaat, waardoor voor velen een kapitaalverhoging de enige optie is.”

De enige grote transactie van beursgenoteerd vastgoed in ons land dit jaar was de overname van de gvv Intervest door het investeringsfonds TPG tegen een premie van meer dan 50 procent op de beurskoers. “Er zijn nog wel partijen die aantrekkelijke overnameprooien zijn, zoals Care Property. Dat noteert nog tegen een korting en heeft en hoge freefloat (vrij verhandelbare aandelen, nvdr). Dat maakt het kwetsbaar voor overnames”, zegt Pascale Nachtergaele.

In 2023 deden enkele gvv’s, waaronder Aedifica, Shurgard en Cofinimmo, kapitaalverhogingen. “Dat geeft hen ruimte om de komende periode kansen in de markt te benutten en te groeien. Ik verwacht dat er transacties zullen gebeuren”, zegt ze nog.

De Belgische markt

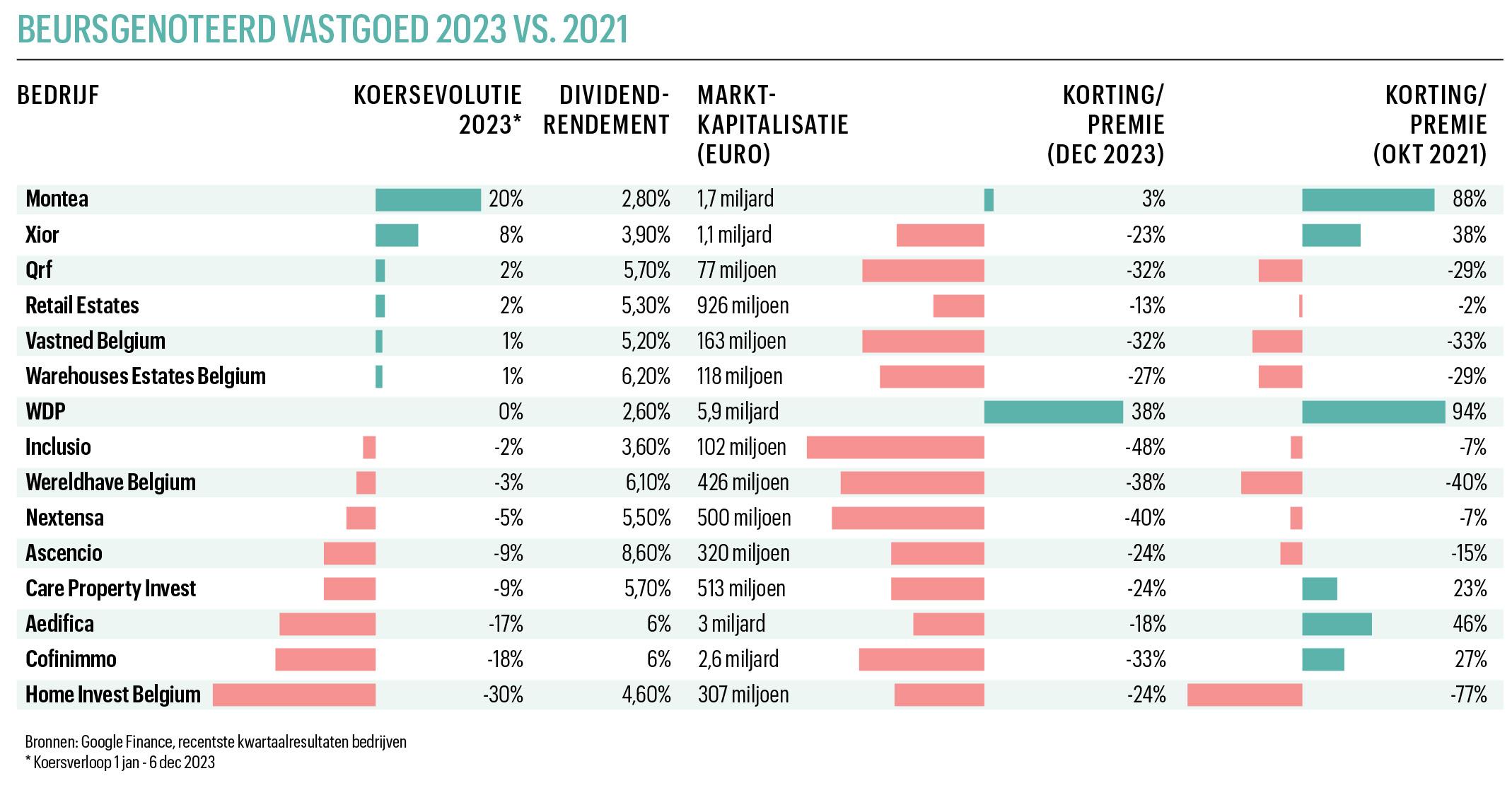

De Belgische gvv’s hebben het ook minder goed gedaan dan de bredere Europese indexen. Dat komt onder meer door de mindere prestaties van het zorgvastgoedsegment bij een paar grote Belgische spelers. “Een aantal Europese rusthuisuitbaters is dit jaar in financiële problemen gekomen en dat drukte op de koersen van spelers als Aedifica, Cofinimmo en Care Property, ondanks het feit dat ze hun huren wel betaald kregen. De meeste noteren nog met een vrij hoge korting tegenover hun intrinsieke waarde”, legt Pascale Nachtergaele uit.

Het andere groeisegment bij de gvv’s, logistiek vastgoed, deed het dan weer beter dit jaar. “Vorig jaar is logistiek vastgoed zwaar onderuitgegaan. Het werd zodanig afgestraft dat het weer aantrekkelijk werd. Dit jaar is dat hersteld”, zegt Pascale Nachtergaele. “De vooruitzichten van dat segment zijn nog altijd het aantrekkelijkst. Er blijft een enorme vraag naar logistiek vastgoed. De meeste spelers hebben nog veel gronden waarop ze kunnen ontwikkelen tegen voldoende aantrekkelijke rendementen. De meeste noteren tegen premies, maar die zijn beperkt.”

“Tegen de huidige waarderingen is er niet veel groei nodig om enige meerwaarde te creëren. Al is groei niet meer even aantrekkelijk in elk segment, maar wel in logistiek vastgoed”, zegt Gert De Mesure. “Daar kan men nog ontwikkelen tegen een rendement van 7 procent, gefinancierd tegen 3 à 4 procent. In andere segmenten is dat lastiger.”

Het retailsegment – winkelvastgoed – bracht het er ook relatief goed vanaf. “Dat heeft in de jaren voor en tijdens corona zware klappen gekregen. Toen dachten beleggers dat fysieke winkels niet meer zouden bestaan. Nu beseffen ze dat het een combinatie van e-commerce en bakstenen winkels zal zijn”, legt de Pascale Nachtergaele uit. “Retail heeft ook de troef dat het de inflatie volledig kan doorrekenen in de huur. Dat stelt de markt op prijs.”

‘De koersen zijn het laatste anderhalf jaar misschien te veel gezakt. Die zullen herstellen naar een nieuw evenwicht, maar niet naar de niveaus van weleer’

Het andere zorgenkind in de sector zijn de kantoren. “Dat segment zit waar retail een aantal jaren geleden zat. Al moet er een duidelijk onderscheid gemaakt worden tussen het primaire segment van kwaliteitsvolle, duurzame kantoren die goed bereikbaar zijn, en de rest van de kantorenmarkt. Panden in die eerste categorie worden nog heel vlot verhuurd”, zegt ze.

“België heeft een aantal nichespelers in logistiek en ander vastgoed, die op de Europese markt met aantrekkelijke vooruitzichten pronken”, zegt Robert Stenger van Van LanschotKempen. “Ze rollen hun aanpak ook succesvol uit in het buitenland.”

Verblind door kortingen

Gvv-beleggers zijn tussen 2010 en 2021 enorm verwend geweest. Door de lage rentes gingen de waarderingen van de vastgoedportefeuilles en de aandelenkoersen almaar hoger. Gert De Mesure tempert de verwachtingen voor een terugkeer naar daar. “De koersen zijn het laatste anderhalf jaar misschien te veel gezakt. Die zullen herstellen naar een nieuw evenwicht, maar niet naar de niveaus van toen”, zegt hij. “De enorme premies waartegen ze noteerden, zullen niet meer terugkeren. Daar moeten beleggers aan wennen, maar dat betekent niet dat het minder goed gaat met de sector”, zegt ook Robert Stenger.

In 2021 noteerden sommige logistieke spelers, zoals Montea en WDP, tegen meer dan het dubbele van hun onderliggende vastgoedwaarde, met premies van meer dan 100 procent. “Dat had te maken met de positieve herwaarderingen van hun vastgoed, waardoor ze zeer hoge rendementen op hun eigen vermogen neerzetten. WDP heeft tussen 2016 en nu 1,3 miljard euro aan meerwaarde geboekt, op een marktkapitalisatie van zo’n 5 miljard. Dat gaf een rendement op eigen vermogen van 25 procent, dat was fenomenaal. Alle beleggers sprongen daarop, met recordkoersen tot gevolg”, zegt Gert De Mesure.

Hij waarschuwt beleggers zich niet blind te staren op die zogenaamde premies of kortingen ten opzichte van de intrinsieke waardes van de vastgoedportefeuilles. “Dat laatste is de vastgoedwaarde min de schulden. Dat is de vereffeningswaarde als je alles zou verkopen”, legt hij uit. “De beurskoers houdt met veel meer rekening, zoals de rendementen die ze realiseren, de bezettingsgraden, de ontwikkelingspijplijn enzovoort. Daar speelt een andere dynamiek.”

Ook het dividendrendement is niet het enige dat telt. “Je kunt wel focussen op hoge dividendrendementen, maar als de koers 40 procent zakt, heb je daar niet veel aan”, zegt hij. “Daar begrijp ik de recente frustratie van veel gvv-beleggers wel. Ze hebben gekocht wegens het defensieve karakter van vastgoed, maar toch moesten ze een koersdaling van 40 procent incasseren in 2022 en dit jaar, terwijl het geen speculatieve groeiaandelen zijn.”

Voorzichtig optimisme

De hogere renteomgeving maakt dat de gvv’s hun ontwikkelingsmodel moeten omgooien. Voor 2022 stond dat geheel in het teken van groei. Dat zal met de hogere rentes veranderen. “Er komt veel meer discipline in de nieuwe ontwikkelingsprojecten”, zegt Robert Stenger. “Ze focussen alleen nog op projecten met hogere rendementen. De meeste gvv’s zullen hun pijplijn verkleinen, dus minder groeien, maar de projecten zullen winstgevender zijn. Ze willen niet meer bouwen tegen lage aanvangsrendementen. Zo hoort het in deze omgeving.”

Al bij al is hij positief over de vooruitzichten voor de gvv’s. “Veel gvv’s hebben nog goede proposities met kwaliteitsvol vastgoed met hoge bezettingsgraden. Combineer dat met de recente herwaardering van de beurskoersen, een stabiele of lagere rente en je krijgt mooie vooruitzichten voor het totale rendement”, zegt hij.

‘Er zijn nog altijd elementen die de gvv-koersen een tik kunnen geven’

Al bouwt hij en de andere experts die we spraken de nodige voorzichtigheid in. “Er zijn nog altijd elementen die de gvv-koersen een tik kunnen geven, zoals onverwachte renteverhogingen of een recessie. De eurozonemarkt noteert tegen een korting van 28 procent, dat is vrij stevig. Ik sluit ook niet uit dat we op korte termijn nog wat waardeverminderingen in de boeken zullen zien. Enige voorzichtigheid is nog nodig”, zegt Pascale Nachtergaele, die tegelijk ook een nieuwe tegenwind ziet voor beursgenoteerd vastgoed. “Steeds meer beleggers kijken naar obligaties als alternatief”, zegt ze.

Maar het is geen kommer en kwel. Gert De Mesure ergerde zich dit jaar soms aan de alarmistische berichten. “Sommigen zeggen dat er een vastgoedcrisis is, maar dat klopt niet”, zegt hij stellig. “Een vastgoedcrisis is wanneer je overal ‘te koop’ of ‘te huur’ ziet en huurders niet meer kunnen betalen, maar dat is niet zo. Overal zijn er tekorten. Een grote Duitse residentiële speler zei onlangs dat alles verhuurd is binnen de 2 uur nadat het online is verschenen. Aan studentenkoten zijn massale tekorten, net als in de logistiek, door uitblijvende vergunningen en personeelstekort. In zorgvastgoed komt er een grote vraagtoename aan. Aan duurzame moderne kantoren is ook een gebrek. Koppel dat aan het feit dat de meeste gvv’s geen rommel in portefeuille hebben, en dan kun je niet spreken van een vastgoedcrisis.”