Beursblog: De kansen in opkomende markten

De opkomende markten noteren met een fikse korting. Is de tijd rijp om daarvan te profiteren? Of zijn er goede redenen voor de korting?

Ondergetekende worstelt met de term ‘opkomende markten’. De markten die volgens de uitvinders van die term opkomend zijn, zijn dat namelijk al decennia. Een snelle en kritiekloze Google-zoekopdracht leert dat het concept ’emerging markets’ dateert van de jaren 80. Het werd gebruikt als koepelterm voor een aandelenmarkten uit Azië, Latijns-Amerika, Afrika en Oost-Europa.

De ironie, of het cynisme, wil dat diezelfde landen en markten nu nog altijd onder diezelfde koepelterm vallen. Een weldenkend mensen zou verwachten dat ze na meer dan 45 jaar wel gepromoveerd zouden zijn tot ‘aangekomen markten’ of zoiets.

Het adjectief ‘opkomend’ straalt wel een soort belofte of verwachting uit, bedoeld om beleggers mee aan te trekken. Het impliceert groei, vooruitgang, allerlei goeds dat nog moet komen.

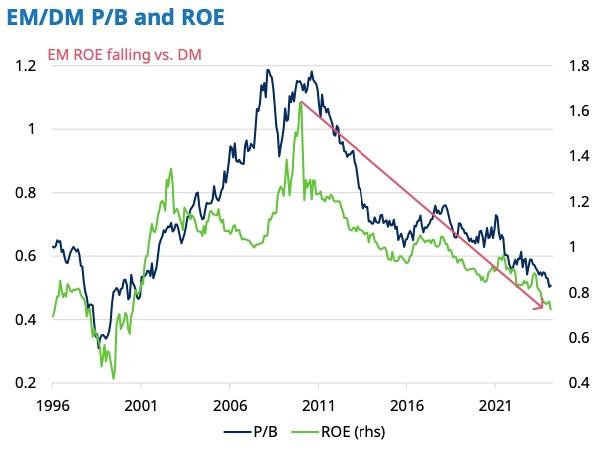

Beleggers die dertig jaar geleden voor die lokroep zijn gezwicht, hebben er evenwel nog niet veel plezier aan beleefd. Van eind de jaren 90 tot 2010 hebben de opkomende landen het ontzettend veel beter gedaan dan de geavanceerde economieën. Die werden als het ware gedegradeerd tot ‘achtergebleven markten’. Maar in 2010 keerde het tij. Sindsdien zijn de opkomers de achterblijvers.

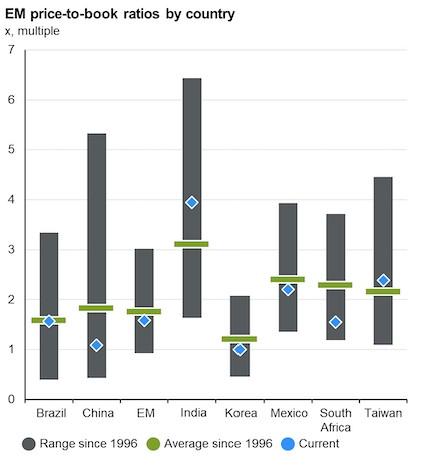

Zo’n bodem of dieptepunt is voor beleggers vaak een goede springplank richting buitengewone rendementen in de komende jaren. Waarderinggewijs afficheren de opkomende markten evenwel nog geen grote koopjes momenteel.

Tegenover de geavanceerde economieën noteren ze wel met fikse korting, maar het verleden toont dat die nog lager kan. Specifiek tegenover de VS zit die korting bijna op haar dieptepunt.

Maar er blijken goede redenen voor te zijn. De rendabiliteit van de bedrijven in opkomende markten staat onder druk. Volgens JP Morgan hebben ze hun sterke groei onvoldoende kunnen verzilveren in hogere winstmarges. Daarom verwacht de zakenbank ook voor de komende jaren geen buitengewone rendementen van de opkomende markten.

De koepelterm doet ook vergeten dat het uiteindelijk om een bonte bende van landen gaat die onderling heel sterk van elkaar verschillen. India prijkt momenteel bovenaan voor beursprestaties en waarderingen, terwijl China het al een tijdje lastig heeft. Die twee zijn samen met Korea en Taiwan goed voor meer dan 70 procent van de beurskapitalisatie van de opkomende index.

De vraag is: wat moet je daar nu mee als belegger. Dat hangt af van je beleggingsstijl, leeftijd, risicolust en de rest van je portefeuille. Heb je daarin nog wel wat ruimte voor posities met wat hoger risico, dan zou je een ETF kunnen toevoegen die een brede EM-index volgt. Ben je een stock picker, dan kun je zelfs op de Poolse, Tsjechische of Hongaarse beurs eventueel koopjes op de kop tikken. Denk je dat ondanks de hoge waarderingen India zal blijven presteren, dan kan een tracker op India een optie zijn.

Voor wat het waard is, ik neig zelf naar een EM-ETF die China uitsluit, zoals de iShares MSCI EM Ex-China, maar dat is voor alle duidelijkheid geen beleggingsadvies. Ook al zijn Chinese aandelen dezer dagen spotgoedkoop, ik heb er te weinig vertrouwen in dat de Chinese bestuurlijke cultuur op lange termijn de aandeelhoudersbelangen zal blijven dienen.

Fout opgemerkt of meer nieuws? Meld het hier