Investeren in een volumehefboom

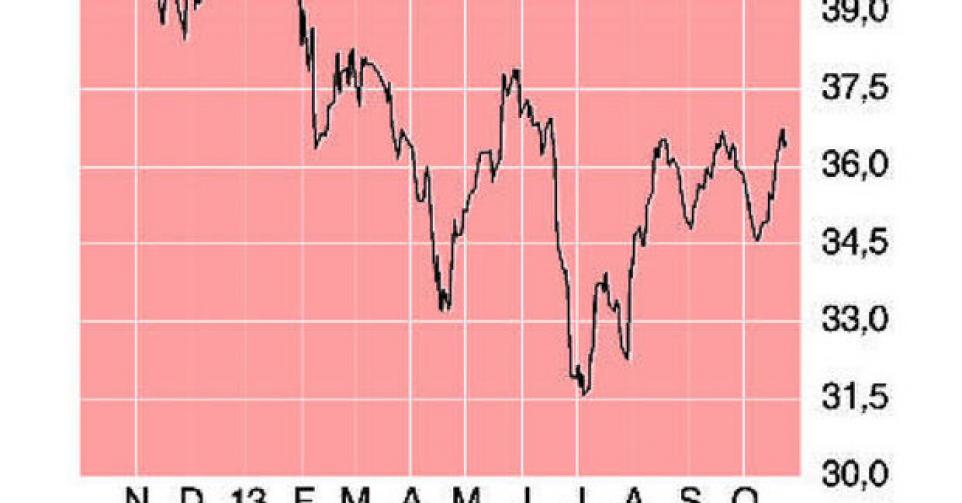

36,85 EUR – 3B

Bij Umicore hebben ze al langer in de smiezen dat het winstpotentieel te afhankelijk is van de prijs van de gerecycleerde materialen, en te weinig kan rekenen op volumegroei. Dat euvel is nog extra nijpend als de metaalprijzen gevangen zitten in een dalende trend, zoals dat de voorbije kwartalen het geval was. De dalende prijzen voor materialen als platina, palladium en goud die via de recyclage worden gewonnen, doen vrij snel de winsten dalen, omdat die activiteit ongeveer 60% van de groepswinst in het laatje brengt. In het derde kwartaal bijvoorbeeld daalden de recyclage-inkomsten met een vrij forse 20%, vooral door de lagere metaalprijzen, maar ook door onderhoudswerken op de site in Hoboken.

Dat noodzaakt Umicore er ook toe om de winstverwachting voor 2013 licht bij te spijkeren. De recurrente bedrijfswinst (rebit) zou nu landen in de onderkant van de aangekondigde vork tussen 300 en 330 miljoen EUR. Een ondernemingswaarde van 10 keer de bedrijfkasstroom (ebitda) en een koers-winstverhouding van ongeveer 20 moeten echter vroeg of laat worden gestut met een verse winstgroei, anders is een pittige correctie onvermijdelijk. Umicore gooit de beleggers nu een stevig bot toe om de winstflauwte te verbijten door een volumehefboom aan het groeipotentieel toe te voegen. Het bedrijf kondigde aan 100 miljoen EUR te investeren in 40% extra recyclagecapaciteit in de fabriek in Hoboken. Als de vergunningen tijdig worden afgeleverd, moet de uitbreiding in 2016 operationeel zijn.

De investering bouwt vooral voort op de knowhow van Umicore om een brede waaier aan complexe materialen, afkomstig uit de hele wereld, te behandelen. De focus ligt op de uitbreiding van de verwerking van complexe residuen van de non-ferrometaalindustrie, omdat Umicore verwacht dat het aanbod van die residuen zal toenemen naarmate grondstoffen schaarser worden, en naarmate de mijnbouwers steeds meer hun heil moeten zoeken in minder kwalitatieve ertsen, wat concentraten met een hoger gehalte aan onzuiverheden zal opleveren. Die concentraten leveren de complexe bijproducten op waarmee Umicore aan de slag kan. Het management doet er verstandig aan te investeren in die activiteit waarin ze al een technologische voorsprong heeft, zeker omdat de concurrentie in andere recyclageactiviteiten toeneemt. Umicore hint trouwens op nog bijkomende uitbreidingsinvesteringen vanaf 2015, niet alleen in Hoboken, maar mogelijk ook op nieuwe markten en in de verdere ontwikkeling van de batterijrecyclage.

Niet alleen die mooie toekomstmuziek helpt om een moeilijk 2013 te overbruggen, ook de andere activiteiten dragen hun steentje bij. De omzet van de afdeling katalysatoren steeg met 7%, onder impuls van de aantrekkende autoverkoop op de wereldmarkten. Enkel in Europa kalft de automarkt nog af, maar de daling is minder uitgesproken en het aandeel van de dieselvoertuigen – dat belangrijk is voor Umicore – stabiliseert. In de afdeling energiematerialen dikten de inkomsten zelfs aan met 16%, met dank aan de materiaalproductie voor herlaadbare batterijen. Umicore kan profiteren van de sterke vraag naar tablets en smartphones dankzij de gepatenteerde technologie voor kathodemateriaal met een hoge densiteit. Die technologie combineert gebruiksgemak, kostenefficiëntie en veiligheid en is dus uitermate geschikt voor mobiele toestellen.

Umicore beloont het geduld van de beleggers met investeringen in vers winstgroeipotentieel. Toch zullen die investeringen pas vanaf 2016 vruchten afwerpen, terwijl de metalenprijzen hic et nunc in een dalende trend zitten. Als die trend doorzet, kan ook 2014 een overgangsjaar worden zonder winstgroei en kan de vrij hoge waardering op de proef worden gesteld. We verkiezen daarom om voorlopig de kat uit de boom te kijken. Het advies blijft houden (rating 3B).

Houden