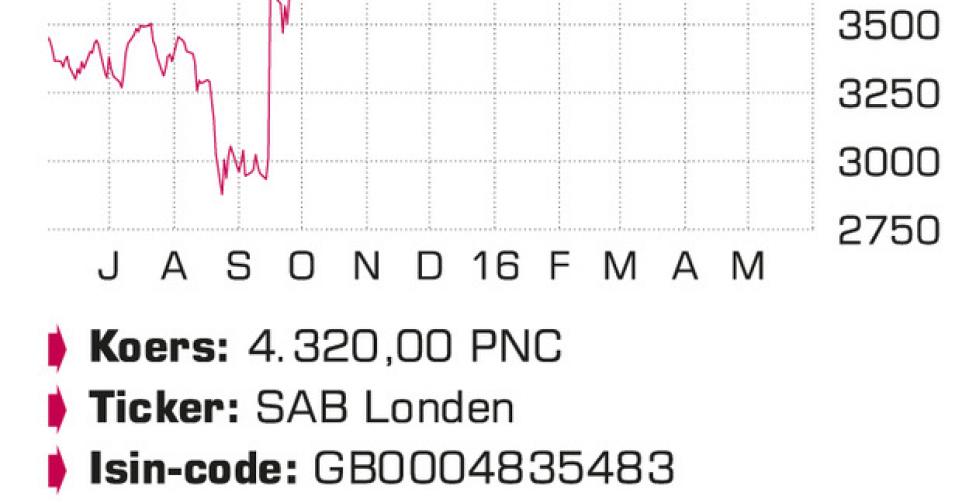

Loont het nog de moeite om aandelen van SABMiller te kopen, na de goedkeuring van de overname door AB InBev door de Europese instanties?

We kleefden eind vorig jaar een koopadvies op SABMiller vanwege de overtrokken korting van 10% tegenover de biedprijs van AB InBev van 44 Britse pond (GBP) per aandeel in cash. Die korting was er, ondanks het feit dat de referentieaandeelhouders van SABMiller, Altria met 26,56% en Bevco (de Colombiaanse familie Santo Domingo) met 13,9%, zich achter het bod hadden geschaard.

Een megaovername met een ondernemingswaarde van 120 miljard USD houdt natuurlijk heel wat risico’s in, maar intussen worden die een voor een weggewerkt. De biergigant zit dan ook op schema om de overname in de tweede jaarhelft af te ronden. Enerzijds werd 75 miljard USD financiering vrijgemaakt, en anderzijds werd gradueel het regulatoire goedkeuringspad geëffend via het proactief verkopen van SABMiller-merken. Eerst was er de verkoop voor 12 miljard USD aan Molson Coors van het belang van 50% van SABMiller in Miller Coors, een joint venture tussen Molson Coors en SABMiller in de Verenigde Staten en Puerto Rico. Later volgde een deal met het Japanse Asahi voor de verkoop voor 2,55 miljard EUR van Grolsch en Peroni, de twee Europese topmerken van SABMiller. Hetzelfde gebeurde in China, met de verkoop voor 1,6 miljard USD van een belang van 49% in de Chinese joint venture CRSnow aan partner China Resources Beer Holdings. Met al die transacties worden voorwaarden vervuld voor het welslagen van de overname. Naast de voorwaardelijke goedkeuring vorige week in de Europese Unie verwierf AB InBev intussen vergelijkbare goedkeuringen in vijftien landen, terwijl de procedures in China en de Verenigde Staten nog lopen.

De korting op de biedprijs is teruggelopen tot 2,9%. Daarbovenop komt nog een brutorendement van ongeveer 1,5% dankzij het slotdividend in augustus van 0,9375 USD per aandeel. De grote onbekende is evenwel de evolutie van het Britse pond (GBP) in het licht van het referendum op 23 juni over het lidmaatschap van het Verenigd Koninkrijk in de Europese Unie (EU). De angst voor de negatieve economische gevolgen van een mogelijke Brexit stuurde het GBP tegenover de EUR sinds 1 januari al 7% lager. Bij een ja-stem voor blijvend lidmaatschap in de EU volgt wellicht een herstelrally van het pond, terwijl in het andere geval het wisselkoersverlies verder dreigt op te lopen. Bemerk dat de speculatietaks niet van toepassing is bij een overnamebod in cash. Als u het muntrisico aandurft, vinden we een aankoop van SABMiller nog steeds verantwoord (rating 1A).

Ik ben bang voor de milieuproblemen van K+S in Duitsland. Is het daarom niet beter om te investeren in een ander meststoffenbedrijf?

Het klopt dat het Duitse meststoffen- en zoutproducent K+S problemen heeft met milieuvergunningen voor de potashproductie in Duitsland. Enerzijds is er de officiële aanklacht tegen een aantal toplui wegens vermoedens van illegale dumpingpraktijken uit de periode 1999 tot 2007. K+S legde daarvoor echter geen voorzieningen aan. Anderzijds verviel eind november 2015 een belangrijke vergunning voor het ondergronds lozen van zout afvalwater. K+S verwacht tegen de zomer een nieuwe vergunning tot 2021. K+S heeft ook nog een vergunning voor het lozen in een rivier, maar die volstaat niet, en daarom werd de productie de jongste maanden occasioneel verminderd. De schade is tot nog toe echter heel beperkt gebleven.

K+S investeerde sinds 2011 al 400 miljoen EUR, met een halvering van de hoeveelheid zout afvalwater tot gevolg. Bijkomende investeringen zijn gepland, waardoor een nieuwe verlenging van de vergunning voor het ondergronds lozen in 2021 niet meer nodig zal zijn. We maken ons daarover niet ongerust, gezien alle inspanningen die het bedrijf al deed en nog zal doen, en gezien de politieke steun die K+S in Duitsland genoot bij de vijandige overnamepoging vorig jaar van het Canadese Potash Corp (41 EUR per aandeel).

K+S presenteerde beter dan verwachte resultaten over het eerste kwartaal, dankzij opnieuw goede cijfers bij de zoutafdeling, ondanks de tweede opeenvolgende zachte winter. De omzet daalde op groepsniveau met 20%, tot 1,1 miljard EUR, en de bedrijfswinst (ebit) daalde met 31%, tot 218 miljoen EUR (102 miljoen EUR in de meststoffenafdeling of -44%, en 123 miljoen EUR in de zoutafdeling of -14%). De voorspelde significante daling van de ebit in 2016 werd bevestigd, alsook de verwachte opstart van de productie in Legacy, het eerste nieuwbouwpotashproject in de Canadese provincie Saskatchewan in meer dan veertig jaar. Koopwaardig (rating 1B).

Alternatieven zijn er uiteraard ook. In Europa denken we in de eerste plaats aan Yara International en portefeuillewaarde Tessenderlo Chemie (beiden rating 2B), en in Noord-Amerika zijn er, naast portefeuillewaarde Potash Corp, aantrekkelijke instapniveaus bij Mosaic Corp (rating 1B; weldra bespreking) en CF Industries (rating 1B; zie IB 21B).