Ablynx

Focus op de stevige pijplijn

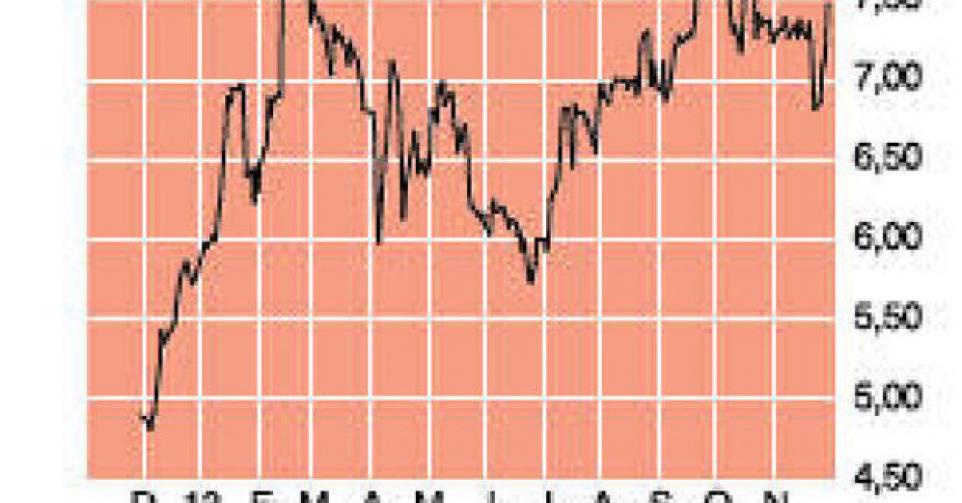

7,33 EUR – 1C

We hadden een persoonlijke ontmoeting met CEO Edwin Moses van Ablynx. Het afgelopen jaar maakte zijn bedrijf een heuse transformatie door. Vooreerst veranderde de aandeelhoudersstructuur grondig. Belangrijke aandeelhouders van het eerste uur – Gimv, Sofinnova en Alta Partners – stapten volledig uit het kapitaal, waardoor de free float of het percentage van de aandelen dat vrij verhandelbaar is op de beurs, steeg van 50 naar 77%. Regelmatig geld vrijmaken voor nieuwe investeringen door bestaande posities te verzilveren, is bij zulke risicokapitaalinvesteerders geen uiting van wantrouwen, maar een essentieel onderdeel van hun zakenmodel. Edwin Moses is zeer verheugd een operatie van zulke omvang – 17 miljoen aandelen werden verkocht, of 38% van het aantal uitstaande aandelen eind 2012 – in een jaar tijd te kunnen afronden. Hij kan zich nu met de vernieuwde raad van bestuur concentreren op de lange termijn. Intussen bezit de nieuwe Amerikaanse langetermijninvesteerder Biotech Value Fund 5,23% van de aandelen. Abingworth bezit nog altijd 10% van het kapitaal, maar heeft als laatste investeerder van het eerste uur geen plannen om te verkopen.

Zo’n herschikking in de aandeelhoudersstructuur kon slechts plaatsvinden dankzij de zeer positieve nieuwsflow in 2013. Het meest in het oog sprong de deal met AbbVie voor het verder ontwikkelen van ALX-0061, een behandeling voor ontstekingsziekten. Ablynx zal de komende vijf jaar met de mijlpaalbetaling van 175 miljoen USD drie studies uitvoeren. Een fase I-studie met resultaten in de tweede helft van 2014, en twee fase II-studies – voor reumatoïde artritis (RA) en lupus – die beide starten in 2015. Bij succesvolle fase II-studies neemt AbbVie de verdere ontwikkeling en de commercialisering op zich. Ablynx kan nog 665 miljoen USD aan mijlpaalbetalingen ontvangen en minstens 10% royalty’s op de nettoverkoop. De CEO verwacht, afhankelijk van de studieresultaten, voor RA en lupus samen piekverkopen tot 2,5 miljard USD.

Intussen verbeterde de rekrutering van patiënten voor de fase II-studie van het anti-vWF nanobody caplacizumab – ter behandeling van TTP, een zeldzame bloedziekte – sinds de aanvaardingscriteria werden versoepeld. Het is nog onduidelijk of de voorziene 110 patiënten worden gehaald, maar Ablynx zal hoe dan ook in 2014 de studie afronden en de resultaten bekendmaken. Daarmee kan Ablynx volgend jaar, na ALX-0061 en ozoralizumab tegen RA, zijn derde succesvolle fase II-studie proof-of-concept (poc) afleveren. Met de anti-RSV (longinfectie) nanobody ALX-0171 hoopt men in de tweede helft van 2014 zelfstandig een fase II-studie bij kinderen op te starten, waarvan de resultaten in 2015 mogelijk een vierde poc kunnen opleveren.

De nieuwe uitbreiding van de samenwerking met Merck Serono kan binnen vier à zes jaar vier nieuwe nanobody’s in klinische fase, en in totaal 100 miljoen EUR opleveren. Op basis van de bestaande samenwerkingen verwacht Ablynx dat het aantal gepartnerde nanobody’s in klinische studies zal toenemen van drie naar zeven eind 2014 (boven op vijf in eigen beheer) en zelfs twaalf eind 2015. Ablynx is hoopvol dat het alsnog ozoralizumab – het product tegen ontstekingsziekten dat Pfizer in 2011 teruggaf – kan licentiëren aan een partner in de opkomende landen. Ablynx zette daarin dit jaar de eerste stappen met de licentiëring van de anti-RANKL nanobody ALX-0141aan het Chinese Eddingpharm.

Nu de investeerders van het eerste uur zijn uitgestapt, kan de aandacht volledig verschuiven naar de steeds indrukwekkender ogende pijplijn. Met een verwachte kaspositie van 170 miljoen EUR (3,5 EUR per aandeel) tegen eind 2014 is een kapitaalverhoging niet aan de orde. We verwachten dat de uitgebreide nieuwsflow volgend jaar nieuwe investeerders zal aantrekken. We houden het advies voor de risicobewuste biotechbelegger, meer nog dan tevoren, op ‘koopwaardig’ (rating 1C).

Koopwaardig

Fout opgemerkt of meer nieuws? Meld het hier