Nog voor het goed en wel gestart was, ligt het debat over de pensioenhervorming opnieuw stil. Nochtans hebben we niet veel tijd meer. De grote groepen die op de drempel van hun pensioen staan, moeten nu langer werken. Bij elk uitstel verkleint het effect van een hogere effectieve pensioenleeftijd. Op basis van voorbeelden uit het verleden en uit het buitenland trekt Trends vijf pijlers op die het Belgische pensioenhuis kunnen stutten.

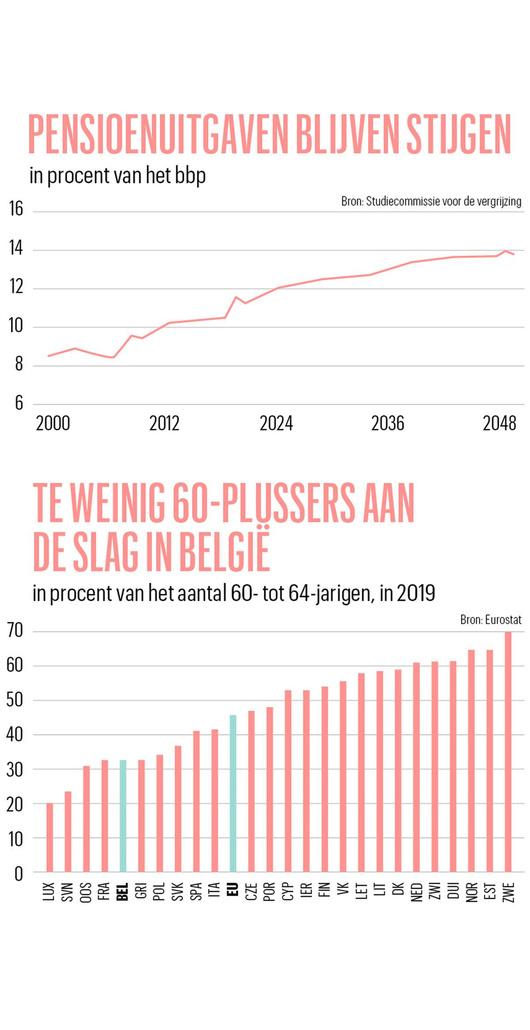

Vandaag gaat 11,5 procent van het bruto binnenlands product (bbp) of meer dan 50 miljard euro naar de pensioenen. Door de vergrijzing zal dat tegen 2050 bijna 14 procent zijn (zie grafiek Pensioenuitgaven blijven stijgen). De uitgaven voor de werknemerspensioenen nemen jaarlijks met 1,7 à 2 miljard euro toe, die van de ambtenaren met bijna een miljard. Om het systeem betaalbaar te houden, zijn hervormingen nodig.

Economen en pensioenexperts leggen daarbij de nadruk op langere loopbanen en meer mensen aan het werk krijgen, maar onze regeringen komen niet verder dan wat kleine hervormingen. Het recente pensioenplan van minister Karine Lalieux (PS) is daar een pijnlijk voorbeeld van. Ze houdt geen rekening met de omvang van de uitdaging en verkiest kortetermijnoplossingen. Premier Alexander De Croo (Open Vld) wil het dossier pas eind dit jaar opnieuw in handen nemen. “Dat is zeer jammer, want de tijd dringt”, zegt pensioenexpert Marjan Maes (KU Leuven). “De grote groep die tussen 1945 en 1960 geboren is, is nu met pensioen of verlaat weldra de arbeidsmarkt. We moeten dus nu extra maatregelen nemen, om de effectieve uittredeleeftijd van 60 jaar te verhogen. Vanaf 2025 zal een hervorming gericht op langer werken almaar minder voldoen. Dan zijn hogere belastingen een van de weinige manieren om de kosten onder controle te houden.”

Vanaf 2025 zal een hervorming gericht op langer werken almaar minder voldoen. Dan zijn hogere belastingen een van de weinige manieren om de kosten onder controle te houden’ Marjan Maes, KU Leuven

Hervormen is dus de boodschap. Kleine maatregelen uit het verleden hebben resultaat, zij het niet altijd zoveel als bedoeld. Meer mensen langer aan de slag houden ondersteunt de groei. En omgekeerd. Bij 0,1 procent minder groei, stijgen de sociale uitgaven met 0,8 procentpunt. Volgens de Europese Commissie zouden de sociale uitgaven in België tussen nu en 2070 met 5,4 procent van het bbp toenemen, tegenover 1,7 procent in de eurozone. Neemt het aantal werkenden niet toe, dan houdt de Commissie zelfs rekening met een stijging van 7,3 procent. Dan zouden de sociale uitgaven in 2070 35 miljard euro hoger zijn dan nu.

Buitenlandse voorbeelden leren ons dat pensioenhervormingen de vergrijzing betaalbaar houden. België kan het best sommige van die voorbeelden als referentie nemen. Op basis van de voorstellen van pensioen- en arbeidsmarktexperts ontwikkelde Trends een vijfstappenplan om de pensioenen te hervormen en betaalbaar te houden.

1. Beperk de gelijkgestelde periodes

Hoeveel jaar moet een Belg gewerkt hebben om recht te hebben op een minimumpensioen? Die vraag leidde al tot een stellingenoorlog nog voor het pensioendebat op gang kwam. Minister Lalieux schuift in haar afgeschoten pensioenplan tien jaar naar voren. Open Vld-voorzitter Egbert Lachaert pleit voor twintig effectief gewerkte jaren.

Dat laatste is belangrijk. Werknemers bouwen in ons land 30 procent van hun pensioenrechten op via de gelijkgestelde periodes. Dat zijn periodes waarin men door bijvoorbeeld ziekte of werkloosheid niet werkt, maar die toch meetellen voor de berekening van het pensioen. Zonder de gelijkgestelde periodes is de effectieve loopbaan in België 32,9 jaar, ver van de 45 jaar die nodig is voor een volledig pensioen. De regels rond de gelijkgestelde periodes zijn de voorbije jaren wel strenger geworden. Het pensioen van wie meer dan drie jaar werkloos is, wordt niet langer berekend op basis van het loon dat hij kreeg toen hij nog werkte, maar op basis van een beperkt loon. Ook wie in het stelsel van SWT (het vroegere brugpensioen) zit, bouwt geen volledige pensioenrechten op.

Maar experts vinden het systeem van de gelijkgestelde periode nog altijd te royaal. In een nota naar aanleiding van de werkgelegenheidsconferentie van vorige week lanceerde de Gentse arbeidseconoom Stijn Baert voorstellen om de gelijkgestelde periodes verder te beperken. “In veel situaties, zoals gelijkgestelde periodes gerelateerd aan moederschap, lijkt me dat volstrekt terecht”, stelt Baert. “De vraag is of dat in dezelfde mate opgaat voor gelijkgestelde periodes bij werkloosheid. Niemand kiest ervoor om werkzoekend te worden. Tegelijk lijkt het verdedigbaar dat wie langdurig werkloos is (langer dan een jaar), minder snel pensioen opbouwt (en eventueel wat langer moet werken). Dat is al het geval, zij het met belangrijke uitzonderingen.”

Zo worden de pensioenrechten niet beperkt voor langdurig werklozen die na hun vijftigste werkloos werden. En wie na een herstructurering in het SWT-stelsel zit, kan rekenen op een normale pensioenopbouw. Baert stelt voor die uitzonderingen te schrappen, om werken lonender te maken voor 55-plussers. In België werkt iets meer dan de helft van de 55- tot 64-jarigen, in Duitsland is dat 20 procent meer. In België is amper 35 procent van de 60- tot 64-jarigen aan het werk, in Zweden is dat dubbel zoveel (zie grafiek Te weinig 60-plussers aan de slag in België).

Maes wijst erop dat lange gelijkgestelde periodes voortvloeien uit het feit dat de werkloosheid in België niet beperkt is in de tijd. Die beperking maakt de discussie over gelijkstellingen irrelevant.

2. Voer opnieuw een bonus-malussysteem in

Een bonus-malussysteem is ook een manier om mensen aan te zetten tot langer werken. Pensioenexperts noemen dat de actuariële correctie. Wie de arbeidsmarkt verlaat voor hij de wettelijke pensioenleeftijd heeft bereikt, krijgt voor elk jaar dat hij tekort heeft een bepaald percentage minder pensioen. Wie langer werkt, krijgt een bonus.

In Duitsland zakt de uitkering met 3,6 procent per jaar dat een werknemer vroeger stopt met werken. Vroeger bedroeg de wettelijke pensioenleeftijd er 65 jaar. Wie op zijn 63ste met pensioen ging, zag zijn uitkering met 7,2 procent afnemen. Ondertussen is de wettelijke pensioenleeftijd 67 jaar, terwijl de actuariële correcties op niveau bleven. Duitsers die nu op 63 jaar stoppen, hebben recht op een pensioenuitkering die 18 procent lager is dan wie werkt tot zijn 67ste. Wie na zijn 67ste blijft werken, krijgt 6 procent meer pensioen per jaar uitstel. “De effecten waren snel merkbaar”, zegt Marjan Maes. “De Duitse hooggeschoolden werken nu gemiddeld 19,6 maanden langer, de lager geschoolde arbeiders 9,7 maanden. Wie het kan, werkt langer. Zo ontstaat budgettaire ruimte: er wordt minder snel een beroep gedaan op uitkeringen en er komen meer sociale bijdragen binnen. En zo kun je ook werk maken van een pensioen dat hoog genoeg is.”

In Noorwegen kan men met pensioen tussen 62 en 67 jaar, maar wie op zijn 62ste stopt, krijgt een uitkering die 30 procent lager is. De effectieve pensioenleeftijd is er 65 jaar. Daardoor ontstaat budgettaire marge voor een genereus solidariteitsvangnet. Terwijl België 11 procent van zijn bbp aan pensioenen spendeert en 16 procent van de 65-plussers er in armoede leeft, is dat in Noorwegen respectievelijk 6 en 10 procent.

Vroeger bestonden in ons land ook actuariële correcties, maar die zijn in 1991 afgeschaft. “Een vergissing”, oordeelt Maes. “Ik pleit al langer voor een herinvoering. Maar dat staat niet op zich. In België is in 1996 de herwaardering van de pensioenen afgeschaft, waardoor we afglijden naar een basispensioen. De lagere lonen uit het begin van onze loopbaan tellen mee voor de pensioenberekening, waardoor de uitkeringen laag zijn. Een herwaardering compenseert dat.”

3. Koppel de pensioenleeftijd aan de levensverwachting

Na de Tweede Wereldoorlog werden overal in Europa pensioensystemen ingevoerd zonder rekening te houden met de mogelijkheid dat demografische evoluties later een aanpassing van het systeem zouden vergen. Men had ook nooit gedacht dat de helft van de stemgerechtigden op een bepaald moment ouder zouden zijn dan 50 jaar, waardoor het moeilijker wordt om de pensioenen te hervormen.

“Een stelsel dat zichzelf aanpast aan demografische evoluties is robuuster, omdat het onafhankelijk van politieke discussies wordt uitgerold”, zei Marjan Maes een paar maanden geleden tijdens een webinar van de denktank Itinera. “Een voor de hand liggend scenario is de pensioenleeftijd te koppelen aan de levensverwachting.” Anderhalf jaar geleden riep de OESO de Belgische regering op dat te doen. Het zou de factuur van de vergrijzing tegen 2070 met 1,3 tot 1,7 procent van het bbp doen dalen. De sociale uitgaven zouden nog stijgen tot 2026, om daarna te stabiliseren. Er zijn wel flankerende maatregelen nodig, zoals een regeling voor de zware beroepen. De koppeling zou er in 2030 moeten komen, wanneer de wettelijke pensioenleeftijd stijgt naar 67 jaar. Maar in de Wetstraat blijft het stil.

Er bestaan nog altijd 57 soorten verlof voor de vervroegde pensionering van ambtenaren. Daar moet toch prioritair aan gewerkt worden’ Marjan Maes, KU Leuven

Nederland, Finland, Denemarken en Italië maken wel die keuze. Bij onze noorderburen stijgt de wettelijke pensioenleeftijd naar 67 jaar in 2024. Daarna komen er per jaar extra levensverwachting nog eens acht maanden bij. Spanje en Zweden corrigeren het pensioenbedrag in functie van de levensverwachting. “Als je de pensioenleeftijd aan de levensverwachting koppelt, absorbeer je het financieringsprobleem binnen een leeftijdscohorte in plaats van het door te schuiven naar de volgende generatie.”

4. Heb aandacht voor de gemengde loopbanen

Van de ruim 2 miljoen Belgische gepensioneerden cumuleert 38 procent een pensioen uit meer dan een van de drie stelsels (werknemers, ambtenaren, zelfstandigen). 90 procent van de zelfstandigen die met pensioen zijn, heeft ook in een ander statuut gewerkt. Door die gemengde loopbanen hebben sommigen in elk van de stelsels net niet genoeg jaren gewerkt om recht te hebben op een minimumpensioen, waardoor hun uitkering zeer laag is, ondanks hun lange effectieve loopbaan.

“Het kan dus dat je wel 45 jaar hebt gewerkt maar geen recht hebt op een minimumpensioen, omdat de toekenningsvoorwaarden verschillen van stelsel tot stelsel”, zegt Maes. “Ambtenaren moeten twintig jaar gewerkt hebben, werknemers dertig jaar. Ik pleit voor één unieke loopbaanvoorwaarde voor je recht hebt op een minimumpensioen. Ook voor het gewone rustpensioen verschillen de toekenningsvoorwaarden per stelsel. Bij de werknemers bevat een loopbaanjaar 104 gepresteerde dagen per jaar, zelfstandigen moeten twee kwartalen bijdragen hebben betaald. Bij de ambtenaren staan vier gepresteerde maanden gelijk aan een loopbaanjaar. Begin met die verschillen weg te werken. De arbeidsmarkt evolueert naar steeds meer gemengde loopbanen.”

5. Hervorm de ambtenarenpensioenen

De ambtenarenpensioenen kosten ons land meer dan 16 miljard euro, ruim 4 procent van het bbp. Dat is het hoogste percentage in de Europese Unie. Tegen het einde van de legislatuur zullen ze de staatskas voor 20 miljard euro lichter maken. Het gemiddelde brutopensioen van de ambtenaren bedraagt 2800 euro per maand, bij de werknemers en de zelfstandigen schommelt het tussen 1000 en 1300 euro bruto.

Dat is het gevolg van een sterk verschillende pensioenberekening. Voor de vastbenoemde ambtenaren vertrekt die niet van het loon tijdens de loopbaan, maar van het referteloon van de laatste tien jaar. Bovendien volgen de ambtenarenpensioenen via de zogenoemde perequatie niet alleen de indexaanpassingen van de werkenden, maar ook de reële loonstijgingen boven op de inflatie. Door het systeem van de loopbaanbreuken of preferentiële tantièmes hebben ambtenaren bovendien al na een loopbaan van 41 of 37,5 jaar recht op een volledig pensioen, terwijl dat bij de werknemers 45 jaar is. En terwijl werknemers en zelfstandigen 44 jaar gewerkt moeten hebben, om op hun 60ste te mogen stoppen, is dat bij veel ambtenaren 42 jaar. Het verklaart waarom 40 procent van de ambtenaren het rustpensioen ten laatste opneemt op 60 jaar, terwijl 70 procent van de zelfstandigen niet vroeger dan zijn 65ste met pensioen gaat.

De statutaire ambtenaren werken dus minder lang en hebben een hoger wettelijk pensioen. De contractuele ambtenaren zitten in een stelsel dat lijkt op dat van de werknemers, met een berekening van het pensioen over de hele loopbaan. Zij zouden volgens Maes het best toegang krijgen tot een aanvullend pensioen, want dat is voor hen amper ontwikkeld in vergelijking met de private werknemers of sommige zelfstandigen.

Minister van Pensioenen Karine Lalieux pleit ervoor de werknemerspensioenen af te stemmen op die van de ambtenaren. Het deed de werkgeversorganisatie VBO huiveren: “Als gepensioneerde werknemers en contractuele ambtenaren hetzelfde gemiddelde pensioen krijgen als statutaire ambtenaren voor hetzelfde loon, kost dat 41,32 miljard euro extra, nog te verhogen met de kostprijs voor de zelfstandigen.”

“Herinner u het voorstel van Lalieux om al na 42 in plaats van 44 gewerkte jaren met vervroegd met pensioen te kunnen. Dat komt neer op het uitbreiden van het gunstregime van de ambtenaren naar de werknemers en de zelfstandigen”, legt Marjan Maes uit.

Pensioenexperts zien liever het omgekeerde gebeuren: de pensioenleeftijd van de ambtenaren moet meer op die van de werknemers worden afgestemd. Er zijn al hervormingen doorgevoerd, om vervroegd uittreden voor ambtenaren moeilijker te maken. De regeling waarbij de studiejaren meetellen als gepresteerde jaren dooft uit. Die hervormingen hebben een budgettair effect. In 2018 stegen de pensioenuitgaven met 2,92 procent ten opzichte van 2017. In de jaren vóór de pensioenhervorming bedroeg de gemiddelde jaarlijkse stijging 6 procent. “Het bewijst dat hervormingen werken”, zegt Maes. “Maar ondanks die inhaalbeweging blijven de verschillen groot, vooral in de loopbaanduur. Er zijn nog altijd uitzonderingen. Treinconducteurs kunnen bijvoorbeeld stoppen op 55 jaar, militairen op 56 jaar. Er bestaan nog altijd 57 soorten verlof voor de vervroegde pensionering van ambtenaren. Daar moet toch prioritair aan gewerkt worden.”

‘De wettelijke pensioenleeftijd van 67 jaar heeft zin’

Een Belg werkt gemiddeld tot zijn 60ste. De vraag rijst of het veel zin heeft te praten over een wettelijke pensioenleeftijd van 65 jaar, die in 2025 stijgt naar 66 jaar en in 2030 naar 67 jaar, een beslissing van de vorige federale regering. Is het niet beter te werken aan de effectieve pensioenleeftijd? “Inderdaad, maar die leeftijd van 67 jaar heeft nog altijd zin”, zegt Marjan Maes (KU Leuven). “Die wettelijke pensioenleeftijd is dé referentieleeftijd voor actuariële correcties. Het is ook de leeftijd vanaf wanneer sociale minima genereuzer zijn. Heel wat landen hebben die grens op 67 jaar of meer gelegd, waardoor in die landen de incentives tot langer werken versterken. België heeft geen actuariële correcties, maar er is ook een belangrijk psychologisch effect. Mensen zien de wettelijke pensioenleeftijd als een impliciet advies, als een sociale norm.”

11,5 procent van het bbp of 50 miljard euro gaat naar de pensioenen, tegen 2024 zal dat 14 procent zijn.

16 miljard euro of 4 procent van het bbp kosten de ambtenarenpensioenen ons land, het hoogste percentage in de EU.

32,9 jaar bedraagt de effectieve loopbaan zonder de gelijkgestelde periodes in ons land.