Bijna één op de zeven Belgische bedrijven kampt met een negatief eigen vermogen. Met hun solvabiliteit is het nog slechter gesteld. En dat was dan nog voordat de coronacrisis onze economie een mokerslag toediende. Dat blijkt uit een exclusief onderzoek van Trends en de financiële-informatieverschaffer Trends Business Information.

Onze economie ligt plat, op levensnoodzakelijke sectoren zoals de gezondheidszorg en de voeding na. Dat kunnen onze bedrijven niet aan, blijkt uit een onderzoek dat Trends heeft uitgevoerd in samenwerking met Trends Business Information. De financiële-informatieverschaffer van de mediagroep Roularta analyseerde bijna 444.000 balansen van bedrijven in België tussen 2014 en 2018. “België telt ongeveer 1,3 miljoen bedrijven en zelfstandigen. Die 444.000 bedrijven leggen cijferbalansen neer die publiek kunnen worden ingekeken”, duidt Pascal Flisch, analist bij Trends Business Information.

Zwakke uitgangspositie

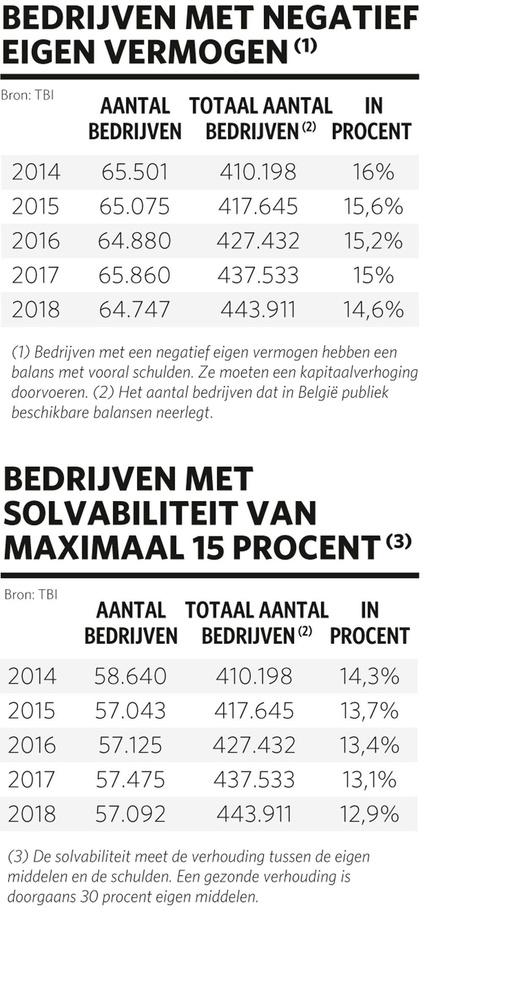

De cijfers tonen een halfleeg glas. Ze tonen de situatie tot 2018, wat betekent dat de mokerslag van de coronacrisis er nog niet in is verrekend. Bijna één op de zeven bedrijven had eind 2018 een negatief eigen vermogen. Die ondernemingen hadden dus meer schulden dan activa en moesten dringend een kapitaalverhoging doorvoeren. Een schrale troost: dat resultaat is een lichte verbetering in vergelijking met het boekjaar 2014. “De bedrijven met een negatief eigen vermogen moeten hun kostenstructuur aanpassen, anders blijven ze verliezen boeken”, zegt Pascal Flisch.

Een gevolg van een negatief eigen vermogen is een zwakke solvabiliteit. De solvabiliteit meet de verhouding tussen de eigen middelen en de schulden. Liefst één op de acht bedrijven had eind 2018 een bijzonder zwakke solvabiliteit van maximaal 15 procent. Bij de helft van de ondernemingen stond het eigen vermogen eind 2018 voor maximaal een kwart van het balanstotaal. Ook daar is een lichte verbetering te zien tegenover 2014, toen 55 procent van de bedrijven een solvabiliteit van maximaal 25 procent had.

“Dat zijn alarmerende cijfers”, vindt Pascal Flisch. “Uit onze analyse blijkt dat bedrijven met een solvabiliteit van minder dan 15 procent een veel grotere kans maken om failliet te gaan. Ook de ondernemingen met een solvabiliteit tot 25 procent zijn vogels voor de kat. Er zijn dus bijna 222.000 bedrijven in België die niet kredietwaardig zijn. Bovendien hanteren banken een solvabiliteitsgraad van 25 tot 30 procent als ondergrens voor de kredietwaardigheid. Ze gebruiken ook strengere criteria voor de berekening van de solvabiliteit.”

Weinig werknemers

Nog een pijnpunt is dat de minst solide ondernemingen nauwelijks werknemers hebben. Bijna negen op de tien bedrijven met een solvabiliteit van maximaal 15 procent hebben niet meer dan vijf medewerkers. Dat lijkt op het eerste gezicht positief, want een golf faillissementen zou dan minder wegen op de werkgelegenheid. “Dat klopt niet. Die bedrijven zullen in moeilijkheden komen”, duidt Pascal Flisch. “Zij kunnen nauwelijks besparen, bijvoorbeeld door werknemers in het stelsel van de tijdelijke werkloosheid te plaatsen. Tewerkstelling is als het ware een geneesmiddel tegen weinig eigen vermogen. Wie medewerkers aanwerft, moet professioneler worden. De bedrijven met nauwelijks werknemers hebben vooral vaste kosten. Ze hebben geen buffer als hun omzet plots wekenlang verdwijnt.”

Zwakste sectoren

Het onderzoek van Trends Business Information bevestigt de zwakke uitgangspositie van enkele sectoren: de bouw, de horeca, de handel (zowel individuele winkels als winkelketens) en het transport. Het slechtst scoort de horeca, waar 45 procent van de zaken een solvabiliteit van maximaal 15 procent had. Het best scoort de bouw, met iets meer dan een kwart. In de vier sectoren was de situatie in 2018 beter dan in 2014.

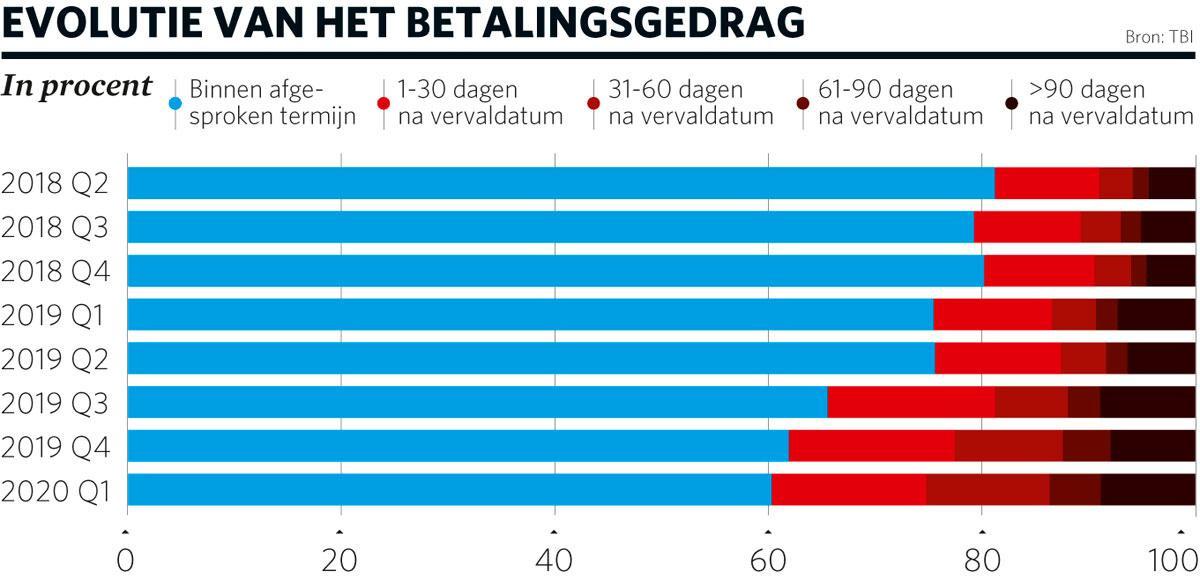

“Al voor de coronacrisis was de toestand bij veel bedrijven precair”, waarschuwt Pascal Flisch. “Een bijkomende indicator is de stiptheid waarmee facturen worden betaald. Ook daar zien we een duidelijke achteruitgang. In het derde kwartaal van 2018 betaalde vier op de vijf bedrijven zijn facturen binnen de afgesproken betalingstermijn. In het eerste kwartaal van dit jaar ging het nog maar om 60 procent van de bedrijven. En we krijgen overal signalen dat ondernemingen door de coronacrisis uitstel van betaling vragen.”

Drie vragen voor Jan Van Hove, hoofdeconoom KBC Groep

Niet eens de helft van de Belgische bedrijven heeft een behoorlijke solvabiliteit. En dat al voor de coronacrisis.

JAN VAN HOVE. “Heel veel bedrijven lijken zo goed als failliet. Die trend houdt al langer aan. Met die nuance dat het soms boekhoudkundige constructies zijn, die niet noodzakelijk de economische realiteit weerspiegelen. Of het gaat bijvoorbeeld om het filiaal voor onderzoek en ontwikkeling van een groep. Zo’n dochter is doorgaans verlieslatend.”

Het is dus beter gesteld met de Belgische bedrijven?

VAN HOVE. “Misschien. De coronacrisis wordt een korte, maar heel hevige crisis. Wordt dat de test of die bedrijven zullen overleven? Vele werken niet optimaal. De Nationale Bank heeft het bijvoorbeeld over zombiebedrijven. Die discussie woedt volop. We moeten niet elke constructie overeind houden.”

Op basis van de balanscijfers moeten de volgende weken massaal kapitaalverhogingen bij de bedrijven volgen.

VAN HOVE. “Waarom zou je dat doen als de opzet van veel bedrijven net die zwakke constructie is? Anderzijds: er staat veel geld geparkeerd op de spaarboekjes van de privévermogens. Kunnen we misschien een manier vinden om dat geld deels te gebruiken voor de herfinanciering van onze bedrijven? We moeten er samen voor zorgen dat onze economische motor blijft draaien.”