Kan u nog eens een update geven over Socfinaf en Socfinasia? Ik merk ook dat beide aandelen niet meer in de checklist zijn opgenomen?

De plantagemaatschappijen Socfinaf (17,2 EUR; ticker SOCF op de beurs van Luxemburg) en Socfinasia (26,44 EUR; ticker SFNS op de beurs van Luxemburg), beide gecontroleerd door de meerderheidsaandeelhouder Socfin, zijn actief als producenten van rubber en palmolie in respectievelijk Afrika en Azië. Socfin is voor 50,15% in het bezit van de referentieaandeelhouder Groupe Rivaud, vertegenwoordigd door Hubert Fabri, en voor 38,75% van Bolloré Participations, een vennootschap van de bekende Franse zakenman Vincent Bolloré. Fabri werd onlangs genoemd in een mogelijk geval van fiscale fraude bij Socfinco, een Belgische holding die fiftyfifty eigendom is van Socfinaf en Socfinasia. Hoewel er nog geen officiële aanklacht is, woog dat nieuws op de koersen. Door de gedaalde palmolie- en rubberprijzen staan die overigens, net als bij de concurrenten, al sinds vorig jaar onder druk.

Socfinasia bezit in Indonesië 38.485 hectare (ha) beplante oppervlakte palmbomen en 13.620 ha rubberplantages. In de eerste jaarhelft daalde de omzet van 114,1 miljoen EUR in 2012 naar 84,5 miljoen EUR, vooral veroorzaakt door lagere prijzen, al daalden ook de verkochte volumes. De bedrijfswinst (ebit), voor de aanpassing van de biologische activa, daalde van 44,3 miljoen EUR vorig jaar naar 28,7 miljoen EUR dit jaar. Onder invloed van een negatieve herwaardering van de biologische activa zakte de nettowinst van 51,9 miljoen EUR naar 12 miljoen EUR, of van 2,59 EUR naar 0,6 EUR per aandeel. In november betaalde Socfinasia een interim-dividend van 1 EUR bruto per aandeel, tegenover nog 2 EUR in 2012 (slotdividend 1,5 EUR per aandeel).

Met Socfinaf maken we de oversteek naar het Afrikaanse continent. Socfinaf bezit meer areaal: 104.133 ha, waarvan 59.789 ha palmbomen en 44.344 ha rubberplantages. Bovendien verwierf het de voorbije twaalf maanden nog 12.519 ha nieuwe plantages. In het eerste halfjaar daalde de omzet van 153,8 naar 146,7 miljoen EUR, de ebit van 38,1 naar 23,8 miljoen EUR en de nettowinst van 42,8 naar 25,3 miljoen EUR (of van 2,61 naar 1,55 EUR per aandeel). Socfinaf is een zuinigere dividendbetaler en keerde in november een interim-dividend van 0,1 EUR per aandeel uit (0,3 EUR vorig jaar; slotdividend 0,2 EUR per aandeel).

Zowel Socfinasia (0,7 keer de boekwaarde) als Socfinaf (0,6 keer de boekwaarde) noteert momenteel zeer goedkoop. De geruchten over mogelijke fiscale fraude hebben de sfeer rond beide aandelen verpest en zullen op korte termijn wellicht tot volatiele koersbewegingen blijven leiden. Toch zien we voor de geduldige langetermijnbelegger mooie kansen. Omwille van het betere groeiprofiel hebben we een voorkeur voor Socfinaf, maar voor beide aandelen verhogen we het advies naar ‘koopwaardig’ (rating 1B).

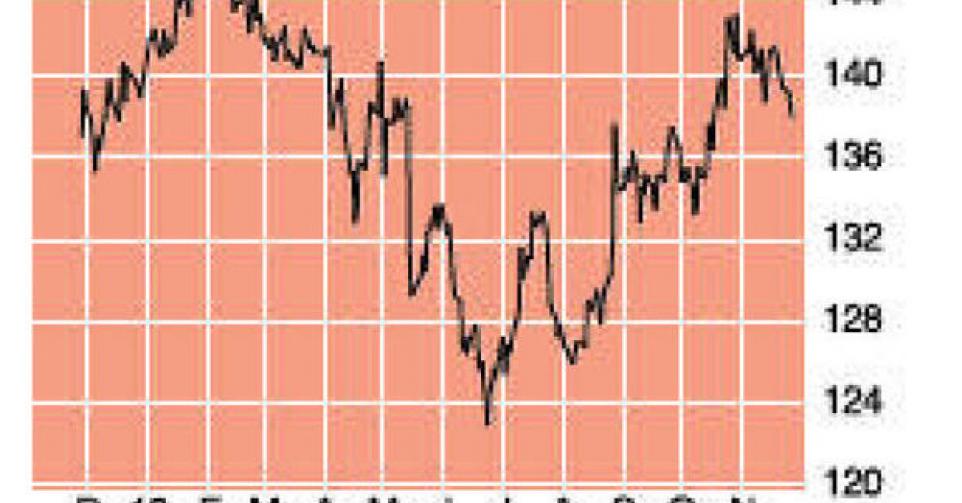

De beurskoers van Statoil is aan het herstellen na een terugval tijdens de zomermaanden. Vinden jullie het aandeel nog steeds koopwaardig?

De koers van de Noorse oliegigant (138,50 NOK, ticker STL op de beurs van Oslo; beurskapitalisatie van 440 miljard NOK of 52,8 miljard EUR; ISIN-code NO0010096985) viel in de eerste jaarhelft terug, na een zwak eerste kwartaal en mindere productievooruitzichten voor 2013. Na negen maanden valt de schade behoorlijk mee. De productie daalde met 3%, van 1,994 miljoen vaten in de eerste negen maanden van 2012 naar 1,939 miljoen vaten. In het derde kwartaal steeg de productie voor het eerst dit jaar opnieuw tegenover hetzelfde kwartaal in 2012. Toch zal het ook volgend jaar moeilijk worden om de productie boven 2 miljoen vaten per dag te tillen. Dat heeft te maken met een aantal verkopen van activa die in totaal 120.000 vaten per dag vertegenwoordigen. Daarnaast beperkt Statoil gedeeltelijk de productie van schaliegas in de Verenigde Staten, om de gasprijs te ondersteunen.

Nochtans heeft het Noorse staatsoliebedrijf (67% Noorse staat) het ambitieuze plan om tegen 2020 dagelijks 2,5 miljoen vaten te produceren. Maar Statoil wil dat cijfer niet ten koste van onrendabele investeringen realiseren. De productiegroei zal enerzijds komen van internationale investeringen: schaliegas in de Verenigde Staten, maar ook op zee (offshore), onder meer in Canada, Brazilië en Angola. In Noorwegen zelf moet de opstart van de productie in het Johan Sverdrup-olieveld, die gepland in 2018, de totale productie opkrikken. Het olieveld bevat naar schatting tussen 1,7 en 3,3 miljard vaten, en het is de grootste ontdekking in de Noorse zeewateren sinds 1974.

Statoil zal dit en volgend jaar 15 à 15,5 NOK per aandeel winst genereren. Het bedrijf betaalt een mooi, jaarlijks stijgend dividend (6,75 NOK per aandeel in 2013). We betalen voor het stabiele oliebedrijf 9 keer de verwachte winst voor 2014. We blijven bij ons advies ‘koopwaardig’ (rating 1B).