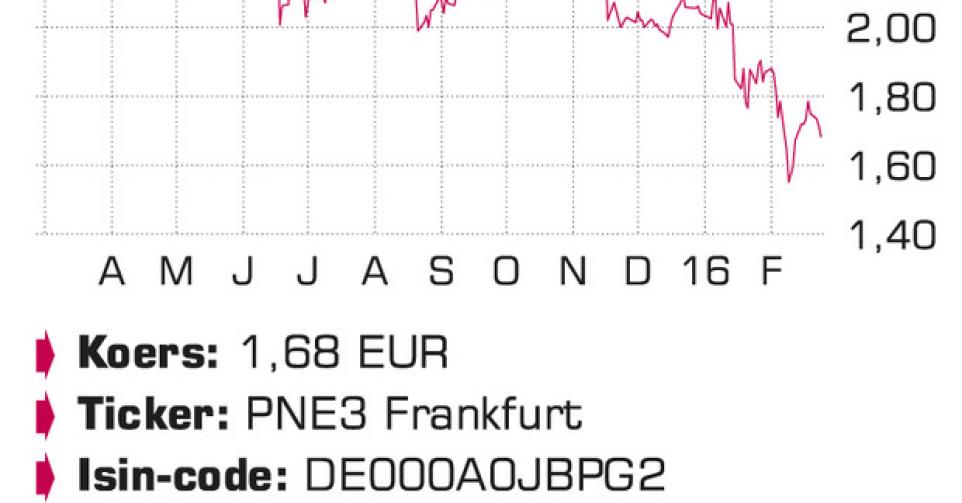

Ik ben wat ontgoocheld in de koersontwikkeling van PNE Wind. Wanneer verwachten jullie een positieve trendommekeer?

We stapten een jaar geleden in het Duitse windenergiebedrijf PNE Wind Group. We zetten even de belangrijkste redenen voor het ontgoochelende koersverloop op een rij. Vooreerst was er de verdere, forse daling van de olieprijs, die de prestaties van de aandelen actief in alternatieve energie ondermijnde. We denken dat voor het zwarte goud toch stilaan sprake is van een uitbodemingsproces.

Een tweede factor was het ontsporen van het conflict met Volker Friedrichsen, de voormalige eigenaar van WKN, over een mogelijke overwaardering van activa bij de verkoop aan PNE, wat leidde tot het ontslag van zowel CEO Martin Billhardt als van de voltallige raad van bestuur. Daarover kwam vorige week positief nieuws, met de aankondiging van een vergelijk tussen Friedrichsen en PNE over het fiftyfifty verdelen van de resterende 4 miljoen EUR van de verkoopprijs van het WKN-belang aan PNE. Friedrichsen blijft als grootste aandeelhouder van PNE (15%) ook verantwoordelijk voor eventuele belastingclaims met betrekking tot de verkoop van WKN.

Een derde factor is de door de markt matig gewaardeerde strategische keuze voor het opstarten van een nieuwe activiteit als independent power producer (IPP). Nochtans moet het uitbouwen van een portefeuille projecten tot 150 megawatt (MW), met het oog op een latere gezamenlijke verkoop tegen 2,3 à 2,5 miljoen EUR per MW, op termijn meer waarde creëren. Het uitbouwen hiervan kost evenwel tijd en moet voorgefinancierd worden. Momenteel zit al 66,6 MW in de IPP en tegen eind 2016 moet dit oplopen tot minstens 93,9 MW, tegenover de initieel vooropgestelde 150 MW.

Na het installeren van de nieuwe raad van bestuur eind oktober herstelde het aandeel naar 2,4 EUR, maar net op dat moment weigerde de Schotse overheid totaal onverwachts een vergunning voor het Sallachy-windpark (66 MW). Dat project moest in 2015 25 miljoen bedrijfswinst (ebit) aanleveren. De vooropgestelde 110 tot 130 miljoen EUR cumulatieve ebit voor de periode 2014 tot 2016 werd voorlopig wel bevestigd, maar het aandeel verloor sindsdien fors terrein.

Er zit dus vertraging in de ontwikkeling van de groep. De ommekeer zal er vroeg of laat wel komen, maar PNE behoort duidelijk niet tot de sterkste schakels in de voorbeeldportefeuille. Vandaar de adviesverlaging (rating 2B) om te beklemtonen dat het aandeel eventueel wordt verkocht, wanneer de beurzen hun neerwaartse tendens hernemen.

Klopt het dat er eindelijk beweging zit in het verhaal van Anfield Nickel, waarvan ik nog aandelen heb?

Vorige week was er inderdaad eindelijk nieuws van Anfield Nickel. We verkochten de aandelen van dat Canadese mijnbouwbedrijf in 2014 na de verkoop van het Mayaniquel-project in Guatemala aan Cunico Resources. De voorwaarden bleken erg ontgoochelend: vijf jaarlijkse betalingen van 3 miljoen USD tot en met 2018, en een slotbetaling in juni 2019 op basis van de gemiddelde nikkelprijs tussen juni 2018 en juni 2019, met als basisscenario (nikkelprijs van 14.000 USD) een slotbetaling van 28 miljoen USD. Dat zou de totale waarde van de deal op 43 miljoen USD brengen, of 1,08 CAD per aandeel. De nikkelprijs is sindsdien echter teruggevallen naar het laagste niveau sinds 2003, en noteert momenteel 8575 USD. De slotbetaling zou op basis daarvan terugvallen naar 11,3 miljoen USD.

Het aandeel hield al die tijd nog behoorlijk stand – marktkapitalisatie 33,4 miljoen CADr – omdat hoofdaandeelhouder Ross Beaty (31,1%) beloofde om een nieuw, waardevol project in Anfield te stoppen. Het duurde dus bijna twee jaar, maar vorige week kondigde Anfield de overname aan van Magellan Minerals. Het hoofdactief van dat Canadese mijnbedrijf is het Coringa-goudproject in het noorden van Brazilië. Dit project heeft op basis van de bekende reserves een levensduur van 8,6 jaar en een gemiddelde jaarlijkse productie van 46.500 ounce. De kostprijs om de mijn te bouwen, bedraagt 65 miljoen USD, de totale productiekostprijs 887 USD per ounce, en het project heeft op basis van een goudprijs van 1250 USD per ounce een return van 27%. Het project kan, als de financiering verzekerd is, de eerste productie aanleveren tegen eind 2017.

De diepe crisis in de goudsector maakte Magellan financieel volledig vleugellam, en Beaty lijkt tegen aantrekkelijke voorwaarden een mooie slag te slaan: de overname wordt gefinancierd met de uitgifte van 19,1 miljoen nieuwe aandelen of 44% verwatering, op basis van een ruilverhouding van 0,0863 Anfield-aandeel per aandeel Magellan. De overname wordt wellicht in het tweede kwartaal afgerond, en zet Anfield Nickel 2.0 op de kaart als goudmijnbedrijf.

Gezien onze visie over het edelmetaal, is de timing interessant, met bovendien een aantrekkelijke, korte bouwtijd van de mijn. In afwachting van het afronden van de overname en het vastleggen van de voorwaarden voor de financiering, bevestigen we voorlopig nog het advies houden/afwachten(rating 2C).