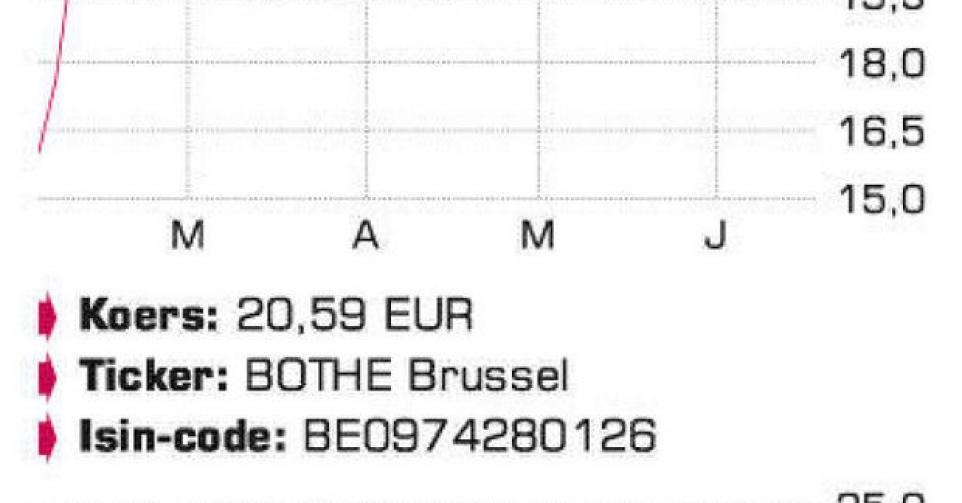

Het is de jongste tijd wel erg stil rond Bone Therapeutics. Kan u nog eens een update geven?

Bone Therapeutics is gespecialiseerd in de ontwikkeling van botvormende celtherapieproducten voor het herstel en de preventie van botbreuken. Een van de argumenten het aandeel in de voorbeeldportefeuille op te nemen, was de te verwachten regelmatige nieuwsstroom de komende 12 tot 24 maanden. Een vaak voorkomend probleem bij een jong biotechbedrijf is de zeer beperkte nieuwsstroom – vanwege de beperkte pijplijn – die negatief inwerkt op de beleggersinteresse en het aandeel. Maar Bone Therapeutics heeft vijf klinische studies lopen. Bovendien zijn het open studies, waardoor tussentijdse resultaten worden vrijgegeven.

Dat betekent echter niet dat u elke maand nieuws over de klinische studies mag verwachten. Het laatste nieuws over een klinische studie dateert van 23 maart, met de melding dat de eerste vier patiënten in een fase IIa-studie met Allob – een allogeen botvormend celtherapieproduct, gemaakt uit beenmergcellen van een gezonde vrijwilliger – voor lumbale vertebrale fusie werden behandeld. De studie gaat na in welke mate Allob het slaagpercentage kan verhogen van operaties om twee ruggenwervels aan elkaar te doen groeien na een vervanging van een tussenwervelschijf. Dit jaar volgen nog veiligheidsresultaten van de eerste acht patiënten.

Daarnaast zal Bone dit jaar een nieuwe fase I/IIa-studie met Allob opstarten, voor patiënten die al een mislukte vertebrale fusie ondergingen. Eerder dit jaar behaalden de eerste vier patiënten het primaire eindpunt in een fase I/IIa-studie met Allob voor vertraagd helende breuken. De veiligheids-en werkingsresultaten van een tweede groep van vier patiënten volgen later dit jaar. In april werd een filiaal in de Verenigde Staten opgericht en het bedrijf bereidt er zich volop voor op het opstarten van twee fase III-studies in 2016: voor het herstel van niet-helende breuken (lopende fase IIb/III-studie met 176 patiënten in Europa) en ter preventie van breuken door osteonecrose van de heup (afstervend botbeen; fase III-studie in Europa met 130 patiënten, met dit jaar een update over de patiëntenrecrutering). Beide studies gebeuren met Preob, een autoloog – gemaakt uit beenmergcellen van de patiënt – botvormend celtherapieproduct.

Daarnaast komen er in 2015 veiligheids- en werkzaamheidsresultaten van Preob (intraveneus toegediend) bij de eerste acht patiënten in een fase IIa-osteoporosestudie. We wachten de verdere ontwikkelingen geduldig af. Bone Therapeutics blijft in de voorbeeldportefeuille (rating 1C).

Sinds jullie koopadvies voor PureCircle in maart, zakte het aandeel met ruim 20%. Wat is er aan de hand?

We vonden het aandeel van de markleider in het produceren en commercialiseren van natuurlijke caloriearme zoetstoffen uit steviabladeren lange tijd te duur. Na een koersterugval onder 500 pence per aandeel verhoogden we het advies naar koopwaardig. We deden dat vanwege de sterke marktpositie van Pure Circle in een volop ontbolsterende steviamarkt, met zeer positieve langetermijnvooruitzichten.

De markt blijft echter tobben over de twee elementen die ontgoochelden bij de presentatie van de halfjaarresultaten (periode juli tot december 2014). Vooreerst daalde de brutowinstmarge van 35,2 naar 33,5%, ondanks een omzetstijging met 24%, tot 42,3 miljoen USD. Die daling is evenwel een tijdelijk fenomeen door aanleveringsproblemen van steviabladeren door een hoger dan ingeschatte vraag en het bedrijf mikt de komende jaren op een stijging van de brutowinstmarge tot 50%. Een tweede element was het ontbreken, in tegenstelling tot gewoonlijk, van een verwachte omzetvork voor het komende semester. Het management wees vooral op het onvoorspelbare karakter van de vraagevolutie op korte termijn, maar rekent voor de volgende vijf jaar wel op een jaarlijkse omzetgroei met 30%. De analistenconsensus voor dit jaar (afsluitdatum 30 juni) ligt op 133 miljoen USD omzet, tegenover 101 miljoen USD in het boekjaar 2013/2014.

Pure Circle investeert de komende jaren 42 miljoen USD om de toekomstige groei te ondersteunen: 34 miljoen USD voor het uitbreiden van de productiecapaciteit (operationeel binnen 2 jaar; huidige capaciteit voor 250 tot 300 miljoen USD omzet) en 8 miljoen USD voor innovatieprojecten. De financiering is verzekerd na de kapitaalverhoging van oktober 2014, waarbij 43 miljoen USD werd opgehaald via de uitgifte van 5 miljoen nieuwe aandelen (3% verwatering) tegen 550 pence per aandeel. Na de verdere koersterugval tot 375 pence noteert het aandeel, rekening houdend met het sterke groeiprofiel, tegen een aanvaardbare verhouding van de ondernemingswaarde (ev) tegenover de verwachte bedrijfskasstroom (ebitda) voor 2015 en 2016 van respectievelijk 35 en 20 keer, en een koers-winstverhouding van 72 en 29. Koopwaardig voor de lange termijn (rating 1B).