De 5 favoriete aandelen van… Danny Reweghs (Trends Beleggen)

Hoe vergaat het de beurshandel in 2024? Trends.be polst bij waarnemers van de aandelenmarkten naar de effecten die hun voorkeur wegdragen.

Deze week is het de beurt aan onze beursexpert Danny Reweghs, directeur Analyse en Strategie van Trends Beleggen.

1. Albemarle Corp.

“Albemarle Corporation is een wereldwijde producent van speciaalchemische producten die zich richt op de ontwikkeling en de productie van hoogwaardige materialen. Als ’s werelds grootste producent van lithium wordt Albemarles prominente positie versterkt door de toegenomen vraag naar batterijen voor elektrische voertuigen. De meeste rapporten gaan uit van een verviervoudiging van de vraag naar lithium tegen 2030. Om daaraan te kunnen voldoen, staat het aanbod voor een gigantische uitdaging. Er komt maar een klein deel van de voorraad in aanmerking voor een economisch verantwoorde exploitatie. Schaarste dreigt de komende vijf tot tien jaar een reëel probleem te worden. Dat lijkt ons uitstekend nieuws voor Albemarle, dat we tegen een zeer redelijke koers kunnen oppikken.”

2. Mosaic

“De Amerikaanse meststoffengigant Mosaic realiseerde in 2022 een recordjaar door de enorme meststoffenprijzenhausse aan het begin van de oorlog in Oekraïne. Van de hausse blijft niets meer over, en dat is volledig weerspiegeld in de koers van het aandeel, die sinds de piek in april 2022 ruimschoots is gehalveerd. De wereldwijde vraag naar potas- en fosfaatmeststoffen zal in 2024 terugkeren naar de recordniveaus van respectievelijk 2020 en 2021. Tegelijk bevinden de voorraden van zowel de landbouwgewassen als de meststoffen zich in de buurt van de laagste niveaus van de jongste twintig jaar. De te verwachten herbevoorrading zal samen met de beperkte manoeuvreerruimte in het aanbod leiden tot een herstel van de meststoffenprijzen. Mosaic zal daar bovengemiddeld van profiteren.”

Je kan jouw keuzes op elk moment wijzigen door onderaan de site op "Cookie-instellingen" te klikken."

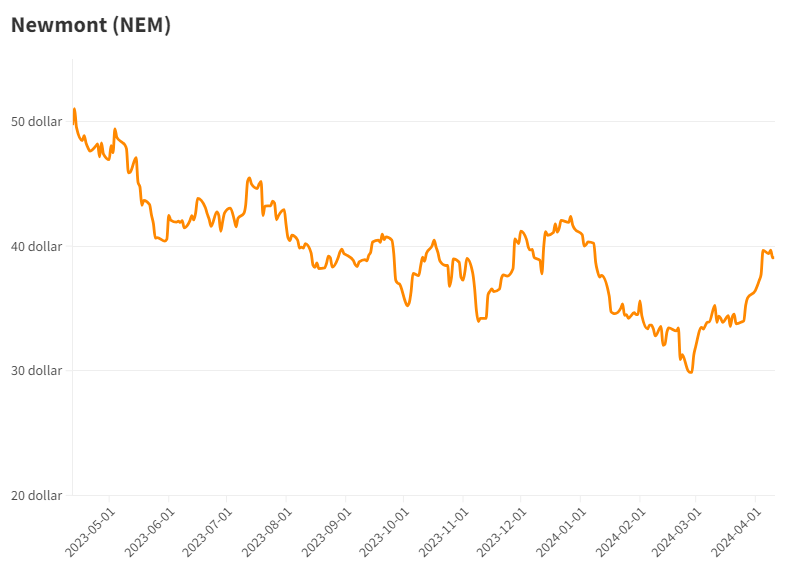

3. Newmont

“Newmont was al de grootste goudproducent ter wereld en wordt met Newcrest nog een maatje groter. De activa van die Australische groep brengen meer geografische diversificatie, lagere kosten, nieuwe projecten en extra reserves met zich. Het aandeel Newmont presteerde dit jaar 25 procent minder goed dan de referentie-index Van Eck Gold Miners. Daardoor is de waardering teruggevallen naar minder dan 8 keer de verwachte kasstroom, terwijl de vooruitzichten verbeterd zijn. Aandeelhouders mogen zich verwachten aan een hoger dividend. Nu bedraagt de uitkering 1,6 dollar op jaarbasis, tegen de huidige koers goed voor een rendement van 4 procent. Bij een goudprijs van 2.000 dollar loopt de uitkering op naar 2 tot 3 dollar. De sterke balans laat ruimte voor een aandeleninkoop.”

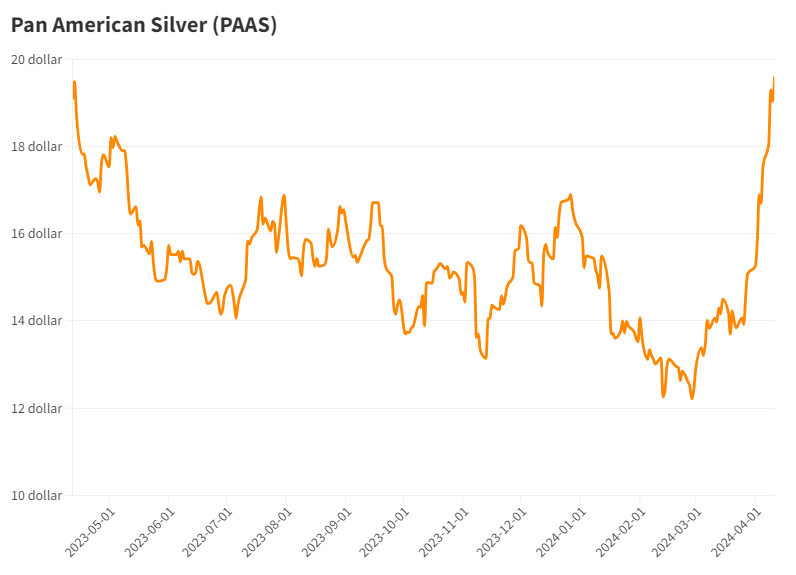

4. Pan American Silver

“De Canadese goud- en zilverproducent Pan American Silver is actief in Peru (24% van de omzet), Chili (21%), Mexico (16%), Brazilië (14%), Argentinië (13%), Canada (9%) en Bolivië (3%). De mijngroep beschikt over verschillende projecten met potentieel, waar de markt nog geen waarde aan geeft. Ze is financieel gezond. De inflatie aan de kostenzijde zal afnemen en de kosten bij de grootste twee mijnen van de groep zullen volgend jaar lager uitkomen. De vooruitzichten voor de goud- en zilverprijzen zijn gunstig. Het bedrijf beschikt over een aantrekkelijke pijplijn van uitbreidingen en nieuwe projecten. Het noteert tegen minder dan 7 keer de kasstroom. Dat is een korting van 50 procent tegenover het gemiddelde van de voorbije tien jaar.”

5. Umicore

“Umicore is actief op drie fronten. In zijn grootste divisie maakt het katalysatoren voor voertuigen. Een tweede divisie huisvest de recyclage van edelmetalen. De derde divisie werkt onder de noemer energie- en oppervlaktetechnologie, met de productie van batterijmaterialen voor de elektrische auto als belangrijkste activiteit. Het slechte nieuws van 2023 is stevig in de koers verrekend. De lagere edelmetaalprijzen en de moeilijke jaren van de batterijdivisie stuurden het aandeel dit jaar ruim 30 procent lager. Daardoor is het goedkoop gewaardeerd. Door het dikker wordende orderboek en de belofte van een behoorlijke winstgevendheid voor batterijmaterialen is het risicoprofiel gedaald. Een herstel van de edelmetaalprijzen impliceert dat de resultaten met groei kunnen aanknopen.”

Vorige week:

Fout opgemerkt of meer nieuws? Meld het hier