Topmanagers van Belgische beursgenoteerde bedrijven behoren niet tot de topverdieners van de Europese klas. Volgens een vergelijkend onderzoek van Vlerick Business School verdienen CEO’s meer in Nederland, Frankrijk, Duitsland, het Verenigd Koninkrijk en Zwitserland. In Scandinavië zijn de toplonen dan weer lager dan in ons land.

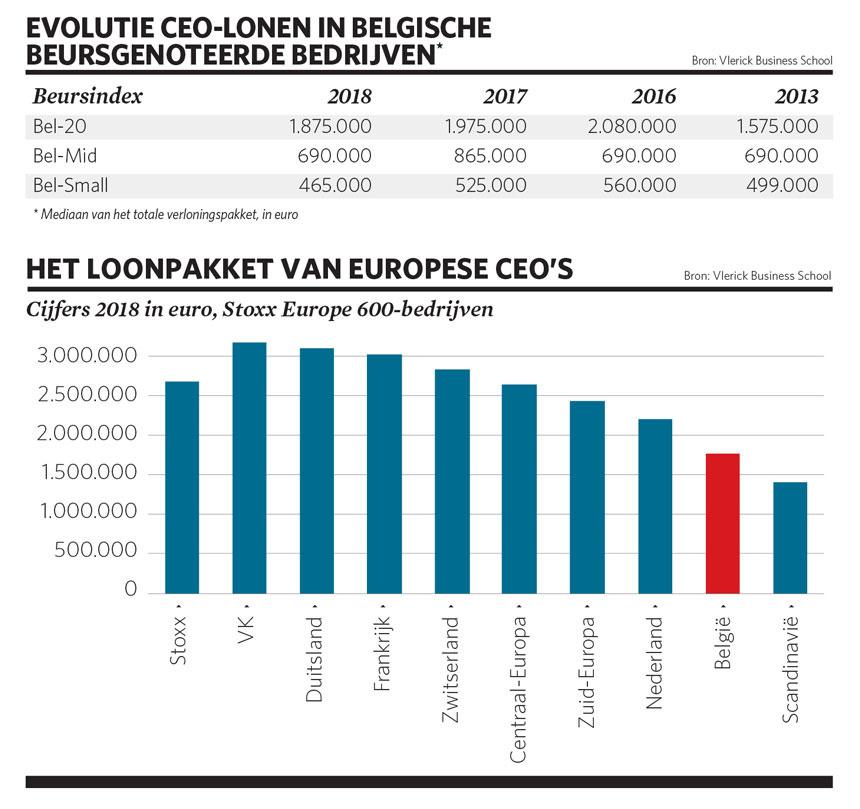

De bomen groeien niet tot in de hemel. Het salarispakket (de som van het vaste salaris, de variabele verloning op korte termijn en de beloning op lange termijn) van de CEO’s van de Belgische beursgenoteerde bedrijven ging er in 2018 op achteruit (zie tabel Evolutie CEO-lonen in Belgische beursgenoteerde bedrijven). Het mediane loon van de CEO van een Bel-20-bedrijf bedroeg 1,875 miljoen euro, 5 procent minder dan in 2017. Bij de middelgrote Belgische beursgenoteerde ondernemingen daalde het mediane loon van de CEO’s zelfs met 20 procent, naar 690.000 euro. Bij de kleinere beursgenoteerde bedrijven was er een daling met 11 procent, naar 465.000 euro.

De cijfers komen uit het jaarlijkse onderzoek van professor Xavier Baeten en onderzoekster Bettina De Ruyck van Vlerick Business School naar de topsalarissen. “Dit jaar hebben we ons onderzoek uitgebreid naar de grootste 600 beursgenoteerde bedrijven in Europa, aangevuld met 300 bedrijven uit België, Nederland en Frankrijk”, zegt Xavier Baeten. Door de ondernemingen van de Stoxx Europe 600, met achttien Belgische bedrijven, mee in de studie op te nemen, vergelijkt het onderzoek voor het eerst de verloning van CEO’s in vijftien landen. “Zo kunnen we de Belgische situatie in een breder spectrum plaatsen. Bij mijn weten is dit in Europa het enige remuneratieonderzoek van deze schaal”, zegt de professor.

Hoogste lonen in het VK

Het mediane salarispakket van een CEO in de Stoxx Europe 600 bedraagt 2,7 miljoen euro. Beursgenoteerde bedrijven in het Verenigd Koninkrijk, Duitsland en Frankrijk betalen hun CEO het meest (zie grafiek Het loonpakket van Europese CEO’s). Omdat het altijd opletten geblazen is met het vergelijken van mediaanlonen tussen landen hebben de onderzoekers een extra analyse uitgevoerd, die rekening houdt met de grootte van de bedrijven. “Als we de Stoxx Europe 600 bekijken met een Belgische bril, dan zien we dat CEO’s van beursgenoteerde bedrijven met een vergelijkbare grootte significant meer betaald worden in Nederland, Frankrijk, Duitsland, het VK en Zwitserland. In Scandinavië krijgen ze minder dan in België. Met Centraal- en Zuid-Europa hebben we geen significant verschil gevonden”, stelt professor Baeten.

Beurs op de knip

De grootte van het bedrijf, uitgedrukt in beurswaarde, is nog altijd een van de belangrijkste factoren die de omvang van het loonpakket van de CEO bepalen. “De impact van de bedrijfsgrootte is veel te groot”, merkt Xavier Baeten op. “We zien wel dat bedrijven in toenemende mate verantwoording moeten afleggen en rekening moeten houden met het maatschappelijke draagvlak. Dat wordt een nieuwe evenwichtsoefening voor de raden van bestuur, die zich vroeger konden verstoppen achter dooddoeners, zoals de internationale marktwerking of de bekende uitspraak ‘if you pay peanuts, you get monkeys’. Dat klopt niet”, zegt Baeten. “Uit onderzoek is gebleken dat er een significant negatief verband is tussen de winstgevendheid van een bedrijf en de grootte van het salaris van de CEO. De beter presterende bedrijven betalen hun CEO’s relatief minder.”

Volgens Xavier Baeten is het een slechte strategie meer te betalen dan de markt. “Raden van bestuur opteren beter voor een gezonde range rond de mediaan. Kiezen voor de hoogste percentielen kan tot aberraties leiden. Als je te veel focust op het geld, haal je het slechtste in de mens naar boven.”

Naast de grootte geeft ook de versnippering van het aandeelhouderschap een boost aan het salarispakket van de CEO. In bedrijven met een verspreid aandeelhouderschap liggen de toplonen duidelijk hoger. “Studies pleiten al lang voor referentieaandeelhouderschap. Een controlerende aandeelhouder die de hand op de knip houdt, en een stevige raad van bestuur die goed toezicht levert, kunnen tegenwicht bieden”, weet Baeten. België telt relatief meer beursgenoteerde bedrijven met een controlerende aandeelhouder dan het VK, bijvoorbeeld, waar het aandeelhouderschap meer versnipperd is.

Bonussen en aandelen

Een andere opmerkelijke vaststelling is de populariteit van de variabele verloning. 89 procent van de Stoxx Europe 600-bedrijven betaalde in 2018 een bonus uit. 79 procent voorzag ook in een aandelengerelateerde incentive op lange termijn. “Bij de grootste 600 beursgenoteerde bedrijven in Europa bestaat 36 procent van het totale salarispakket uit een vast deel, 64 procent is variabel. Je kan daar vraagtekens bij plaatsen. Uit onderzoek weten we dat, naarmate het variabele gedeelte groter wordt, topmanagers daar meer op focussen”, zegt professor Baeten. Het is dan ook cruciaal dat bedrijven de onderliggende indicatoren, financiële én niet-financiële, die bepalend zijn voor de variabele verloning goed selecteren en afwegen.

Een schaars voorbeeld van een beursgenoteerd bedrijf dat niet in een kortetermijnbonus voorziet voor de CEO is Sofina, de beursgenoteerde holding van de familie Boël. “Sofina geeft geen bonus op de korte termijn, omdat dat in strijd is met het DNA van het bedrijf. Sofina profileert zich als ‘geduldig kapitaal’ en dat ligt de focus per definitie op de lange termijn”, legt Xavier Baeten uit. Een ander voorbeeld is de Nederlandse financiële instelling Van Landschot Kempen. “Daar krijgt de CEO, naast een vast loon, aandelen. Dat is heel duidelijk en eenvoudig. Er komen geen ingewikkelde verloningstechnieken of complexe schema’s aan te pas”, duidt Baeten.

Dat is ook de filosofie van belangrijke investeerders, zoals Norges Bank Investment Management. Het Noorse fonds heeft 2,5 procent van de beurswaarde van alle Europese beursgenoteerde bedrijven in portefeuille. “Het pleit voor een vast basisloon voor de CEO en daarnaast is er op lange termijn de waarde van de aandelen. Als zo’n belangrijke belegger dat vooropstelt, zal dat effect hebben”, verwacht Xavier Baeten.

Hij ervaart ook dat almaar meer institutionele beleggers kritisch kijken naar kortetermijnbonussen en nadenken over verlonen in aandelen. Ook de Belgische Corporate Governance Code 2020 wijst in die richting. “De bedrijven geven dan een deel van het loon in aandelen, die de CEO een lange periode moet bijhouden, soms zelfs tot tien jaar”, weet Baeten. De praktijk is nog eerder uitzonderlijk, maar Belgische bedrijven als UCB en Umicore passen ze al toe. “Zij werken met aandelen die pas na drie jaar kunnen worden verzilverd. Als aandeelhouderswaarde creëren het doel is, dan is dat een goed systeem. Idealiter bedraagt de termijn wel vijf jaar. Sommige bedrijven gaan nog verder, maar je als raad van bestuur moet natuurlijk lef hebben om bijvoorbeeld tegen het management te zeggen dat het die aandelen tien jaar moet houden. Maar als een bedrijf het goed doet, vertaalt zich dat op tien jaar echt wel in de aandelenkoers”, besluit Baeten.