De provisies die Europese banken in het eerste kwartaal namen voor toekomstige kredietverliezen blijven aan de lage kant. Maar tegen eind dit jaar zal het beeld er heel anders uitzien.

Kent u het woord ‘stroppenpot’ nog? Vele jaren is het begrip uit de mode geweest, maar nu mag het weer worden afgestoft. Banken zetten provisies of voorzieningen opzij om toekomstige kredietverliezen op te vangen en steken dat geld in een stroppenpot. Dat hebben ze jarenlang niet hoeven te doen. Het is van de kredietcrisis en de daaropvolgende recessie geleden dat ze nog grote bedragen in die pot moesten steken.

Daar brengt de coronacrisis verandering in. En aangezien die de economie rechtstreeks treft, kunnen de kredietverliezen hoger oplopen dan een decennium geleden. Na de financiële crisis viel de Europese economie met 4,5 procent terug, nu wordt uitgegaan van een daling met 8 tot 12 procent. Verwacht wordt dat het aantal faillissementen hoger zal liggen, net zoals het aantal bedrijven dat zijn lening niet meer kan afbetalen.

Het valt op dat de Amerikaanse banken in het eerste kwartaal meer geld hebben opzijgezet dan de Europese. Begin mei hadden de zes grootste Amerikaanse banken 23 miljard euro provisies genomen om kredietverliezen door de coronacrisis op te vangen. Bij de Europese banken stond de teller toen op 17 miljard euro. En dat terwijl de banken in Europa goed zijn voor drie kwart van de kredietverlening, en de banken in de Verenigde Staten maar een kwart van de kredietmarkt vertegenwoordigen.

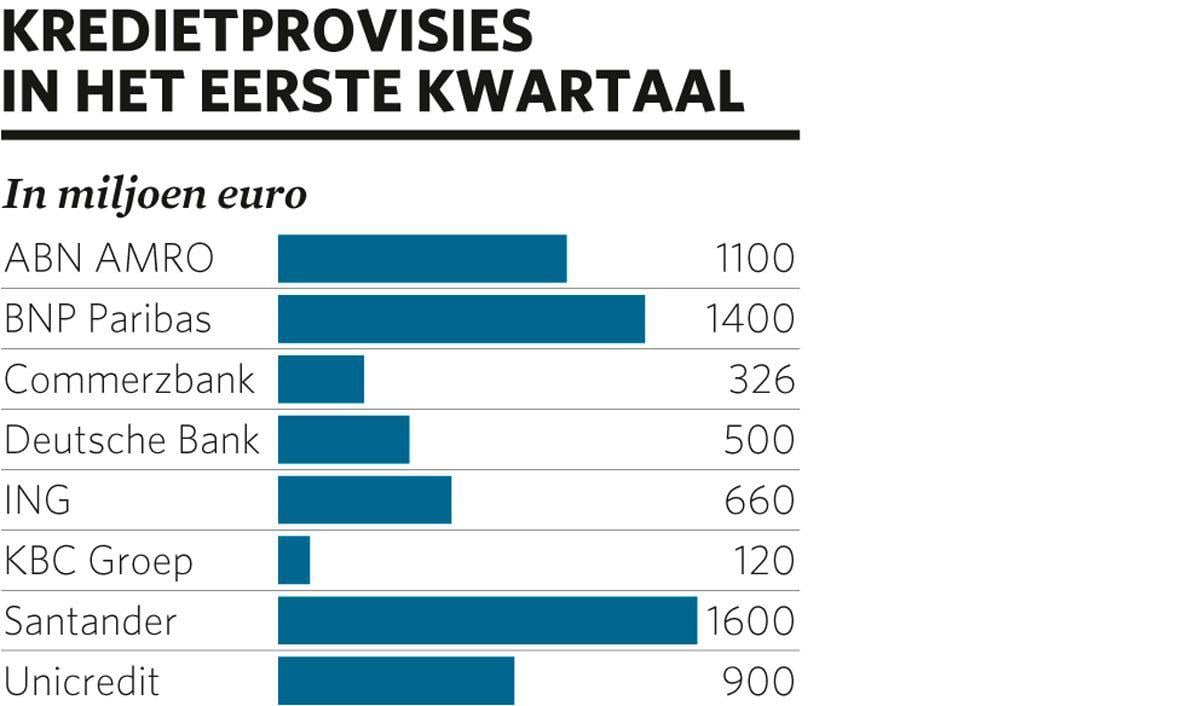

JP Morgan Chase zette het meeste geld opzij: 6,8 miljard dollar. Ook Citigroup (4,6 miljard), Bank of America (3,6 miljard) en Wells Fargo (3,1 miljard) houden rekening met miljardenverliezen op leningen aan bedrijven en particulieren. De verschillen met de grote Europese banken zijn frappant. Deutsche Bank steekt 500 miljoen euro in haar stroppenpot en ING 660 miljoen. BNP Paribas neemt 1,4 miljard euro provisies, maar daarvan schrijft het slechts een derde toe aan de coronacrisis. Santander is met 1,6 miljard euro de bank met de grootste stroppenpot in de eurozone.

Risico inschatten

Het zou kunnen dat de Amerikaanse banken meer geld opzijzetten omdat ze een groter risico op kredietverliezen lopen. De banken in de Verenigde Staten zijn in belangrijke mate blootgesteld aan kredietkaartschulden en consumentenkredieten. Ze hebben ook veel geld zitten in de olie- en gasindustrie. Nu de olieprijzen gekelderd zijn, kan hen dat zuur opbreken. Bovendien hebben de Verenigde Staten niet de Europese systemen van tijdelijke werkloosheid en overheidsgaranties voor kredieten, waardoor de banken er een groter risico lopen dan hun Europese tegenhangers.

Even aannemelijk is de verklaring dat de Amerikaanse banken meer provisies kunnen nemen omdat ze veel winstgevender zijn dan de Europese. Ze kunnen het zich veroorloven grotere sommen opzij te zetten. “Als de Europese banken dezelfde bedragen zouden wegzetten, zou dat hun winst helemaal wegvegen”, zegt Rudy Aernoudt, hoogleraar economie aan de UGent.

Vroeger moesten banken pas provisies nemen als er een wanbetaling was, dus als een klant in gebreke bleef bij de aflossing van zijn lening. Sinds een paar jaar gelden nieuwe boekhoudregels. Die verplichten de banken vooruit te kijken en in te schatten hoe groot het risico is dat een bedrijf of een consument zijn verplichtingen niet kan nakomen – ook al gebeurt dat misschien pas over enkele jaren. Dat doen ze op basis van hun interne risicomodellen. Als de inschatting negatief is, dan moeten de banken geld opzijzetten, ook al is er nog geen wanbetaling.

Deels wetenschap, deels kunst

Maar hoe maak je in onzekere coronatijden een realistische inschatting van toekomstige kredietverliezen? Volgens Geert Janssens, de hoofdeconoom van het ondernemersplatform Etion, zijn de risicomodellen van de banken daar niet op voorzien: “Hoe schat je de kredietwaardigheid van een gezonde onderneming in die, zonder er schuld aan te hebben, eensklaps geconfronteerd wordt met een forse daling van haar omzet en met een cashdrain? En hoe verreken je de tijdelijke overheidssteun tijdens die periode?”

Het heeft veel van nattevingerwerk. Of zoals een consultant in een uitgelekte mail aan een bankklant schreef: “In de huidige omstandigheden is kredietverliezen inschatten een berekende gok.” Ewen Stevenson, de CFO van de Britse bank HSBC, noemde het berekenen van mogelijke kredietverliezen “deels wetenschap, deels kunst”.

Dat maakt het voor buitenstaanders moeilijk in te schatten of de banken voldoende provisies aanleggen. Neem ING. De Nederlandse groep reserveert 660 miljoen euro voor kredietverliezen. Dat is drie keer zoveel als de bank in het eerste kwartaal van 2019 opzijzette. Maar het is amper 50 procent meer dan de 430 miljoen euro aan voorzieningen die ze in het laatste kwartaal van 2019 aanlegde, toen er van corona nog geen sprake was. Is 660 miljoen euro dan veel of weinig? Niemand die het precies weet. Sommige analisten vonden in elk geval dat ING de zaken rooskleurig voorstelde en uitging van optimistische economische prognoses.

100 miljard

Dat banken hun kruit niet in één keer willen verschieten door snel massaal provisies aan te leggen, is begrijpelijk. Dat zou ze in de rode cijfers duwen, en verlieslatende banken moeten hun kapitaalbuffers aanspreken. Dat kan een rem zetten op de kredietverlening aan de reële economie. Op die manier zouden de banken de crisis nog verergeren. Wat nu een recessie heet, kan dan uitlopen in een depressie, waarschuwde het Internationaal Monetair Fonds. Dat beseffen ook de toezichthouders en de Europese Commissie, die de kapitaalregels voor de banken tijdelijk hebben versoepeld.

Eén ding is zeker: de provisies die de banken aanleggen, zullen de volgende kwartalen nog aangroeien. De gevolgen van de coronacrisis op het economische weefsel worden immers pas in de komende maanden duidelijk. In veel landen, ook België, krijgen consumenten en bedrijven zes maanden uitstel van betaling. Dat impliceert dat faillissementen en wanbetalingen pas na die periode komen bovendrijven, ten vroegste in het derde kwartaal dus.

Voorlopig blijven de voorzieningen van de banken achter op de stroppenpotten die ze hebben aangelegd tijdens de financiële crisis in 2008 en 2009. Tegen eind dit jaar kan dat plaatje er helemaal anders uitzien. Commerzbank bijvoorbeeld stortte in het eerste kwartaal 326 miljoen euro in haar stroppenpot, maar ze denkt dat dat bedrag over het volledige boekjaar zal oplopen tot 1 à 1,4 miljard euro. ABN AMRO verwacht dat de 1,1 miljard provisies uit het eerste kwartaal aangroeien tot 2,5 miljard euro.

In eigen land nam KBC in het eerste kwartaal amper 121 miljoen euro provisies voor slechte leningen. CEO Johan Thijs ziet dat bedrag dit jaar aangroeien tot 1,1 miljard euro. Dat zou zowat de helft van de jaarwinst uitgommen. Maar in het slechtste geval kunnen de verwachte kredietverliezen bij KBC oplopen tot 1,6 miljard euro, aldus Thijs. De Europese Commissie schat dat de voorzieningen voor mogelijke kredietverliezen tegen eind dit jaar in totaal op 100 miljard euro kunnen uitkomen.

Een van de pluspunten is dat de banken deze crisis zijn ingegaan met veel sterkere buffers dan in 2008. Ze kunnen dus beter tegen een stootje. Maar de cijfers verbergen grote verschillen tussen instellingen en landen. Banken uit Italië en Griekenland slepen nog altijd een pak probleemkredieten mee. Duitse banken kampen dan weer met een zwakke rendabiliteit en een kleine kapitaalbasis. Ook zij hebben weinig marge en kunnen bij snel oplopende kredietverliezen in de problemen komen.