Met veel improvisatie en elk op zijn eigen manier, zo moest elk land de financiële storm van 2008 door zien te komen. Gelukkig biedt elke crisis een kans, op zijn minst om te leren.

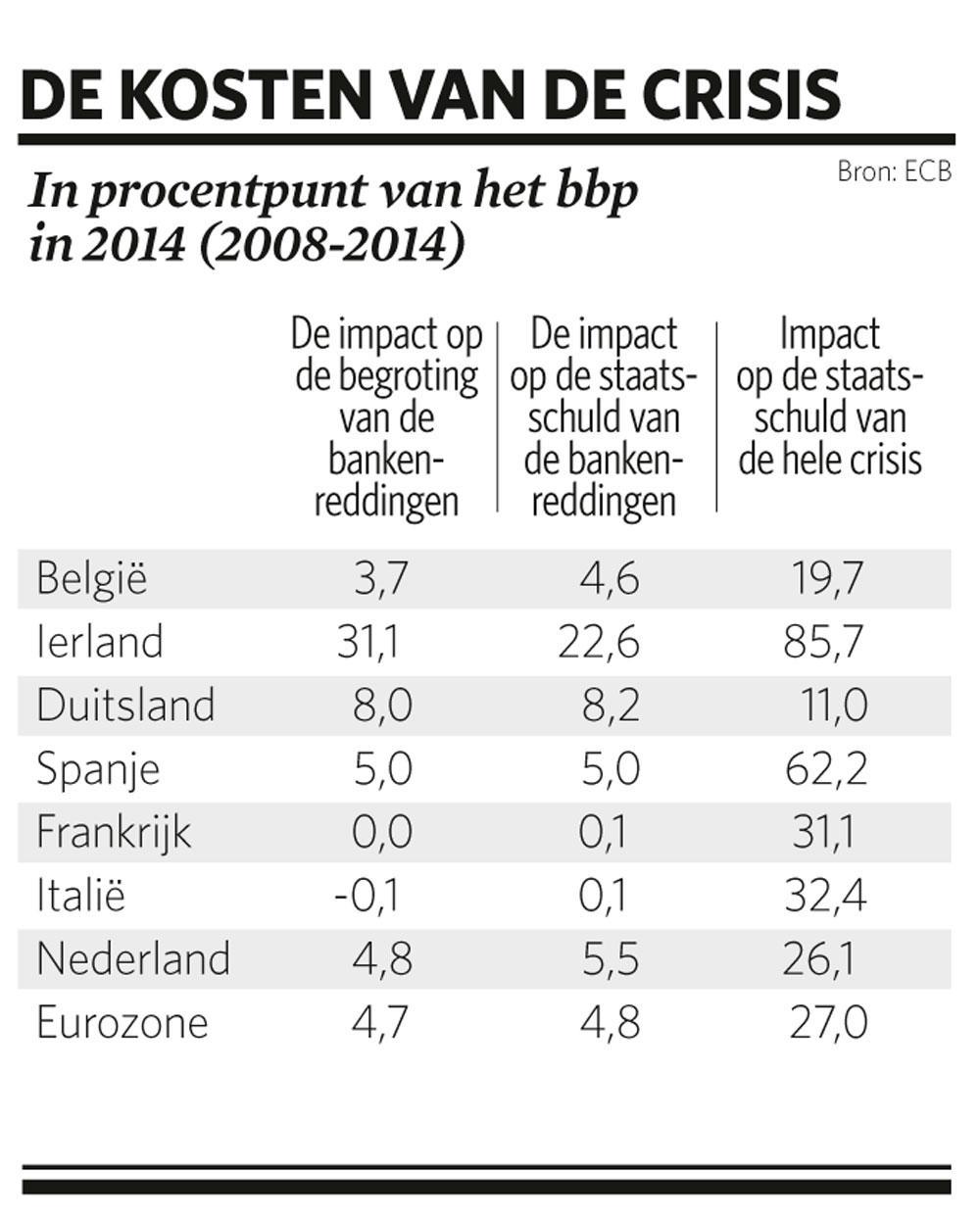

Tien jaar na de financiële crisis blijft het ontzettend moeilijk om de rekening op te maken. Het is een aantal keren geprobeerd. De Europese Centrale Bank becijferde bijvoorbeeld dat de steun aan de financiële sector alleen al 8 procent van het bruto binnenlands product (bbp) van de eurozone heeft gekost tussen 2008 en 2014. En neen, dat geld is later niet allemaal terugverdiend.

Een overzicht van het kunst- en vliegwerk dat elk land heeft uitgehaald om te vermijden dat zijn banken en zijn economie zouden instorten, zou ons te ver leiden. Maar we kunnen gerust stellen dat alles uit de kast is gehaald, en dat er vooral is geïmproviseerd. Nationaliseringen, kapitaalverhogingen, borgstellingen, bad banks, afschrijvingen en hier en daar zelfs een faillissement: je kunt het zo gek niet bedenken, of het is wel ergens geprobeerd.

De steun aan de banken duwde de collectieve begroting van de eurozone 4,7 procentpunt dieper in het rood, de schuldgraad steeg met 4,8 procentpunt. Maar de totale impact op de overheidsfinanciën was veel groter dan louter het geld dat nodig was om de banken te redden. Denk maar aan de kosten voor de massale werkloosheid en de gederfde inkomsten door de forse krimp van de economie. De schuldgraad voor de hele muntunie steeg tussen 2008 en 2014 van 65 naar 92 procent van het bbp (zie tabel De kosten van de crisis).

Hoe verschillend de aanpak van elk land ook was, uit de ratjetoe van maatregelen is een aantal lessen te distilleren.

1. Beter niet elK voor zich

“Het was elk voor zich”, weet André Sapir nog. De hoogleraar aan de ULB en onderzoeker bij de denktank Bruegel was indertijd economisch raadgever bij de Europese Commissie. Misschien wel het beste voorbeeld van die mentaliteit was volgens Sapir de afhandeling van de ‘Belgische’ probleemdossiers, Fortis en Dexia.

Die behoorden tot de zeldzame banken in Europa waarvan de beslissingsmacht over meerdere landen gespreid was. De ontbinding van Fortis leidde bijvoorbeeld tot een gespannen relatie tussen België en Nederland. Vooral de claim van de Nederlandse minister van Financiën Wouter Bos dat hij met de beste stukken was gaan lopen, zette in ons land veel kwaad bloed. Bij Dexia konden de Fransen het spel hard spelen, omdat ze wisten dat de Dexia-molensteen zwaarder woog rond de Belgische nek.

“Elk land bekeek de problemen vanuit het nationale standpunt en bleek een heel verschillende visie te hebben”, weet Sapir nog. “Dan mag je nog zo dicht bij elkaar staan, en zelfs samen de Benelux vormen, in crisismomenten primeert het nationale belang. Het was geen mooi schouwspel. En daar moeten we ons zorgen over maken voor de toekomst.”

2. De ene crisis is de andere niet

Elk land moest zijn eigen boontjes zien te doppen. Dat kan worden gezien als een manifest gebrek aan internationale solidariteit, maar het was ook het logische gevolg van een realiteit: elk land had zijn specifieke problemen en een ander soort crisis. En dus zag het antwoord op die crisis er ook anders uit.

Spanje bijvoorbeeld was een modelleerling in de Europese klas: de begroting was op orde en er waren weinig schulden. Tot de Amerikaanse kredietcrisis de Spaanse vastgoedzeepbel uiteen deed spatten en alle banken op de rand van de afgrond kwamen te balanceren. We zullen u het wedervaren van de talloze Spaanse caja’s besparen, maar de les is duidelijk: de Spaanse overheid bleef met de rekening achter. Enkel door de omvangrijke Europese steun aan de banken en een bijzonder pijnlijke interne devaluatie bleef Madrid de vernedering van een internationale curatele bespaard.

Ook IJsland kreeg een zware rekening gepresenteerd. De drie grote banken – zegt de naam Kaupthing u nog iets? – verstrekten kredieten op basis van goedkope kortetermijnleningen. Toen die financieringsbron opdroogde, bleek de ravage onbeheersbaar voor de eilandnatie met 300.000 inwoners. De bankensector was meer dan tien keer zo groot als de economie. Kapitaalcontroles hielden buitenlandse spaartegoeden bevroren en er kwamen garanties van andere landen aan te pas om een volledige meltdown van IJsland te vermijden. Net als Madrid zat Reykjavik met een dure bankencrisis opgezadeld, en toch was de IJslandse crisis een heel ander beestje.

3. Haast en spoed is goed

In het Verenigd Koninkrijk stond kort na de ondergang van de Amerikaanse zakenbank Lehman Brothers een reddingspakket van 500 miljard pond in de steigers voor de hele financiële sector. Het geld moest het vertrouwen in het Britse bankensysteem herstellen.

“Landen met een grote blootstelling aan de financiële sector begrepen dat ze snel en daadkrachtig moesten optreden, want de gevolgen konden rampzalig zijn”, zegt Sapir. “Als ze een stevige financiële sector wilden behouden, en hun burgers niet wilden laten opdraaien voor de kosten, moesten ze snel maatregelen nemen.” De snelle aanpak legde Londen geen windeieren. Tot de recente beslissing om de Europese Unie te verlaten was de Britse economie het groeimirakel onder de grote ontwikkelde landen.

Ierland van zijn kant probeerde nog even de ongemakkelijke waarheid van het failliet van zijn bankensector te negeren, maar moest toen toch relatief snel uitpakken met een brede staatsgarantie om zijn banken te stutten. Het land is nadien nog door een zeer diep dal gekropen en het moest een reddingsboei van het Internationaal Monetair Fonds en Europa aanvaarden. Maar nu zie je her en der weer de benaming ‘Keltische tijger’ verschijnen, een verwijzing naar de Ierse groeispurt van voor de crisis.

“Ierland heeft een enorme schade geleden door de financiële crisis, maar het land is er nu weer bovenop aan het komen, dankzij zijn snelle aanpak”, zegt hoogleraar Finance Rudi Vander Vennet (UGent). Zijn collega Sapir ziet er een algemene les in: “Je kunt beter snel en resoluut optreden. Time is not on your side. Hoe langer je wacht, hoe groter de crisis en hoe meer publieke middelen je moet aanspreken.”

4. Zachte heelmeesters, stinkende wonden

Dexia dreigde al in 2008 weg te zinken in het financiële moeras. Enkel door een kapitaalverhoging van 6,4 miljard euro en een staatswaarborg van 150 miljard van de Belgische, Franse en Luxemburgse overheid wist de bank het hoofd boven water te houden. Voor even toch. Tijdens de eurocrisis ging de bank alsnog onderuit.

“Belfius, de goede bank, is uit Dexia gehaald. Alleen is dat veel te laat gebeurd, pas in 2011”, zegt Vander Vennet, die spreekt als academicus en niet als bestuurder bij de staatsbank. “Dexia heeft na 2008 geprobeerd zijn rendabiliteit op te krikken door massaal Griekse obligaties te kopen, die een hoog rendement boden. Dat is nefast gebleken toen in 2011 de eurocrisis uitbrak. Het was gambling for ressurection, gokken om erbovenop te raken.”

Dexia is lang niet de enige wonde die te lang is blijven etteren. De Italiaanse bankensector kwam relatief ongeschonden uit de financiële crisis, maar de recessie die erop volgde, leidde tot een berg aan slechte kredieten. “Italië heeft lang gewacht om dat probleem aan te pakken. De rekening komt wellicht nog”, zegt Karel Lannoo, directeur bij de denktank CEPS.

Aan de andere kant van de Alpen ligt nog zo’n slechte leerling. Er zijn Duitse Landesbanken die nog nooit winst hebben gemaakt, zegt Lannoo. En het geld dat Deutsche Bank twee jaar geleden heeft opgehaald bij een kapitaaloperatie, is al weer volledig opgebrand. “De Duitsers wijzen vooral naar Italië als Europa’s grootste probleem. Ze moeten toch ook eens naar zichzelf kijken.”

5. Iedereen gelijk voor de wet

België heeft elk dossier anders behandeld. Fortis is opgebroken en verkocht, bij Dexia zijn de beste stukken eruit gelicht om een bad bank over te houden, en KBC heeft voordelige staatsleningen gekregen, terwijl de aandeelhouders de controle konden behouden. Frankrijk daarentegen heeft twee agentschappen opgericht: een om de banken te herkapitaliseren (SPPE) en een om garanties (SFEF) te geven. “Dat was ook de Amerikaanse aanpak”, stelt Lannoo. “Is het systeem het probleem? Geef dan een systeemwijde garantie.”

Economisch valt de Belgische aanpak nog te verdedigen. “We waren zowat het enige westerse land dat geen zware recessie heeft gehad in 2009”, zegt Freddy Van den Spiegel, hoogleraar financiële economie aan de VUB. “Er zijn toen maatregelen genomen, zoals de uitbreiding van de tijdelijke werkloosheid, die geholpen hebben om de boot te stabiliseren en het vertrouwen bij de bevolking intact te houden. Al was het eerder knutselwerk met meer geluk dan kunde.”

Toch is de Belgische ad-hocaanpak van de verschillende dossiers niet zonder gevolgen gebleven. Vandaag woedt de discussie nog altijd of Arco-coöperanten spaarders dan wel beleggers zijn, en dus anders behandeld moeten worden dan de aandeelhouders van Dexia. En de Fortis-belegger heeft met de verzekeraar Ageas nog een erfenis om zich mee te troosten, al heeft die flink wat geld verloren. Dexia-aandelen daarentegen zijn compleet waardeloos. Daarnaast zijn de kleine banken misnoegd dat zij via de bankenheffingen opdraaien voor de redding die zij nooit nodig hebben gehad. Voorbeelden legio dus om aan te tonen dat het beter is iedereen meteen gelijk te behandelen.

6. Zorg voor crisisarchitectuur

De meeste commentatoren zijn het roerend eens dat de Verenigde Staten de crisis op de beste manier hebben aangepakt. De centrale bank heeft meteen een stresstest uitgevoerd en de banken verplicht zich te herkapitaliseren. Ongeveer gelijktijdig besliste de federale overheid 700 miljard dollar probleemkredieten op te kopen, kort nadien gevolgd door een stimuleringspakket van 800 miljard.

Vooral dat doortastende een-tweetje tussen de centrale bank en de overheid, zeg maar de schatkist, heeft ervoor gezorgd dat de Amerikaanse economie de klap verrassend snel te boven is gekomen. Het contrast met de verspreide slagorde in Europa en de aarzelende houding van de Europese Centrale bank kan moeilijk groter zijn. “In de Verenigde Staten was de infrastructuur er, en de communicatielijnen waren kort”, zegt Vander Vennet. Ondertussen is er in navolging van de Verenigde Staten ook in Europa een crisisarchitectuur opgezet. De eerste testen bij de ontbinding van wat kleinere banken in Italië toonden dat die niet waterdicht is.