Sombere belegger ziet AB InBev-glas halfleeg

Het heeft een tijdje geduurd, maar AB InBev zet orde op zaken. De financiële schulden worden stelselmatig afgebouwd, de volumes groeien, de aandeelhouders krijgen weer een hoger dividend en in Brazilië gaat alles weer beter. Het blijkt onvoldoende voor de belegger.

In het najaar van 2015 groeiden de bomen tot in de hemel voor AB InBev. De overname van het wereldwijde nummer twee, SABMiller, werd toen bekendgemaakt en de beurskoers steeg naar 124 euro. Wat volgde was een jarenlange kater, al lang vóór de pandemie vanaf 2020 lelijk huishield. Voor de belegger was het glas jarenlang halfleeg, al bleef AB InBev steevast één van de favoriete aandelen van de Belgische beursanalisten. Ook na de bekendmaking van de jaarcijfers voor 2022 blijft de belegger pessimistisch. Het aandeel opende deze ochtend ruim 2 euro lager en schommelt rond 55,5 euro. Het verlies van bij de start milderde weliswaar in de loop van de voormiddag.

Nochtans was er de voorbije jaren niets fundamenteel mis met de brouwer, die wereldwijd aanwezig is, met de Verenigde Staten, Brazilië en Mexico als belangrijkste winstmarkten. In alle drie landen is AB InBev de marktleider. China is de grote groeimarkt, waar meer Budweiser gedronken wordt dan in de Verenigde Staten. “Budweiser is Amerika in een flesje”, vond de voormalige CEO Carlos Brito. De nieuw verworven markten in Afrika, via de overname van SABMiller, zijn leer- en groeimarkten.

Toch slabakt de beurskoers al zeven magere jaren. De belegger keek vooral naar de hoge schuldenlast, door de financiering van de overname van SABMiller. AB InBev had vooral pech dat het zijn financiële schulden slechts zeer langzaam kon terugbetalen door de zeer volatiele muntschommelingen. De riante winsten in lokale munten vloeiden voor een groot stuk weg door de terugbetaling van de financiële schulden in Amerikaanse dollar. Dat deed ook de dividenduitkering fors zakken: van 3,6 euro per aandeel in 2017 naar een magere 0,5 euro voor de boekjaren 2020 en 2021. Bovendien legde Heineken in de jarenlang tweede belangrijkste markt Brazilië de markteider AB InBev het vuur aan de schenen. De Nederlandse brouwer was een stevige nummer twee geworden door de overname van een lokale speler. AB InBev kon dan wel steeds meer winst persen uit elk verkocht pintje – meestal eentje van een duurder merk – de belegger kon enkel mopperen bij die strategie, want dat ging ten koste van de volumegroei.

Lichten op groen

De onderneming toont met haar jaarcijfers van 2022 dat het de zure beleggersoprispingen ter harte heeft genomen. Maar voor de belegger is het blijkbaar nooit goed genoeg. Op de beurs kan AB InBev met zijn jaarcijfers alweer niet overtuigen. Nochtans staan veel knipperlichten op groen. De omzet groeide (zonder wisselkoerseffecten) met ruim een tiende, de volumes vloeiden naar een record. Enkel de winstgevendheid ging minder snel vooruit (de ebitda klom met iets meer dan 7%), maar dat is een doelbewuste strategie van de brouwer. De ebitda zou op middellange termijn jaarlijks met 4 tot 8 procent groeien, terwijl de omzet sterker vooruit zal gaan. Dat neemt de brouwer er graag bij, want de strategie luidt “een gezond evenwicht tussen volume en prijs”. Lees: niet echt een prijzenslag, maar de verkoop van goedkopere pintjes, en dus extra volumes, wint weer aan belang. Dat vertaalde zich vorig jaar in de groei van het segment van de gewone pils (in België is dat bijvoorbeeld Jupiler). Dat segment groeide met bijna een tiende, waarmee AB InBev het beter deed dan de algemene biermarkt.

2022 was overigens algemeen geen gemakkelijk jaar “door de economische onzekerheden, de gestegen grondstofprijzen en verstoringen in de bevoorradingsketen”, schrijft het management. Dat alles leidde mee tot ongunstige munt- en grondstoffenprijzenschommelingen, en kostenstijgingen bij de verkoop, de administratie en de distributie.

Recordvolumes in Brazilië

De Verenigde Staten, de belangrijkste markt voor AB InBev – bijna 29 procent van de omzet en 31 procent van de winst worden in Amerikaanse dollar gehaald – vormt één van de weinige schoonheidsvlekjes van vorig jaar, en dan nog. De volumes daalden met 4 procent, maar daarmee won AB InBev wel marktaandeel. De omzet per hectoliter klom met bijna 7 procent, want de duurdere merken (bijvoorbeeld de Belgische pils Stella Artois) betekenden 40 procent van de omzet.

In Mexico en Colombia, de tweede en vijfde belangrijkste winstgevende markten, werden recordcijfers gehaald. In Colombia, waar AB InBev circa 90 procent marktaandeel heeft, steeg de bierconsumptie naar het hoogste niveau in een kwarteeuw.

Vooral Brazilië is aan de beterhand. Het land maakt een zevende van de wereldwijde brouwersomzet en is goed voor 11 procent van de winst bij AB InBev. Jarenlang knaagde Heineken, het nummer twee in Brazilië, aan de marktleider. Die bood vorig jaar eindelijk weerwerk. De biervolumes groeiden naar een record van 94 miljoen hectoliter, waardoor de brouwer marktaandeel won. Ook de frisdrankvolumes gingen fiks vooruit, naar ruim 32 miljoen hectoliter. Daarmee is Brazilië op zijn eentje goed voor 21 procent van de volumes van AB InBev. De omzet en de winstgevendheid stegen nog sneller, vooral door de verkoop van duurdere merken.

Eén van de weinige landen waar het minder ging, was China. Al hing dat vooral samen met de blijvende covid-19-beperkingen. Ook in België waren er naweeën van de pandemie. “De horeca in België was nog steeds in herstel in 2022”, meldt de brouwer over de prestaties in eigen land. De pils Stella Artois is blijkbaar bezig aan een herontdekking, want die bleef ook vorig jaar vooruitgaan in de horecaverkoop (de verkoop van het merk daalde in eigen land al bijna een halve eeuw). In de winkels won AB InBev marktaandeel in België.

Minder schulden, hoger dividend

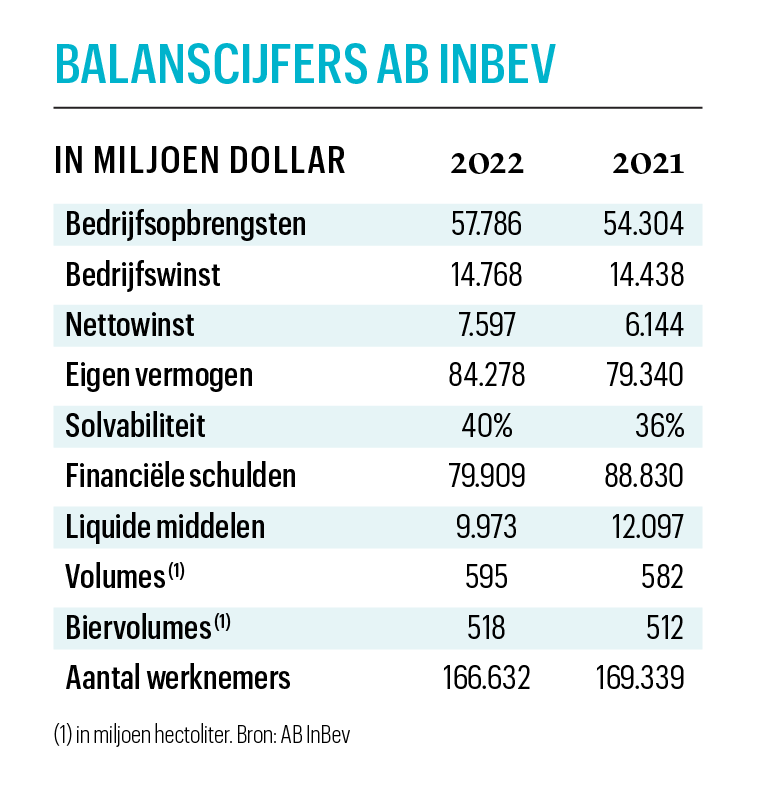

Door de daling van de financiële schulden (zie balanscijfers) kan de brouwer zijn dividend weer verhogen. Het brutodividend voor 2022 komt uit op 0,75 euro per aandeel, de helft meer dan in 2021. Toch bedragen die financiële schulden nog steeds bijna 80 miljard dollar (eind 2017 ging het nog om een bedrag van meer dan 116 miljard dollar). Daar tegenover staat een bedrag van ruim 20 miljard dollar aan liquide middelen. De brouwer telt daar ook kredietfaciliteiten voor ruim 10 miljard dollar bij.

Fout opgemerkt of meer nieuws? Meld het hier