Hoe Crelan erin slaagde AXA Bank over te nemen

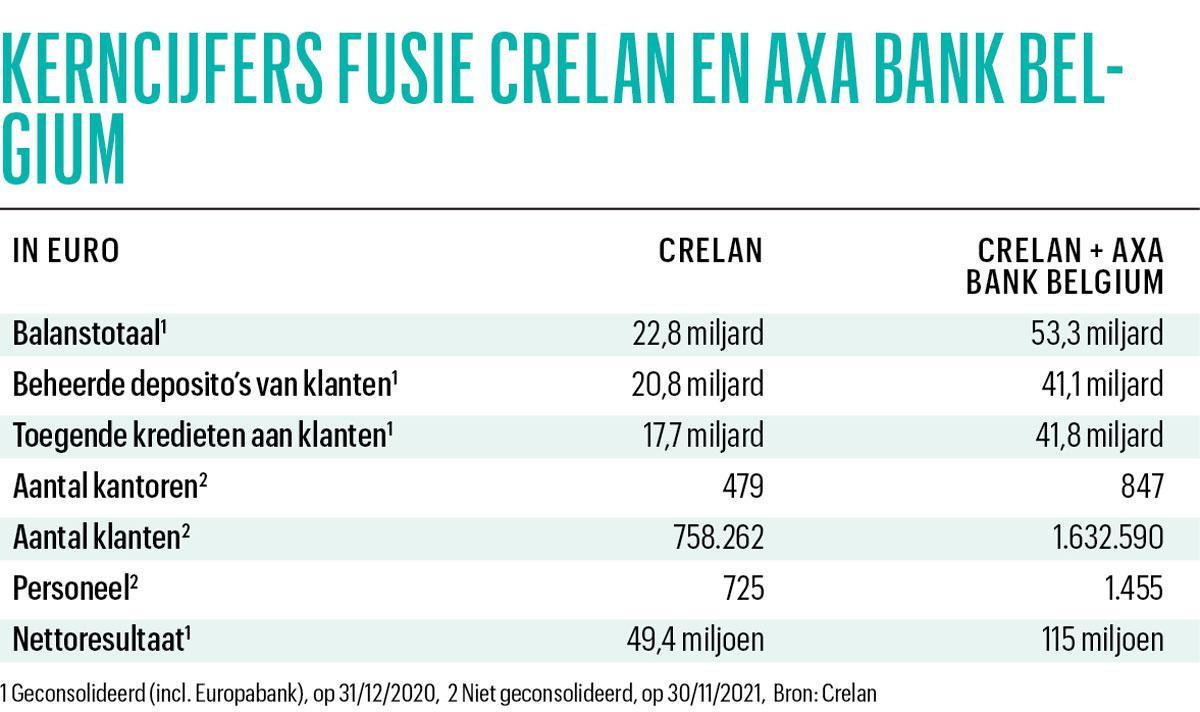

Door de overname van AXA Bank wordt Crelan de vijfde grootste bank van het land. Hoe is een kleine Belgische coöperatieve bank erin geslaagd de Franse verzekeringsreus AXA en de toezichthouders te overtuigen? En welke uitdagingen blijven er om de integratie tegen begin 2024 tot een goed einde te brengen?

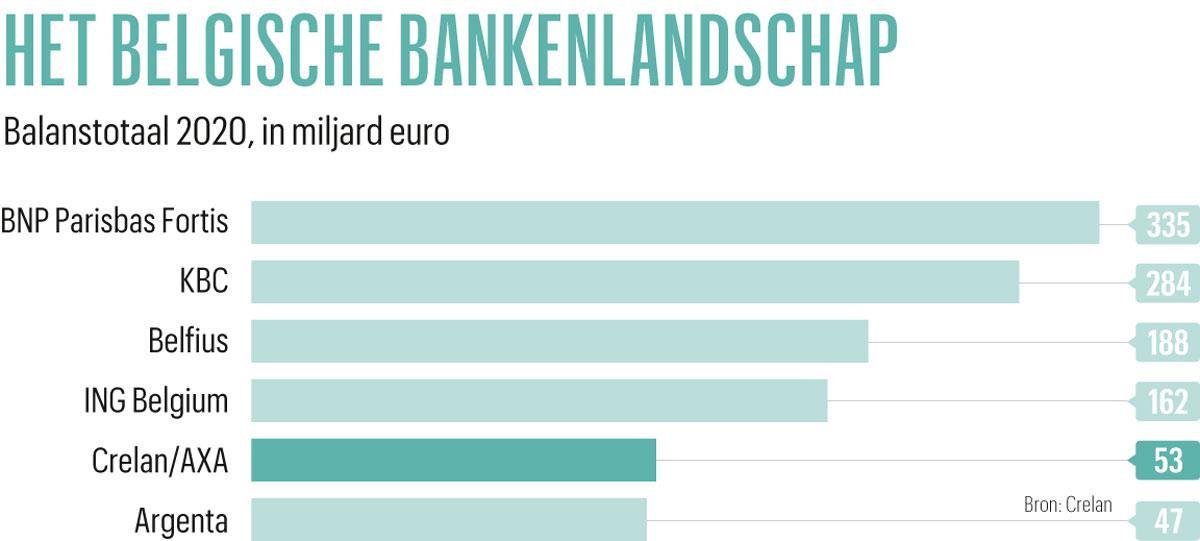

Na vele jaren mogen we de rangschikking van banken in ons land nog eens aanpassen. Tot nu toe stond Argenta op de vijfde plaats, ver na de vier grootbanken BNP Paribas Fortis, KBC, Belfius en ING België. Door de overname van AXA Bank springt Crelan over Argenta ( zie grafiek). De eerste uitdager van de grootbanken wordt dus een coöperatieve bank, die haar oorsprong vindt in een van de openbare kredietinstellingen van weleer, het Landbouwkrediet.

Met de overname van Centea maakte Landbouwkrediet in 2011 al een eerste grote sprong voorwaarts. Na de fusie veranderde de naam in Crelan. Nog wat later werd de Franse aandeelhouder (50%), Crédit Agricole, uitgekocht. Maar schaalvergroting blijft in de financiële sector een must, zeker in de rente-omgeving van de voorbije vijf jaren.

“Het monetair beleid van de centrale banken weegt op de rente-inkomsten van de banken”, verklaart Philippe Voisin, de CEO van Crelan. “Daarnaast vergen de veranderende klantenbehoeften forse investeringen in de digitalisering. De regelgeving wordt complexer en nieuwe spelers komen op de markt. Daar kun je een antwoord op bieden met schaalvergroting, diversificatie van de inkomsten, kostenoptimalisering en IT-investeringen.”

Omdat er in de banksector een overcapaciteit is, is consolidatie in de gegeven omstandigheden een goede strategie, vindt Voisin: “Hetzelfde is gebeurd in de staal- en de automobielsector. Door samen te gaan met een andere instelling kun je de kosten en de investeringen spreiden over een groter draagvlak. Voor Crelan kwam het erop aan een bank over te nemen waarvan we de activiteiten kenden en beheersten.”

Eerste horde – AXA overtuigen

Dat het AXA Bank werd, lag niet voor de hand. De Franse verzekeringsgroep AXA wilde wel zijn Belgische bank verkopen, om zich te concentreren op zijn verzekeringsactiviteiten. Maar toen Crelan het toneel betrad, waren de Fransen al in vergevorderde gesprekken met enkele private-equityspelers. In de wandelgangen worden namen als Apollo en CVC genoemd.

“Ik herinner me het eerste gesprek met de directie van AXA Group in Parijs”, vertelt Voisin. “Door omstandigheden was ik al wat te laat en ik kreeg de indruk dat niemand op mij zat te wachten. ” We are so sorry, mister Voisin, but who is Crelan?” kreeg ik te horen. Daarom ben ik trots op de weg die we afgelegd hebben. Het is uitzonderlijk dat een lokale coöperatieve bank die onder nationaal toezicht staat, erin slaagt een bank over te nemen die onder Europees toezicht staat. Het is één van de eerste keren dat dit gebeurt in de eurozone. We hebben bewezen dat waar er een wil is, er een weg is.”

Bij AXA kreeg Voisin een voet tussen de deur, omdat hij de Fransen iets kon bieden wat de andere geïnteresseerde overnamekandidaten niet konden: een distributiecontract. Daardoor zou AXA zijn verzekeringsproducten niet enkel via AXA Bank maar ook via het Crelan-netwerk kunnen verkopen. Een verdubbeling van de potentiële klantenbasis, dat was aantrekkelijk. En Voisin vond nog een extra wortel: hij was bereid zijn filiaal Crelan Insurance van de hand te doen, waardoor AXA zijn kernactiviteiten in België kon versterken.

Goede bronnen wijzen ook op de rol die Freddy Bouckaert speelde. De Belg was jarenlang de topman van AXA/Royale Belge en lid van het directiecomité van de moedermaatschappij, de Franse AXA Groep. Hij zou deuren geopend hebben voor Crelan in Parijs, met name bij Thomas Buberl, de CEO van AXA Groep. Buberl had daarna enkele top secret ontmoetingen met Voisin in Brussel.

Tweede horde – de toezichthouders overtuigen

De Europese Centrale Bank, de Europese toezichthouder op de banksector, stond van bij het begin kritisch tegenover de overname. Coöperatieve banken als Crelan liggen in Frankfurt niet in de bovenste schuif, omdat ze bij problemen niet eenvoudig vers kapitaal kunnen tanken. Dat gaat makkelijker als je een grote aandeelhouder met diepe zakken hebt, zoals AXA. Bovendien zou Crelan voortaan moeten voldoen aan de striktere Europese regels en voorschriften.

Het duurde twee jaar voor de ECB het groene licht gaf voor de overname. In die periode maakte de toezichthouder tal van opmerkingen. Ze hadden vooral betrekking op de financiering van de overname (de ECB vreesde dat Crelan onvoldoende kapitaal zou overhouden na het betalen van de overnamesom uit de eigen middelen), de risico’s verbonden aan de IT-migratie (de IT-systemen van Crelan moesten gemoderniseerd worden), en de governance (Crelan had te weinig bancaire knowhow in zijn raad van bestuur).

Crelan zag zich genoodzaakt zijn businessplan aan te passen, daarin bijgestaan door de zakenbanken Delphinus en Lazard. De Belgische bank versterkte de financieringsconstructie door in zee te gaan met drie sterke partners: AXA, Amundi en Allianz. De drie financiële groepen hebben een contract voor de distributie van hun producten via het Crelan-net. Zij kopen voor 445 miljoen euro kapitaalinstrumenten, die Crelan van de regelgevers deels mag meetellen als eigen vermogen. Daarmee is meer dan 70 procent gedekt van de 611 miljoen euro cash die Crelan uit zijn eigen middelen betaalt voor AXA Bank.

Om de kapitaalratio’s te versterken na de cash-out (Crelan betaalt ook nog eens 90 miljoen euro voor de overname van een obligatielening), zal Crelan vers kapitaal ophalen bij zijn coöperatieve aandeelhouders. Het plan is om 220 miljoen euro op te halen in drie jaar, ongeveer 75 miljoen euro per jaar. Dat is ambitieus, omdat Crelan in 2020 amper 25 miljoen euro coöperatief kapitaal aantrok. Maar de bank krijgt met AXA Bank toegang tot 870.000 nieuwe klanten, die ze zal aanschrijven om aandeelhouder te worden. Bij de overname van Centea lukte het om op die manier de overname betaald te krijgen zonder de kapitaalbuffers aan te tasten.

“Dankzij de inbreng van AXA, Allianz en Amundi starten we de operatie met een kapitaalratio van 18,8 procent en een CET1-kernkapitaalratio van 15 procent”, aldus Voisin. “Daarmee zijn we een van de meest solide banken in Europa. De IT-migratie bereiden we al twee jaar voor. We hebben ons IT-investeringsbudget al gevoelig opgetrokken. De raad van bestuur ten slotte is versterkt met nieuwe bestuurders met een bewezen ervaring in de banksector. Op die manier zijn we aan alle opmerkingen van de toezichthouder tegemoet gekomen.”

Derde horde – de uitdagingen voor de komende jaren

Nu de overname rond is, geeft Crelan zichzelf twee jaar om de integratie van de twee instellingen te bewerkstelligen. De streefdatum voor het afronden van de fusie is het eerste kwartaal van 2024. Een van de grootste uitdagingen is de migratie van AXA Bank naar de IT-infrastructuur van Crelan. Om dat tot een goed einde te brengen, is in een investeringsbudget van 181 miljoen euro voorzien: 50 miljoen voor de migratie en 131 voor de modernisering van de IT-systemen.

Een tweede grote uitdaging is van menselijke en culturele aard. Door de samensmelting van de twee banken verdubbelt het aantal personeelsleden tot 1.455. Ze werken op vier administratieve hoofdzetels: in Berchem, Antwerpen, Anderlecht en Gembloux. Daar zitten nogal wat dubbele functies tussen. De verwachting is dan ook dat er arbeidsplaatsen sneuvelen. Zeker omdat Crelan een bank is met hoge operationele kosten, wat zich weerspiegelt in een kosten-inkostenratio van 71 procent.

Een personeelsreductie is onvermijdelijk maar CEO Philippe Voisin wijst erop dat de fusie in de eerste plaats een groeiproject is: “We zullen meer klanten bedienen en nieuwe inkomstenbronnen aanboren. We willen de kredietverstrekking in de kmo-markt uitbreiden en meer financieel advies verstrekken. In een eerste fase gaat een integratie ook gepaard met meer werk. Daarom ben ik ervan overtuigd dat we in eerste instantie alle mensen nodig hebben.”

Voisin stelt ook dat de vergrijzing en het natuurlijke verloop de komende jaren een bondgenoot zijn: “Er zal een rationalisatie komen, maar niet meteen. Er is geen tijdsdruk. De leeftijdspiramide is gunstig om dat op een verantwoorde en respectvolle manier te doen, conform onze coöperatieve cultuur. De echte uitdaging wordt de juiste mensen met de juiste competenties op de juiste plaats te krijgen. Goede mensen aantrekken is in België sowieso al niet gemakkelijk. Daarom zullen we fors inzetten op het motiveren en omscholen van onze medewerkers.”

Crelan krijgt vaak kritiek dat de bank een onduidelijk profiel heeft en zich te weinig onderscheidt. Daarom wil Voisin de maatschappelijke rol van de bank beter in de verf zetten: “Met onze geschiedenis in de landbouwsector en onze coöperatieve missie besteedt Crelan veel aandacht aan de mens en het milieu. We willen daarin een marktmaker zijn en ons differentiëren van de concurrenten. De klant moet in ons een partner zien, die oplossingen aandraagt bij thema’s zoals de klimaattransitie en de bekommernis om het milieu.”

Nabijheid speelt een grote rol, beklemtoont Voisin: “Wij geloven in ons distributiemodel, dat steunt op zelfstandige bankagenten. Zij kennen de klanten en hun behoeften. Tijdens de covid-crisis is de weerbaarheid van dat model getest en bewezen. We zullen de invoering van digitale toepassingen versnellen, maar altijd ten dienste van de klant en de lokale agent.”

Crelan en AXA Bank tellen samen 847 agentschappen. Dat is te veel voor de Belgische markt, waar de grootbanken evolueren naar een 400-tal kantoren voor een nationale dekking. Ook hier zal een rationalisatie plaatsvinden. Dat ontkent Voisin niet, maar hij noemt het niet zijn eerste prioriteit: “We zullen dat proces op een natuurlijke manier begeleiden. We zullen niets forceren. Eerst de juridische fusie en de IT-integratie. Zolang die niet afgerond zijn, zijn er geen fusies van kantoren van AXA Bank en Crelan mogelijk.”

Zwakke rendabiliteit Crelan maakt fusieproject kwetsbaar

Kan Crelan zijn winstgevendheid voldoende opvijzelen, zodat de bank de integratiekosten kan dragen, haar institutionele investeerders vergoeden, en het coöperatief dividend van 3 procent handhaven? Dat zal bepalend zijn voor het fusieproject.

De zwakke rendabiliteit van Crelan is een van de tere punten in de overnamedeal. De coöperatieve bank realiseerde 49,4 miljoen euro nettowinst in 2020, goed voor een rendement op eigen vermogen van 4,7 procent. Het sectorgemiddelde in de Belgische banksector bedroeg dat jaar 5,9 procent. Crelan kampt vooral met hoge operationele kosten, wat zich weerspiegelt in een kosten-inkomstenratio van 71 procent. Het gemiddelde in België is 61 procent. Hoe lager die ratio, hoe efficiënter de bank.

Volgens een rapport van Moody’s wil Crelan zijn kosten-inkomstenratio de komende jaren terugbrengen tot 65 procent. Dat zou gebeuren door meer fee- en commissie-inkomsten te realiseren uit de verkoop van verzekeringen en beleggingsfondsen, en door de kosten naar beneden te brengen.

Moody’s wijst erop dat de kosten voor de integratie van de twee banken de komende jaren extra zullen wegen op de nu al lage rendabiliteit. Voor die integratie voorziet de bank in een budget van 230 miljoen euro. Dat komt overeen met twee keer de gezamenlijke winst van Crelan en AXA Bank in 2020. 181 miljoen van het integratiebudget gaat naar IT-investeringen.

De opdracht is duidelijk: Crelan moet zijn winstgevendheid opvijzelen, wil het de forse IT-investeringen dragen en zijn nieuwe institutionele investeerders AXA, Amundi en Allianz vergoeden. Uit een prospectus van Crelanco, de coöperatie achter Crelan, valt bovendien af te leiden dat Crelan de komende jaren opnieuw een beroep zal doen op institutionele investeerders, mochten de toezichthouders, in het kader van een prudentiële controle, de bank hogere kapitaalratio’s opleggen.

Vooral de leverage ratio lijkt een pijnpunt. Die bedraagt 3,7 procent, terwijl de ECB wil dat die hoger ligt. Crelan hoopt die ratio tegen eind 2024 op te trekken tot 4,1 procent, door voor 220 miljoen euro coöperatief kapitaal op te halen. Maar ook de uitgifte van nieuwe achtergestelde schuldinstrumenten behoort tot de mogelijkheden. Dergelijke instrumenten kosten geld, en dat kan druk zetten op het dividend van 3 procent, dat de bank de voorbije jaren aan haar coöperanten uitkeerde, staat in de prospectus te lezen.

‘Een mooie operatie’

Volgens Olivier de Groote, hoofd Financial Services Industry voor Deloitte in Europa, biedt de fusie van Crelan met AXA Bank mooie synergiemogelijkheden.

Hoe kijkt u aan tegen deze overname?

OLIVIER DE GROOTE. “Ik ben ervan overtuigd dat dit een mooie operatie is. Ze is het resultaat van een strategie die Crelan vijf jaar geleden uitgestippeld heeft, en biedt ook een toekomst voor AXA Bank. Het wordt nu heel belangrijk om de integratie op een minutieuze en gedisciplineerde manier uit te voeren. De klanten en de medewerkers moeten daarbij centraal staan, en er moet een ritme van vooruitgang volgehouden worden.”

Hoe verklaart u dat een kleine bank als Crelan erin slaagde de vele obstakels te overwinnen?

DE GROOTE. “De CEO van Crelan, Philippe Voisin, is de architect van deze deal. Hij is een buitengewoon volhardende manager. Hij kan een strategie uitstippelen en weet die lijn nauwgezet vast te houden. Dat is een grote toegevoegde waarde voor een bedrijf.”

Fout opgemerkt of meer nieuws? Meld het hier