De Europese banken kijken voor overnames het liefst in hun eigen land. Dat blijft nog wel een tijdje zo.

Fusies tussen eurozonebanken uit verschillende landen, grapt een bankier, “lijken heel erg op tienerseks. Er wordt veel gepraat, maar weinig gedaan. En als het er dan toch van komt, is de teleurstelling groot.”

De roddels van de voorbije maanden koppelden elk van de drie grootste banken van Frankrijk (BNP Paribas, Crédit Agricole en Société Générale) en UniCredit, de grootste van Italië, aan Commerzbank, de op een na grootste beursgenoteerde bank van Duitsland. Onlangs heette het dat UniCredit en Société Générale zouden samengaan. Maar er is geen grote, grensoverschrijdende overname op komst.

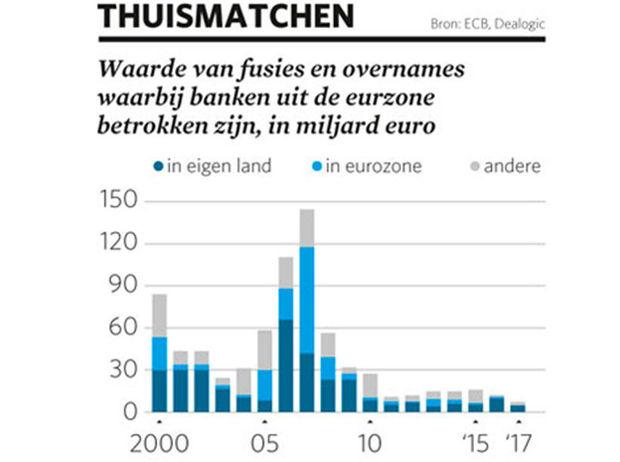

De stroom deals in de jaren 2000 (in het bijzonder de overname in 2005 door UniCredit van HypoVereinsbank, een andere Duitse kredietverlener) is op enkele druppels na opgedroogd (zie grafiek). Beleidsmakers bij zowel de Europese Commissie als de Europese Centrale Bank (ECB) willen graag dat die stroom weer op gang komt.

“De Europese banksector is nog altijd even gefragmenteerd als in 2012”, merkt Magdalena Stoklosa van Morgan Stanley op. Binnenlandse kredietverlening is nog altijd goed voor zeven achtste van het totaal (zie grafiek). Drie vijfde van de bedrijfs- en overheidsobligaties die de banken in portefeuille hebben, komt uit hun eigen land.

Samen sterker

Beleidsmakers geloven dat euzonebanken veerkrachtiger zullen zijn, omdat het lot van de kredietverleners en dat van de nationale regeringen niet zo innig verstrengeld zouden zijn in een vicieuze cirkel. Een functionaris wijst erop dat tijdens de Spaanse vastgoed- en bankencrisis van 2008 de internationaal gediversifieerde banken Santander en BBVA zich veel beter uit de slag trokken dan puur binnenlandse kredietverleners.

Grensoverschrijdende fusies zouden voor een schaalvergroting zorgen zonder de binnenlandse concurrentie aan te tasten. Ze zouden de kapitaalmarkten van de eurozone verdiepen. En grotere eurozonebanken zouden sterker staan om het op te nemen tegen de grote vijf van Wall Street, die de Europese ranglijsten van investeringsbanken aanvoeren. Er staat maar één Europese bank in de wereldwijde top tien volgens marktkapitalisatie: het Britse HSBC, dat de helft van zijn zaken in Azië doet.

In sommige landen gaan banken nog altijd gebukt onder leningen van dubieuze kwaliteit, waardoor hun waarde moeilijk vast te stellen is.

Voor de banken bieden fusies vooral een schaalvoordeel, omdat ze de vaste kosten verminderen en spreiden over een grotere output. Maar, stipt Jernej Omahen van Goldman Sachs aan, “de bankensector kan perfect groeien zolang dat binnen hetzelfde rechtsgebied gebeurt”. Als banken de grens oversteken, “neemt de complexiteit fors toe”, wat de voordelen van de schaalvergroting tenietdoet.

Niet echt eengemaakt

De bankiers zeggen dat de toezichthouders eerst wat meer voorbereidend werk moeten doen en de Europese bankenunie, een eengemaakte markt met een uniforme regelgeving, moeten voltooien. Die unie bestaat nog maar voor een deel. De eurozone heeft één toezichthouder, de ECB, die over haar belangrijkste banken waakt, en een gemeenschappelijke afwikkelingsraad, die zich met failliete banken bezighoudt. Maar ze heeft nog altijd geen gemeenschappelijk plan voor de bescherming van deposito’s. Dat zou het bijvoorbeeld mogelijk maken dat Duits spaargeld Italiaanse leningen financiert. En het ziet er niet naar uit dat zo’n plan er gauw komt.

“Als ze dat obstakel wegnemen, zou de hele situatie veranderen”, zegt Nicolas Véron van het Peterson Institute for International Economics in Washington en van de Brusselse denktank Bruegel. Volgens Nicolas Véron is “het echte knelpunt” de geconcentreerde blootstelling van banken aan de staatsobligaties van hun eigen land. De eurozone heeft geen gemeenschappelijke obligatie om die vicieuze cirkel te doorbreken.

In feite zijn zelfs het toezicht en de afwikkeling niet echt eengemaakt. Danièle Nouy, hoofd van de toezichthoudende arm van de ECB, heeft zich erover beklaagd dat de Europese regels tientallen nationale uitzonderingen op de gemeenschappelijke normen toestaan. Zo hebben elf landen, waaronder Duitsland, zich het recht voorbehouden hun eigen regels op te stellen voor een grote blootstelling aan één enkele leningnemer. Door de verscheidenheid aan nationale faillissementswetgevingen kunnen verschillende procedures van toepassing zijn als in verschillende landen getroffen banken moeten worden geliquideerd.

Daar komt nog bij dat banken met een wereldwijd bereik, waarvan de eurozone er zeven heeft (van de dertig die er over de hele wereld zijn), volgens internationale regels aan bijkomende kapitaalverplichtingen moeten voldoen. Fusies die hen groter maken, leiden mogelijk tot strengere eisen. Diezelfde regels behandelen de 19 leden van de eurozone als afzonderlijke rechtsgebieden, en niet als één groot rechtsgebied, waardoor de minimumvereisten voor grote grensoverschrijdende banken toenemen. De Europese ministers van Financiën willen graag een wijziging van die regels.

Maar zelfs als alle obstakels in de regelgeving als bij toverslag zouden verdwijnen, zullen banken misschien geen haast maken om samen door het leven te gaan. Met binnenlandse fusies kunnen ze kosten besparen door filialen te sluiten en in dubbele productlijnen te snijden.

Bij recente overnames van retailbanken in Italië en Spanje, zegt Magdalena Stoklosa, hebben de kopers gezien dat ze 20 à 30 procent kunnen besparen op de kosten. Het is veel moeilijker zulke besparingen te vinden als de filiaalnetwerken elkaar niet overlappen en verschillen in producten, boekhoudsystemen en talen onvermijdelijk zijn.

Kuddebeesten

Stuart Graham van Autonomous Research ziet nog een belemmering: de noodzaak de oude computersystemen van de banken te upgraden. “Het laatste wat je wilt, is dat je moeilijk te vinden techpersoneel oude, rommelige software moet opschonen in plaats van vernuftige apps te ontwikkelen voor je klanten”, zegt hij. In sommige landen gaan banken bovendien nog altijd gebukt onder leningen van dubieuze kwaliteit, waardoor hun waarde als overnamekandidaat moeilijk vast te stellen is.

Het proces van binnenlandse consolidatie is ook nog lang niet afgerond. Deutsche Bank is misschien een waarschijnlijkere partner voor Commerzbank dan welke buitenlandse bank ook voor beide partijen zal zijn. Duitsland heeft 1600 banken en de meeste zijn kleine overheidsinstellingen of coöperatieve leningverstrekkers. Spanje heeft tijdens de crisis een fusiegolf ondergaan, maar daar kan nog gesnoeid worden. Dat laatste geldt ook voor Italië.

Intussen beginnen banken zich op buitenlands terrein te wagen, zonder daarbij grote aankopen te doen. Organische groei, of kleinere deals, lijken voorlopig aantrekkelijker. Het Nederlandse ING is de op twee na grootste retailbank van Duitsland geworden door verder te bouwen op een digitale bank die het in 1998 had overgenomen. Het heeft daarnaast onlineactiviteiten ontwikkeld in Spanje en andere landen. BNP Paribas weet in Duitsland zakelijke klanten in te pikken, maar voelt nog geen behoefte om Commerzbank over te nemen. Société Générale sloot onlangs een overeenkomst af voor de overname van de handelsdivisie Equity Markets & Commodities van Commerzbank.

Niettemin is het mogelijk dat de ene deal tot de andere leidt. “Banken zijn kuddebeesten”, zegt Stuart Graham. Als twee banken hun krachten bundelen, zullen andere daar misschien op reageren. Maar het ontbreken van een eengemaakte markt is een grote belemmering. Zolang die niet uit de weg geruimd is, zal de grote fusiegolf van Europese banken niet gauw op gang komen.